ดอกเบี้ย ค่าเงิน และตลาดหุ้น สัมพันธ์กันอย่างไร ?

ดอกเบี้ย ค่าเงิน และตลาดหุ้น เป็นสามตัวแปรที่มีความสำคัญมากต่อการลงทุน และความสัมพันธ์ของทั้งสามตัวแปรนี้เปลี่ยนแปลงอยู่ตลอดเวลา นักลงทุนต้องทำความเข้าใจความสัมพันธ์ของทั้งสามตัวแปรให้ดี เพราะจะเป็นสิ่งที่บอกเราได้ว่าควรต้องปรับกลยุทธ์การลงทุนอย่างไร และควรเลือกลงทุนสินทรัพย์ประเภทไหน

ดอกเบี้ย ค่าเงิน และตลาดหุ้น เป็นสามตัวแปรในตลาดการเงินที่มีความสำคัญมากที่สุด ขณะเดียวกัน ความสัมพันธ์ระหว่างตัวแปรทั้งสามตลาดนี้ก็มีความซับซ้อนมากไม่แพ้กัน

ยิ่งในช่วงที่โครงสร้างเศรษฐกิจมีการเปลี่ยนแปลงอย่างรวดเร็ว นักลงทุนยิ่งต้องทำความเข้าใจกับความสัมพันธ์เหล่านี้ให้ดีมากยิ่งขึ้น บทความนี้ผมจะสรุปแนวคิด ทฤษฎีการเงิน และการลงทุนที่เกี่ยวข้องกับตลาดดอกเบี้ย ตลาดค่าเงิน และตลาดหุ้นในปัจจุบัน เพื่อให้นักลงทุนทำความเข้าใจและสามารถนำไปปรับกลยุทธ์การลงทุนให้ดียิ่งขึ้น

เป็นความสัมพันธ์ที่มีการศึกษามายาวนานมากที่สุด มีความเกี่ยวข้องในเชิงทฤษฎีการเงินสูง มีหลักการที่ชัดเจน

ทฤษฎีแรก ความแตกต่างของดอกเบี้ยที่แท้จริง (Real Interest Rate Differential)

ประเทศที่มีดอกเบี้ยสูง มีโอกาสที่สกุลเงินจะแข็งค่า และเมื่อแนวโน้มดอกเบี้ยลดลง เงินในสกุลนั้นก็จะอ่อนค่าลง

ในทางทฤษฎี ดอกเบี้ยที่ใช้เปรียบเทียบจะต้องเป็นดอกเบี้ยที่แท้จริงซึ่งหักผลของเงินเฟ้อออกแล้ว (Real Interest Rate) แนวคิดของทฤษฎีนี้ คือเมื่อประเทศมีการขึ้นอัตราดอกเบี้ย จะมีนักลงทุนต่างชาติแห่เข้ามาซื้อพันธบัตรรัฐบาล ส่งผลให้สกุลเงินในประเทศแข็งค่า ในทางกลับกันถ้าดอกเบี้ยลดลง นักลงทุนต่างชาติก็จะแห่ขายตราสารที่เคยลงทุนไว้ และแลกเงินออก ส่งผลให้ค่าเงินอ่อน

ทฤษฎีนี้เป็นสิ่งที่นักลงทุนได้ยินบ่อยครั้งในตลาดการเงิน อย่างไรก็ดี แนวคิดนี้มีจุดอ่อนอยู่ตรงที่ไม่ได้คำนึงถึงโครงสร้างของการค้าระหว่างประเทศ หรือในตลาดอาจมีสินทรัพย์อื่นที่มีผลตอบแทนดึงดูดใจนักลงทุนได้มากกว่าดอกเบี้ยหรืออัตราผลตอบแทนจากการถือครองพันธบัตรรัฐบาล (Bond Yield)

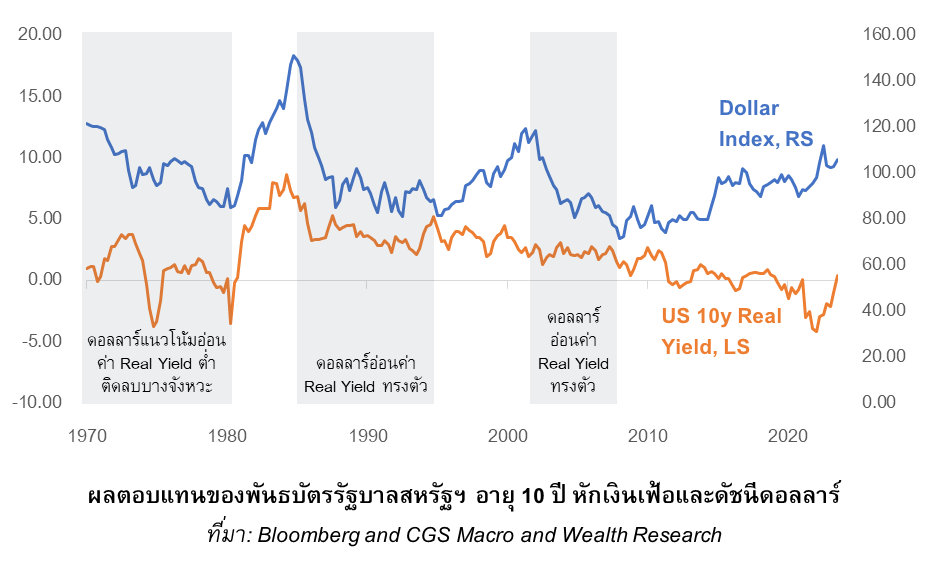

ข้อมูลในอดีตที่น่าสนใจคือตลาดสหรัฐฯ US Real Yield จาก US Treasury Yield 10 ปี หักลบด้วย US Core Inflation และ Dollar Index ย้อนกลับไปตั้งแต่ปี 1970s พบว่า ทั้งช่วงมีค่า R-Squared ราว 0.11 โดยมีเพียงช่วงปี 1980 – 1985 ที่ดอกเบี้ยปรับตัวขึ้นสูงเพื่อแก้ไขปัญหาเงินเฟ้อเท่านั้นที่ความสัมพันธ์นี้เห็นได้เด่นชัด

ทฤษฎีที่สอง ความเสมอภาคของดอกเบี้ย (Interest Rate Parity)

ดอกเบี้ยและค่าเงินมีความสัมพันธ์กลับด้าน กล่าวคือ ถ้าดอกเบี้ยสูง ค่าเงินในอนาคต (Forward) จะอ่อนลง หลักการคิดจะเป็นการดุลสมการดอกเบี้ยของสองสกุลเงิน โดยถ้าสกุลเงินทั้งสองมีอัตราดอกเบี้ยไม่เท่ากัน จะทำให้เกิดส่วนต่างที่เรียกว่า Premium หรือ Discount ส่วนต่างนี้จะไปปรากฏอยู่ใน Forward Rate หรือ Swap Points ตามทฤษฎีความเสมอภาคของดอกเบี้ย

ตัวอย่างเช่น ดอกเบี้ยสหรัฐฯ อยู่ที่ระดับ 5.5% ขณะที่ดอกเบี้ยบาทอยู่ที่ระดับ 2.5% คนไทยสามารถกู้เงินบาท และนำไปฝากเป็นสกุลเงินดอลลาร์สหรัฐหนึ่งปี ได้เงินดอลลาร์สหรัฐเพิ่มขึ้นจากดอกเบี้ย แต่สุดท้ายเมื่อต้องขายเงินดอลลาร์สหรัฐกลับมาเป็นเงินบาท ที่มีต้นทุนดอกเบี้ยเพิ่มขึ้นน้อยกว่าเงินดอลลาร์สหรัฐ เพื่อให้สมการนี้ไม่มี Arbritage Opportunity ราคา Forward ของเงินดอลลาร์สหรัฐเทียบกับเงินบาทจึงต้องต่ำกว่าราคาในปัจจุบัน 2.5% เป็นต้น

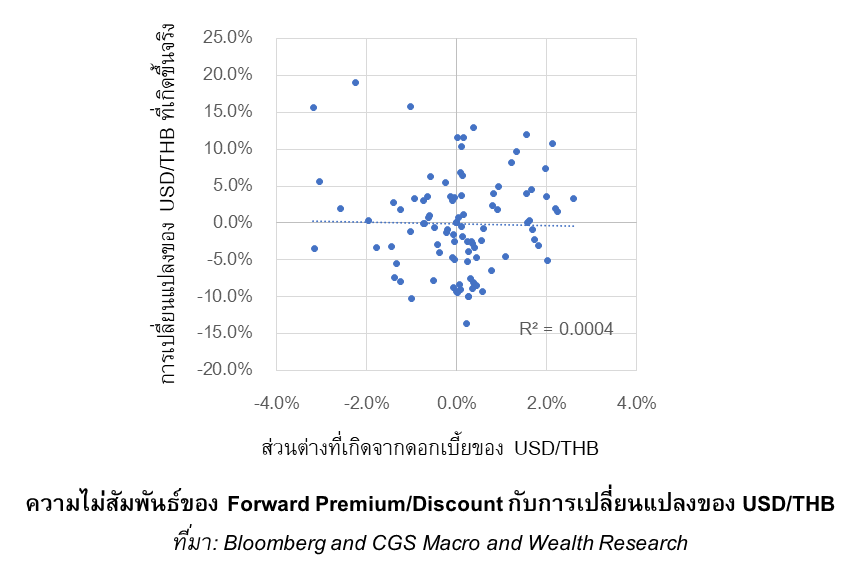

อย่างไรก็ดี ทฤษฎีนี้ในทางปฏิบัติมักเกิดขึ้นน้อยครั้ง เพราะส่วนใหญ่แค่ผลตอบแทนจากสกุลเงินที่ลงทุนมักมีการเปลี่ยนแปลงมากกว่า Premiun หรือ Discount จากดอกเบี้ย เช่น ย้อนกลับไปดูความสัมพันธ์ของ USD/THB Forward 1-year USD/THB ในอีกหนึ่งปีนับจากทำ Forward ในช่วง 20 ปีที่ผ่านมา จะเห็นได้ว่าแทบไม่ได้มีความเกี่ยวข้องกันจริงเลย

ทฤษฎีที่สาม นโยบายการเงิน (Monetary Model)

ดอกเบี้ยเป็นส่วนหนึ่งของนโยบายการเงินและนโยบายการเงินเป็นเหตุผลหลักที่ทำให้อัตราแลกเปลี่ยนมีการเปลี่ยนแปลง นโยบายการเงินในที่นี้จะหมายรวมถึงปริมาณเงินที่เพิ่มขึ้นหรือลดลงในปัจจุบัน และแนวโน้มปริมาณเงินที่คาดว่าจะเพิ่มขึ้นหรือลดลงในอนาคต ดอกเบี้ยจะเป็นตัวกำหนดระดับราคาของการกู้ยืมและลงทุน ระหว่างปัจจุบันกับอนาคต

ตัวอย่างเช่น การใช้นโยบายเพิ่มปริมาณเงิน (Quantitative Easing) พร้อมกับการลดอัตราดอกเบี้ยลงต่ำผิดปกติ เช่น 0% หรือติดลบ (Negative Interest Rate) สิ่งที่มักเกิดตามมาคือ สกุลเงินของประเทศที่ใช้นโยบายลักษณะนี้จะอ่อนค่าเนื่องจากเงินเฟ้อสูง ในทางกลับ ทฤษฎีนี้ประเทศที่พิมพ์เงินออกมาน้อย หรือขึ้นดอกเบี้ยเพื่อลดสภาพคล่องในปัจจุบัน จะมีเงินเฟ้อที่ต่ำ และสกุลเงินที่แข็งค่า

ทฤษฎีนี้มีจุดอ่อนคล้ายกันกับสองทฤษฎีข้างต้น คือไม่ได้มองในส่วนของโครงสร้างเศรษฐกิจ ตลาดทุน และเงินทุนเคลื่อนย้ายมากนัก ความสัมพันธ์ระหว่างอัตราดอกเบี้ยกับค่าเงิน จึงมักเป็นตัวแปรที่เปลี่ยนแปลงไปได้ตามบริบทของตลาดการเงินมากกว่าตัวนโยบายการเงิน

2. ความสัมพันธ์ระหว่างค่าเงินและตลาดหุ้น

ในตลาดทุนมีคำกล่าวว่า “ถ้าเดาทิศทางค่าเงินถูก ก็จะเดาทิศทางสินทรัพย์การเงินอื่น ๆ ถูกต้องด้วย” นั่นเป็นเพราะตลาดเงินเป็นตลาดที่คาดเดาได้ยาก มีตัวแปรที่เกี่ยวข้องหลากหลาย ตั้งแต่เศรษฐกิจไปจนถึงการเมือง มีความสัมพันธ์กับแทบทุกสินทรัพย์ สำหรับทฤษฎีความสัมพันธ์ระหว่างค่าเงินกับการลงทุนในตลาดหุ้นก็มีหลากหลาย

ทฤษฎีแรก ค่าเงินเคลื่อนไหวตามความต้องการสินทรัพย์เสี่ยง (Asset Market Model)

สินทรัพย์การเงินและค่าเงินของประเทศจะไปในทิศทางเดียวกัน ความสัมพันธ์นี้จะเกิดขึ้นได้เมื่อประเทศมีการปิดเสรีเงินทุนเคลื่อนย้ายบางส่วน แต่มีขนาดตลาดการเงินที่ใหญ่ หรือมีหุ้นที่มีความเฉพาะตัวสูง เป็นที่ต้องการของนักลงทุนทั่วโลก

ตลาดหุ้นสหรัฐฯ เป็นตัวอย่างที่ชัดเจนที่สุด เนื่องจากมีหุ้นเทคโนโลยีระดับโลกอยู่มาก เมื่อไหร่ที่หุ้นในกลุ่มนี้ทำผลงานโดดเด่น เงินดอลลาร์สหรัฐจะแข็งค่ากว่าปกติตามไปด้วย

อย่างไรก็ดี ในอดีตความสัมพันธ์รูปแบบนี้มักเด่นชัดแค่บางช่วง เช่น สหรัฐฯ ในช่วงปี 1985 – 2005 แต่หลังจากที่ทั่วโลกเริ่มมีเงินทุนเคลื่อนย้ายได้ง่าย ความสัมพันธ์นี้ในฝั่งสหรัฐฯ จะลดบทบาทลง เนื่องจากมีสกุลเงินประเทศกำลังพัฒนาหรือตลาดเกิดใหม่ (Emerging Markets : EM) ที่แข็งค่าและตลาดหุ้น EM ที่ปรับตัวขึ้นมาพร้อมกันแทนที่

ทฤษฎีที่สอง คือการกระจายการลงทุน (International Diversification)

ค่าเงินจะเคลื่อนไหวไปในทิศทางเดียวกับโอกาสในการลงทุนของตลาดหุ้นเชิงเปรียบเทียบ แนวคิดนี้เกิดขึ้นคู่ขนานกับทฤษฎี Asset Market ต่างกันที่แนวคิดนี้มองว่านักลงทุนในแต่ละประเทศจะพยายามหาโอกาสการลงทุนเพิ่มในต่างประเทศ (International Equity Market) เมื่อหุ้นต่างประเทศมีโอกาสมากกว่าจนดึงดูดเงินลงทุนได้ ส่งผลให้เงินทุนไหลออก สกุลเงินในประเทศอ่อนค่าลง

ในทางกลับกันถ้าตลาดหุ้นในประเทศแข็งแกร่ง ก็จะไม่มีเงินทุนไหลออก นอกจากนี้อาจมีเงินทุนจากต่างประเทศเข้ามาลงทุนเพิ่ม ส่งผลให้สกุลเงินแข็งค่าในเชิงเปรียบเทียบอีกด้วย ความสัมพันธ์นี้จะเกิดขึ้นได้ ต้องเปิดการเคลื่อนย้ายของเงินอย่างเสรี และตลาดหุ้น หรือเศรษฐกิจในประเทศที่เป็นแหล่งเงินทุนต้นทาง มีโอกาสการลงทุนต่ำหรือกำลังเผชิญกับปัญหาเชิงโครงสร้างทางเศรษฐกิจ

ตัวอย่างที่ชัดเจน คือนักลงทุนในฝั่งญี่ปุ่นหลังวิกฤติอสังหาริมทรัพย์ในทศวรรษ 1990 ที่มองว่าเศรษฐกิจญี่ปุ่นเข้าสู่ช่วงไม่เติบโต ประชากรเข้าสู่วัยสูงอายุ จึงทำให้นักลงทุนในญี่ปุ่น พยายามที่จะเพิ่มการลงทุนในต่างประเทศ เปลี่ยนทิศค่าเงินเยนที่แข็งค่าให้พลิกกลับไปอ่อนค่าลงในระยะยาว

ทฤษฎีสุดท้าย คือเรื่องของความเสี่ยงระดับประเทศ (Country Risk)

ตรงไปตรงมา ทั้งสกุลเงินหลักของประเทศและตลาดหุ้นในประเทศ มีความเสี่ยงเดียวกันคือความเสี่ยงด้านเครดิตของประเทศต้นทาง หมายความว่า ทั้งตลาดหุ้นและตลาดค่าเงินเป็นแค่ผลลัพธ์ของภาพเศรษฐกิจ ถ้าเศรษฐกิจดี Credit Rating สูง หุ้นในตลาดก็มีโอกาสที่จะปรับตัวขึ้น เช่นเดียวกันกับสกุลเงินของประเทศก็มีโอกาสที่จะแข็งค่า ทฤษฎีนี้จึงมองว่าค่าเงินและตลาดหุ้นจะมีความสัมพันธ์ในเชิงบวก

อย่างไรก็ดี ความสัมพันธ์ในเชิง Country Risk นี้มักเกิดขึ้นเฉพาะในบางช่วงที่ประเทศได้รับการปรับเพิ่มหรือลดอันดับเครดิต หรือเข้าสู่ภาวะวิกฤติเป็นส่วนใหญ่

3. ความสัมพันธ์ระหว่างดอกเบี้ยและตลาดหุ้น

เป็นความสัมพันธ์ที่นักลงทุนอยากเข้าใจมากที่สุด แต่ในทางทฤษฎีมักเป็นความสัมพันธ์ที่ซับซ้อน เพราะจะมีการเปลี่ยนแปลงเชิงระบบ (Regime Change) อยู่ตลอดเวลา ตามสถานการณ์ของเศรษฐกิจและตลาดการเงิน

ทฤษฎีแรก คือมูลค่าปัจจุบัน (Net Present Value)

หมายถึง ดอกเบี้ยขึ้น ราคาหุ้นลง หรือ ดอกเบี้ยลง ราคาหุ้นขึ้น ทฤษฎีนี้จะมองตามหลักการเงินว่า มูลค่าหุ้นหรือสินทรัพย์เสี่ยง คือผลรวมของมูลค่ากระแสเงินสดที่สินทรัพย์นั้นจะสร้างขึ้นในอนาคต ขณะที่ดอกเบี้ยและอัตราผลตอบแทน (Yield) จะเป็นตัวแปรที่กำหนดอัตราคิดลด (Discount Rate) ในการปรับมูลค่าในอนาคตช่วงเวลาต่าง ๆ ให้กลับมาเป็นมูลค่าในปัจจุบัน

ดังนั้น เมื่อดอกเบี้ยปรับตัวสูงขึ้น ราคาหุ้นจึงควรปรับตัวลดลง ยิ่งเป็นหุ้นที่มีมูลค่าในอนาคตสูงกว่ามูลค่าในปัจจุบันมาก ๆ หรือหุ้น Growth มูลค่าจะยิ่งมีความอ่อนไหวกับการเปลี่ยนแปลงของดอกเบี้ยหรือ Discount Rate สูง

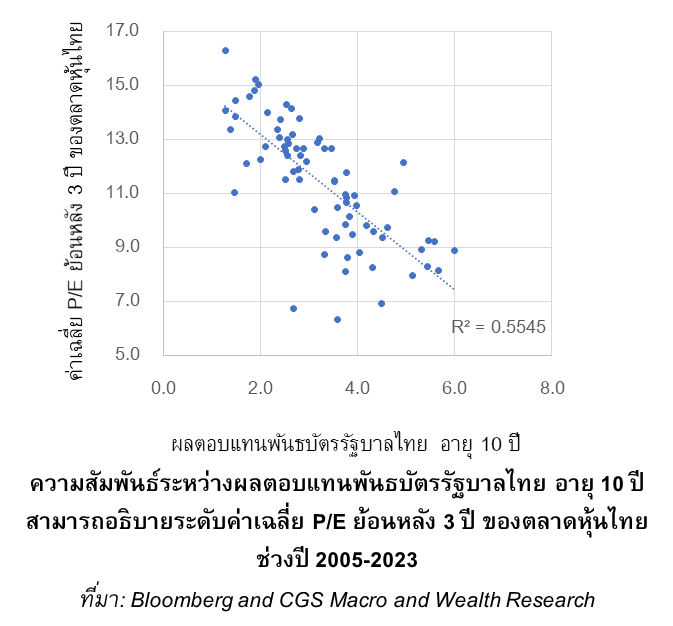

ความสัมพันธ์ในลักษณะนี้มักมีผลมากในประเทศที่ไม่มีบริษัทที่เติบโตสวนกระแสเศรษฐกิจ เช่น บริษัทเทคโนโลยี หรือต้องใช้ต้นทุนในการทำธุรกิจสูง เช่นในกรณีของประเทศไทย อัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 10 ปี สามารถอธิบายระดับค่าเฉลี่ย P/E ย้อนหลัง 3 ปี ของตลาดหุ้นไทย ได้ที่ระดับ R-Square ถึง 0.55 หมายความว่ายิ่งต้นทุนสูง หุ้นจะยิ่งซื้อขายกันที่ P/E ต่ำ หรือปรับตัวขึ้นไม่ได้นั่นเอง

ทฤษฎีที่สอง คือดอกเบี้ยเป็นผลของเศรษฐกิจ (Economic Growth)

แปลความว่า ถ้าเศรษฐกิจดี เติบโตสูง ทำให้ทั้งราคาหุ้นและดอกเบี้ยปรับตัวสูงตามไปด้วย ทฤษฎีนี้ มองว่าเศรษฐกิจในอนาคต ทั้งการเติบโต และเงินเฟ้อ เป็นตัวแปรที่กำหนดระดับดอกเบี้ย อัตราผลตอบแทนพันธบัตรรัฐบาล (Bond Yield) และราคาของหุ้นไปพร้อมกัน

ช่วงที่เศรษฐกิจเติบโตต่ำ เงินเฟ้อต่ำ ปริมาณความต้องการใช้เงินน้อย ดอกเบี้ยจะต่ำ และหุ้นปรับตัวลง ในทางกลับกัน ถ้าเศรษฐกิจกำลังอยู่ในช่วงเติบโตสูง เงินเฟ้อสูง ปริมาณความต้องการใช้เงินก็จะสูง ดอกเบี้ยก็จะเพิ่มสูงขึ้นพร้อมกับราคาหุ้น

ผลกระทบของตัวเลขเศรษฐกิจ มักเป็นเครื่องยืนยันทฤษฎีนี้ เมื่อตลาดตอบสนองตัวเลขเศรษฐกิจที่ดีกว่าคาด ด้วยการขายพันธบัตรรัฐบาล (ทำให้อัตราผลตอบแทนขึ้น) และเข้าซื้อหุ้น หรือขายหุ้น เพื่อเข้าซื้อพันธบัตรรัฐบาล (ทำให้อัตราผลตอบแทนลง) ในเวลาที่ตัวเลขเศรษฐกิจรายงานออกมาต่ำกว่าที่ตลาดคาดไว้

ในทางปฏิบัติ จึงหมายความว่าความสัมพันธ์นี้จะเกิดขึ้นในระยะสั้น ช่วงที่เศรษฐกิจไม่ได้มีทิศทางชัดเจน หุ้นที่มักมีความอ่อนไหวกับการเปลี่ยนแปลงของดอกเบี้ยในลักษณะนี้มักเป็นหุ้น Sector เช่น กลุ่มวัฏจักร (Cyclicals) และกลุ่มปลอดภัย (Defensive)

ทฤษฎีสุดท้าย คือเรื่องของความเสี่ยง (Risk Aversion)

มองดอกเบี้ยเป็นผลตอบแทนของสินทรัพย์ปลอดภัย ยิ่งดอกเบี้ยสูง ตลาดก็จะปิดรับความเสี่ยง (Risk Off) หุ้นปรับตัวลงบ่อยครั้งขึ้น มุมมองนี้จะตัดสินใจโดยมองความสัมพันธ์ (Correlation) ระหว่างสินทรัพย์เสี่ยงอย่างหุ้น กับสินทรัพย์ทางเลือกอื่น เช่น พันธบัตรรัฐบาล

ในภาวะปกติที่สภาพคล่องไม่ได้มีการเปลี่ยนแปลงมาก ความสัมพันธ์ระหว่างหุ้น และพันธบัตรรัฐบาล หรือเงินสดจะเป็นลบ จากสมมติฐานว่านักลงทุนส่วนใหญ่ ลงทุนอยู่ในหุ้นอยู่แล้ว เมื่อไหร่ที่ตลาดมีความเสี่ยงสูงขึ้น หรือนักลงทุนมีความกังวล จะขายสินทรัพย์เสี่ยงและเข้าหาสินทรัพย์ปลอดภัย ส่งผลให้ราคาพันธบัตรรัฐบาลปรับตัวขึ้น (อัตราผลตอบแทนลดลง) ในทางกลับกัน เมื่อนักลงทุนมีมุมมองเชิงบวก ก็จะขายพันธบัตรรัฐบาล (อัตราผลตอบแทนขึ้น) กลับไปซื้อหุ้น โดยหุ้นที่เคลื่อนไหวบนแนวคิดนี้จะเป็นกลุ่มที่มีความผันผวนสูงกว่าตลาด (High Volatility) ขึ้นและลงนำตลาดเป็นหลัก

ในตลาดการเงินทั้งสามทฤษฎีจะหมุนเวียนเปลี่ยนไปตามมุมมองของตลาดช่วงนั้น

การปรับขึ้นลงของดอกเบี้ยและอัตราผลตอบแทนพันธบัตรรัฐบาลในช่วงหลายทศวรรษที่ผ่านมา เกิดขึ้นจากหลายสาเหตุ อาจส่งผลกับตลาดไม่เหมือนกันทุกครั้ง

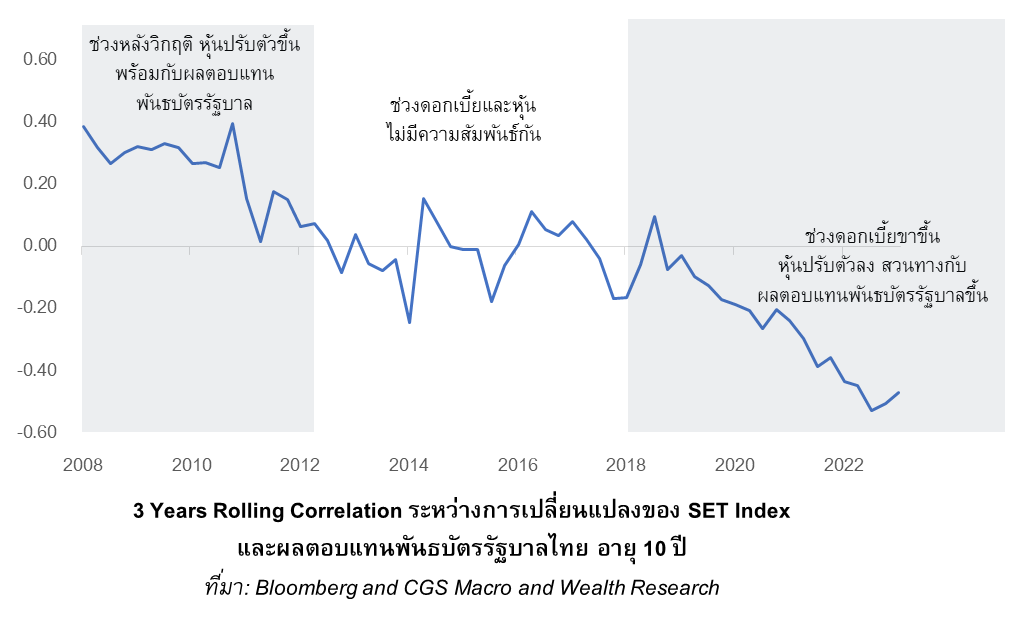

ตัวอย่างเช่น ตลาดหุ้นไทยในอดีต ถ้ามองย้อนกลับไปช่วงหลังวิกฤติปี 2008 เป็นช่วงที่ดอกเบี้ยต่ำมาก่อนหน้า เศรษฐกิจกำลังฟื้นตัว (Recovery) เหตุการณ์ที่เกิดขึ้นตามมาคือตลาดหุ้นฟื้นตัว และอัตราผลตอบแทนพันธบัตรรัฐบาลปรับตัวขึ้นตามความคาดหวังว่าธนาคารแห่งประเทศไทยจะปรับนโยบายการเงินเข้าสู่จุดสมดุล (Normalization)

ขณะที่ช่วงปัจจุบัน หลังวิกฤติโควิดปี 2020 ดอกเบี้ยต่ำมาก่อนหน้า อัตราผลตอบแทนพันธบัตรรัฐบาลปรับตัวขึ้นตามทิศทางอัตราผลตอบแทนโลก แต่ครั้งนี้กลับกลายเป็นอัตราผลตอบแทนพันธบัตรรัฐบาลขึ้นหุ้นลง เพราะตลาดกำลังกังวลกับการทำกำไรในอนาคตของหุ้น

เหตุผลของตลาดส่งผลให้ความสัมพันธ์ของดอกเบี้ย ค่าเงิน และตลาดหุ้น เปลี่ยนแปลงไปอยู่ตลอดเวลา

สิ่งสำคัญสำหรับนักลงทุนไทยอย่างเรา จึงควรเป็นการสร้างแนวคิด จัดลำดับความสำคัญของสิ่งที่ตลาดกำลังจับตา ประเมินระบบของตลาด และมองหาตัวแปรที่จะกำหนดทิศทางหลักของการลงทุน

ในมุมมองของผม ช่วงปกติความสัมพันธ์ระหว่างหุ้นและดอกเบี้ย มักมีความสำคัญกับทิศทางของตลาดในอนาคตมากที่สุด เป็นสิ่งที่เราต้องให้ความสนใจก่อน

อย่างไรก็ดี ถ้าในช่วงนั้นมีการเปลี่ยนแปลงของนโยบายการเงินอยู่ ไม่ว่าจะเป็นขาขึ้นหรือขาลง ก็ต้องกลับไปวิเคราะห์ความสัมพันธ์ระหว่างดอกเบี้ยและค่าเงินก่อน หลังจากนั้นจึงวิเคราะห์ความสัมพันธ์ระหว่างค่าเงินและตลาดหุ้นต่อไป

ในขณะเดียวกัน ถ้าช่วงไหนที่โครงสร้างของเศรษฐกิจ หรือพื้นฐานของตลาดทุนมีการเปลี่ยนแปลงอย่างรวดเร็ว ทำให้เกิดเงินทุนเคลื่อนย้าย ก็ต้องระวังความสัมพันธ์ระหว่างค่าเงินและตลาดหุ้นก่อน และคอยติดตามการเคลื่อนไหวของอัตราผลตอบแทนพันธบัตรรัฐบาลและดอกเบี้ยว่าจะทำให้แนวโน้มหลักเกิดการเปลี่ยนแปลงหรือไม่

โดยสรุป ดอกเบี้ย ค่าเงิน และตลาดหุ้น เป็นตัวแปรตลาดการเงินที่มีความสัมพันธ์ที่ซับซ้อนและเปลี่ยนแปลงไปมาได้อยู่เสมอ นักลงทุนต้องทำความเข้าใจกับความสัมพันธ์เหล่านี้ให้ดี ระบบของตลาดและเหตุผลของความสัมพันธ์ จะเป็นสิ่งที่บอกเราว่าควรต้องปรับกลยุทธ์การลงทุนให้เข้ากับพอร์ตของเราอย่างไร และเลือกลงทุนในสินทรัพย์ชนิดไหนครับ

หมายเหตุ : บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด นักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน

สำหรับนักลงทุนมือใหม่และผู้ที่สนใจ เรียนรู้พื้นฐานการวิเคราะห์ภาพรวมเศรษฐกิจแบบง่าย ๆ เพื่อจับทิศทางการลงทุนในกลุ่มอุตสาหกรรมต่าง ๆ และค้นหาหุ้นเด็ดในแต่ละช่วงเวลา สามารถเรียนรู้เพิ่มเติมผ่าน e-Learning หลักสูตร “Macro Analysis” ได้ฟรี!!! >> คลิกที่นี่