วิเคราะห์ค่าใช้จ่าย บอกถึงความเป็นผู้นำในอุตสาหกรรม

หลายคนอาจสับสนว่า “ต้นทุนขาย” (Cost of Goods Sold) กับ “ค่าใช้จ่ายในการขายและบริหาร” (SG&A) นั้นต่างกันอย่างไร ต้นทุนขาย คือต้นทุนตรงที่ทำให้ได้มาซึ่งสินค้าหรือบริการ เช่น บริษัทผลิตขนมปัง ต้นทุนตรงก็จะเป็น แป้ง น้ำตาล ไข่ไก่ ค่าแรงคนงานที่อยู่ในโรงงานผลิต เป็นต้น ส่วนค่าใช้จ่ายในการขายและบริหาร คือค่าใช้จ่ายอื่นที่ไม่ได้เป็นต้นทุนตรง เช่น ค่าโฆษณา ค่าคอมมิชชั่น ค่าเช่าสำนักงาน เป็นต้น

การวิเคราะห์เรื่องค่าใช้จ่ายของบริษัท จะช่วยให้นักลงทุนเห็นว่า บริษัทใดมีความสามารถในการบริหารจัดการเรื่องค่าใช้จ่าย รวมถึงมีความสามารถในการแข่งขันและการเป็นผู้นำในธุรกิจนั้น ๆ

การวิเคราะห์ความสามารถในการทำกำไรของบริษัท เช่น อัตรากำไรขั้นต้น EBIT และ EBITDA Margin ที่ผมได้อธิบายไปในบทความ “EBITDA ที่วอร์เรน บัฟเฟตต์ ไม่ชอบ แต่เราควรดู” แม้ว่ามีความสำคัญ แต่การวิเคราะห์เรื่องค่าใช้จ่ายก็สำคัญไม่แพ้กัน เพราะเป็นตัวเลขที่บ่งบอกถึงความสามารถในการแข่งขัน รวมถึงความเป็นผู้นำในธุรกิจนั้น ๆ โดยค่าใช้จ่ายที่สำคัญของบริษัท (นอกเหนือจากต้นทุนขายและบริการ หรือ Cost of Goods Sold) ประกอบไปด้วย

- ค่าใช้จ่ายจากการขายและบริหาร หรือเรียกว่าค่าใช้จ่ายจากการดำเนินงาน

- ค่าใช้จ่ายดอกเบี้ย

- ภาษี

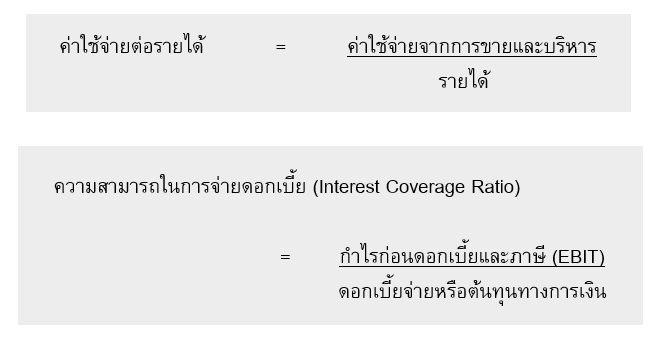

อย่างไรก็ตาม การวิเคราะห์ศักยภาพในการควบคุมค่าใช้จ่ายนั้น ขอเน้นไปที่ค่าใช้จ่ายจากการขายและบริหาร และค่าใช้จ่ายดอกเบี้ย โดยอัตราส่วนที่ใช้ในการวิเคราะห์คือ อัตราส่วนค่าใช้จ่ายต่อรายได้ และ อัตราส่วนความสามารถในการจ่ายดอกเบี้ย (Interest Coverage Ratio)

ค่าใช้จ่ายในการขาย (Selling Expenses) คือ ค่าใช้จ่ายที่เกี่ยวกับการขายสินค้าหรือบริการ เช่น ค่าโฆษณา ค่าขนส่ง เงินเดือนพนักงาน เป็นต้น ส่วนค่าใช้จ่ายในการบริหาร (Administrative Expenses) คือ ค่าใช้จ่ายเกี่ยวกับการบริหาร เช่น เงินเดือนพนักงานที่ไม่เกี่ยวข้องกับฝ่ายขาย ค่าเช่าสำนักงาน เป็นต้น

โดยบริษัทที่มีค่าใช้จ่ายต่อรายได้สม่ำเสมอหรือปรับลดลง แสดงให้เห็นถึงความเป็นผู้นำในธุรกิจหรือในอุตสาหกรรมนั้น ๆ เนื่องจากไม่มีความจำเป็นต้องทุ่มค่าโฆษณาเพื่อเพิ่มส่วนแบ่งตลาดหรือเพิ่มรายได้ เนื่องจากลูกค้ามีความภักดี (Loyalty) ต่อแบรนด์สินค้าอยู่แล้ว หรือไม่มีความจำเป็นต้องจ้างพนักงานหรือผู้บริหารในอัตราเงินเดือนสูง ๆ เนื่องจากเป็นบริษัทที่มีชื่อเสียงและมีความมั่นคง ทำให้มีพนักงานอยากมาทำงานด้วย

ส่วนบริษัทที่มีความสามารถในการจ่ายดอกเบี้ยสูง คือบริษัทที่มีความมั่นคงด้านฐานะทางการเงิน และอาจหมายถึงบริษัทที่มีความได้เปรียบเหนือคู่แข่งในการกำหนดราคาสินค้าและบริการ เพราะมีความได้เปรียบเรื่องค่าใช้จ่ายดอกเบี้ยที่ต่ำกว่าเมื่อเทียบกับรายได้ ดังนั้น หากจะมีการแข่งขันด้านราคา คู่แข่งจะมีความเสียเปรียบมากกว่า โดยผมขอยกตัวอย่าง บริษัท ซีพี ออลล์ จํากัด (มหาชน) – CPALL มาวิเคราะห์อัตราส่วนทั้ง 2 ดังนี้

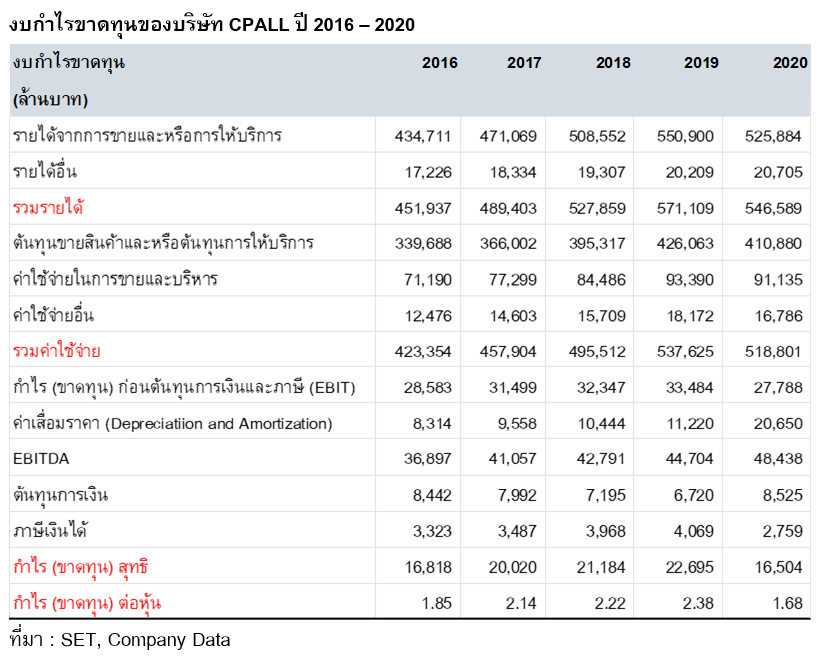

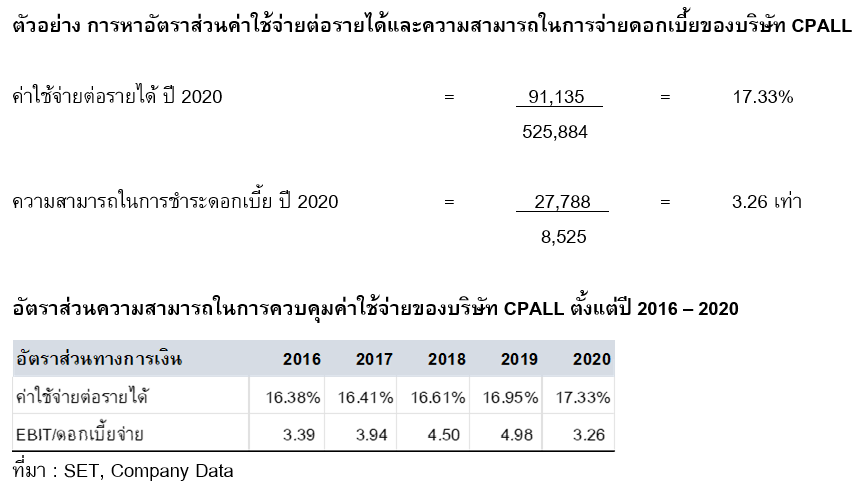

เรามาเริ่มวิเคราะห์อัตราส่วนทั้งสองของบริษัท CPALL เพื่อเป็นกรณีศึกษา ซึ่งไม่น่าแปลกใจที่อัตราส่วนค่าใช้จ่ายต่อรายได้ของบริษัท CPALL นั้น ค่อนข้างนิ่งอยู่ระหว่าง 16% - 17% ของรายได้ จะมีสูงขึ้นในช่วงปี 2020 เพราะเป็นผลมาจากการแพร่ระบาดของ COVID-19 ซึ่งสะท้อนให้เห็นถึงความเป็นผู้นำในตลาดที่ไม่มีความจำเป็นต้องทุ่มโฆษณาเพื่อสร้างยอดขายมากนัก ในขณะที่บริษัทมีศักยภาพในการจ่ายดอกเบี้ยสูงมากถึง 3.26 เท่า ณ สิ้นปี 2020 แม้ว่าจะลดลง แต่ก็ด้วยเหตุผลเดิมคือ COVID-19 แต่การมีเงินมากพอที่จะจ่ายดอกเบี้ยได้ 3 – 4 เท่า ก็แสดงให้เห็นว่าบริษัทมีศักยภาพในการแข่งขันได้ดี แม้ในช่วงที่ผ่านมาบริษัท CPALL จะมีการกู้เงินค่อนข้างสูงในการเข้าซื้อกิจการของบริษัท MAKRO และ LOTUS ก็ตาม นอกจากนี้ ยังแสดงให้เห็นถึงฐานะทางการเงินที่มั่นคงของบริษัท CPALL อีกด้วย

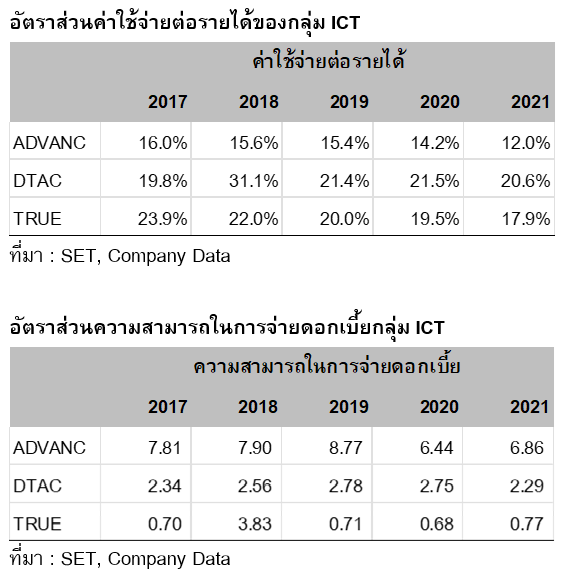

อย่างไรก็ตาม นอกเหนือจากการวิเคราะห์และเปรียบเทียบกับตัวเลขในอดีตแล้ว การเปรียบเทียบกับคู่แข่งในอุตสาหกรรมเดียวกัน ก็มีความสำคัญและบอกได้ชัดขึ้นว่า บริษัทที่เราวิเคราะห์มีศักยภาพเหนือคู่แข่งหรือไม่ ผมขอยกตัวอย่างกลุ่มเทคโนโลยีสารสนเทศและการสื่อสาร หรือ ICT ได้แก่ บริษัท ADVANC / DTAC และ TRUE เพื่อให้ภาพที่ชัดเจนขึ้นเนื่องจากทั้ง 3 บริษัทมีลักษณะธุรกิจที่คล้ายกัน

จากตัวเลขจะเห็นได้ว่า บริษัท ADVANC มีความได้เปรียบเหนือกว่าคู่แข่ง ทั้งในด้านการควบคุมค่าใช้จ่ายและความสามารถในการจ่ายดอกเบี้ย ซึ่งพอจะวิเคราะห์ได้ว่า บริษัท ADVANC มีศักยภาพในการที่จะขึ้นเป็นผู้นำในตลาดและพร้อมแข่งขันด้านราคาหากมีความจำเป็น เพราะมีต้นทุนทั้งค่าใช้จ่ายจากการขายและบริหาร รวมถึงดอกเบี้ยจ่ายที่ต่ำกว่า และด้วยอัตราส่วนดังกล่าวทำให้ยากที่คู่แข่งจะแย่งส่วนแบ่งตลาดไปได้ง่าย ๆ

ดังนั้น การวิเคราะห์เรื่องค่าใช้จ่ายนั้น ไม่ได้เป็นเพียงการวิเคราะห์ว่าใครมีความสามารถมากกว่ากันในการบริหารจัดการเรื่องค่าใช้จ่ายเท่านั้น แต่อาจรวมถึงการวิเคราะห์ความสามารถในการแข่งขันและการเป็นผู้นำในธุรกิจนั้น ๆ อย่างไรก็ตาม การวิเคราะห์ตัวเลขนี้นอกจากจะวิเคราะห์และเปรียบเทียบกับข้อมูลในอดีต (5 – 10 ปีขึ้นไป) เราต้องวิเคราะห์ตัวเลขดังกล่าวเปรียบเทียบกับคู่แข่งด้วย และที่สำคัญคือ แต่ละธุรกิจหรือแต่ละอุตสาหกรรมจะมีอัตราส่วนเหล่านี้ไม่เท่ากัน ดังนั้น ไม่ควรนำอัตราส่วนทางการเงิน ไม่ว่าจะเป็นอัตราส่วนใดก็ตามมาเปรียบเทียบข้ามอุตสาหกรรมกัน ซึ่งจะทำให้เราเข้าใจผิดได้

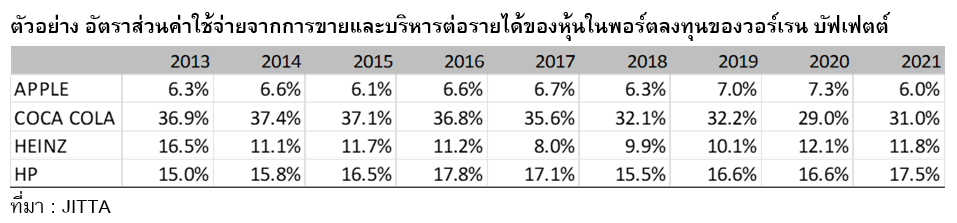

ก่อนจะจบบทความนี้ ขอนำอัตราส่วนค่าใช้จ่ายต่อรายได้ของหุ้นในพอร์ตลงทุนของนักลงทุนชื่อดังระดับโลกอย่าง วอร์เรน บัฟเฟตต์ (Warren Buffett) มาให้พิจารณากัน ซึ่งพอจะเห็นได้ว่าแทบทุกบริษัทที่บัฟเฟตต์ลงทุน มีการบริหารค่าใช้จ่ายที่ดี สม่ำเสมอ ไม่เพิ่มขึ้นในระยะยาว ซึ่งแสดงให้เห็นถึงความเป็นผู้นำในแต่ละอุตสาหกรรม แต่ที่น่าสังเกตคือ แต่ละอุตสาหกรรมมีอัตราส่วนนี้ไม่เท่ากัน เพราะลักษณะโครงสร้างธุรกิจ โครงสร้างลูกค้าที่แตกต่างกันนั่นเอง

หมายเหตุ : รายชื่อและข้อมูลบริษัทจดทะเบียนที่อยู่ในบทความนี้ ใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด นักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน

สำหรับนักลงทุนมือใหม่และผู้ที่สนใจ เรียนรู้วิธีดูหุ้นถูก หุ้นแพง ด้วยการประเมินมูลค่าหุ้น สามารถเรียนรู้เพิ่มเติมผ่าน e-Learning หลักสูตร “Stock Valuation : Relative Valuation” ได้ฟรี!!! >> คลิกที่นี่