10 กอง REITs น่าซื้อเพื่อถือกินยาว

ท่ามกลางสถานการณ์ที่ยังมีความไม่แน่นอน และมีหลายปัจจัยเสี่ยงที่ต้องติดตาม ทำให้การกระจายการลงทุนในกอง REIT เป็นอีกทางเลือกที่น่าสนใจ

กอง REIT เป็นกองทุนที่ให้อัตราเงินปันผลตอบแทนสูง รวมถึงเป็นสินทรัพย์ที่มีความเสี่ยงต่ำ และมีผลตอบแทนสม่ำเสมอ จึงช่วยลดหรือกระจายความเสี่ยงให้แก่นักลงทุนได้

การเลือกลงทุนในกอง REIT นอกจากจะพิจารณาอัตราเงินปันผลตอบแทนแล้ว ยังต้องเข้าใจกิจการ ประเภทสินทรัพย์และคำนึงถึงความถูกความแพงของหน่วยลงทุน รวมถึงรูปแบบการถือครองสินทรัพย์ของกองทุนรวมด้วย

ความไม่แน่นอนในสถานการณ์ COVID-19 และความเสี่ยงในการกลับมาระบาดของโรคอีกครั้ง ส่งผลให้เศรษฐกิจโลกถดถอย หลายประเทศเศรษฐกิจหดตัว ขณะที่ภายในประเทศเองก็ยังมีความไม่แน่นอน โดยเฉพาะการชุมนุมทางการเมือง และในส่วนของการลงทุน อัตราดอกเบี้ยยังอยู่ในช่วงขาลง ดอกเบี้ยเงินฝากอยู่ในระดับต่ำ ผลตอบแทนจากการถือครองตราสารหนี้ปรับลดลง รวมถึงอัตราผลตอบแทนพันธบัตร 10 ปีของไทยก็อยู่ระดับต่ำประมาณ 1.41% ทำให้นักลงทุนมองหาสินทรัพย์เพื่อการลงทุนที่ให้ผลตอบแทนที่จูงใจมากขึ้น

ในช่วงที่ภาวะดอกเบี้ยต่ำเช่นนี้ กองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (Real Estate Investment Trust) หรือ REIT เป็นช่องทางการลงทุนที่ช่วยตอบโจทย์ในภาวะนี้ได้ค่อนข้างดี เนื่องจากผลตอบแทนสูงอยู่ในระดับน่าประทับใจ และความปลอดภัยจากการลงทุนอยู่ในระดับค่อนข้างสูง โดยอัตราเงินปันผลตอบแทน (Dividend Yield) ของกอง REIT อยู่ในระดับสูงกว่าอัตราเงินปันผลตอบแทนของตลาดโดยรวม และผลตอบแทนของพันธบัตรรัฐบาลทุกช่วงปี

การเลือกลงทุนในกอง REIT พบว่า... นักลงทุนส่วนใหญ่จะให้ความสนใจและเปรียบเทียบเฉพาะ “อัตราเงินปันผลตอบแทน” เป็นหลัก โดยไม่ได้คำนึงถึงประเภทสินทรัพย์ รวมถึงรูปแบบการถือครองสินทรัพย์ ดังนั้น ก่อนตัดสินใจลงทุนต้องทำความเข้าใจประเภทของกอง REIT ก่อน

ประเภทของกอง REIT

กอง REIT ประเภท Freehold เป็นกองทุนที่ลงทุนโดยการซื้ออสังหาริมทรัพย์เพื่อเป็นเจ้าของ และนำรายได้จากการให้เช่าพื้นที่มาจ่ายเป็นเงินปันผลให้แก่ผู้ถือหน่วยลงทุน

ดังนั้น กองทุนประเภทนี้ ผู้ถือหน่วยลงทุนจึงมีกรรมสิทธิ์เต็มที่ในอสังหาริมทรัพย์ที่ไปลงทุน และเมื่อเลิกกองทุนก็สามารถขายอสังหาริมทรัพย์ออกไป แล้วนำเงินมาเฉลี่ยคืนให้แก่ผู้ถือหน่วยลงทุนได้ด้วย และหากมูลค่าการขายอสังหาริมทรัพย์นั้นสูงกว่าตอนที่กองทุนเข้าไปซื้อ มูลค่าหน่วยลงทุนที่นักลงทุนจะได้รับคืนจะเพิ่มสูงขึ้นด้วย

กอง REIT ประเภท Leasehold จะลงทุนโดยการเช่าอสังหาริมทรัพย์ ดังนั้น ผู้ถือหน่วยลงทุนจึงไม่มีกรรมสิทธิ์ในอสังหาริมทรัพย์ที่ลงทุน มีเพียงสิทธิในการนำอสังหาริมทรัพย์นั้นไปหาผลตอบแทนในช่วงระยะเวลาของสัญญาเช่าที่กองทุนได้ตกลงไว้กับเจ้าของ เช่น 10 ปี 20 ปี หรือ 30 ปี

และเมื่อครบกำหนดสัญญาเช่าก็ต้องคืนอสังหาริมทรัพย์ให้แก่เจ้าของ นั่นหมายความว่า เมื่อเวลาผ่านไป ระยะเวลาในการหาประโยชน์จะลดน้อยลงเรื่อยๆ จึงมีผลให้ราคาอสังหาริมทรัพย์ลดลงไปด้วยตามระยะเวลาที่เหลือน้อยลง มูลค่าสิทธิการเช่าจะลดลงตามเวลาที่เหลืออยู่ ซึ่งเมื่อนำมูลค่าสิทธิการเช่ามาคำนวณแล้ว มูลค่าสินทรัพย์ (NAV) จะลดลงจนเป็นศูนย์ ณ วันที่ครบอายุสัญญาเช่า

หากสนใจกอง REIT ก็อาจจะต้องเลือกแบบระมัดระวังมากขึ้น โดยเฉพาะนักลงทุนมือใหม่ ควรเลือกกองประเภท Freehold สามารถดูอัตราเงินปันผลตอบแทนได้เลย เพราะว่ามีสิทธิเก็บกินผลประโยชน์บนสินทรัพย์แบบไม่มีกำหนด

เลือกลงทุนกอง REIT อย่างไร

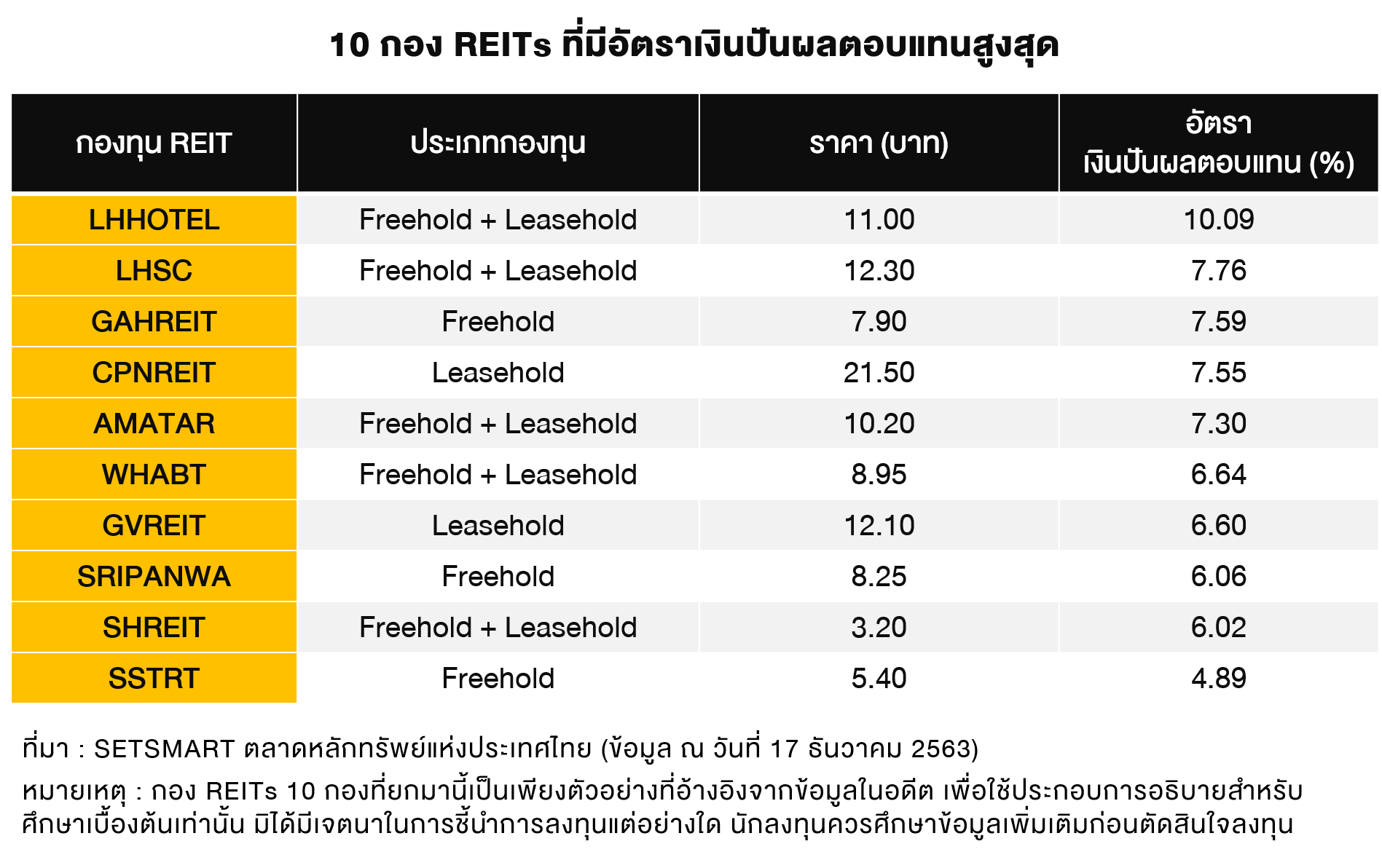

วิธีการเลือกลงทุน ก็ให้เลือกระดับอัตราเงินปันผลตอบแทนที่สูงกว่า 4% และจ่ายทุกปีไม่ขาดตกบกพร่อง ซึ่งจะแสดงให้เห็นว่า... คุณภาพของสินทรัพย์ดีมาก และลักษณะของผู้เช่าจะเช่าในระยะยาว มีรายได้เข้ามาสม่ำเสมอ

เมื่อมีความเชี่ยวชาญในการลงทุนกอง REIT แล้ว ก็สามารถลงทุนกองประเภท Leasehold ได้ เพราะนอกจากจะดูอัตราเงินปันผลตอบแทนแล้ว ก็ต้องไปหาผลตอบแทนที่คาดว่าจะได้รับ (IRR) ด้วย

ตัวอย่างเช่น ซื้อกอง REIT ABC ประเภท Leasehold ราคา 10 บาท ก็ต้องคำนวณว่ากองนี้จะจ่ายคืนเงินต้น (10 บาท) ตลอดช่วงอายุสัญญาเช่า (สมมติว่า 30 ปี) ก็แสดงว่าจะได้เงินต้นคืนปีละประมาณ 33 สตางค์

แต่สมมติว่าวันนี้ กอง REIT ABC ราคาอยู่ที่ 20 บาท และอายุสัญญาเช่าเหลืออยู่ 20 ปี หากสนใจซื้อวันนี้ ต้องดูว่าเงินต้นที่จะได้คืนอยู่ที่ระดับเท่าไหร่ นั่นคือ การคำนวณหา IRR และจากตัวอย่าง ผู้ถือหน่วยต้องได้เงินต้นคืนปีละประมาณ 2 บาท จึงจะคุ้มค่าและมีความน่าสนใจในการลงทุน

ถ้าเป็นกอง REIT ประเภท Leasehold แล้วราคาหน่วยลงทุนปรับสูงขึ้น (Premium ของ NAV สูง) ในขณะที่อายุสัญญาเช่าเหลือน้อยลง ก็จะต้องพิจารณาให้รอบคอบ เพราะโดยธรรมชาติแล้วกองที่เป็น Leasehold ควรให้อัตราเงินปันผลตอบแทนสูงกว่ากองประเภท Freehold

การเลือกลงทุนในกอง REIT นอกจากจะพิจารณาอัตราเงินปันผลตอบแทนแล้ว ต้อง “เข้าใจกิจการ” และ “คำนึงถึงความถูกความแพงของหน่วยลงทุน” (Premium & Discount) รวมถึง “รูปแบบการถือครอง” ว่าเป็นแบบ Freehold หรือ Leasehold

หากเป็น Leasehold จะมีต้นทุนการถือครองที่สูงกว่า และยังต้องระวังข้อจำกัดเรื่องเวลา เนื่องจาก NAV มีแนวโน้มลดลงตามอายุสัญญาเช่า และเข้าใกล้ศูนย์เมื่ออายุสัญญาหมดลง ส่งผลให้เงินปันผลถูกลดทอนลงไปด้วย ดังนั้น หากเป็นนักลงทุนมือใหม่อาจเริ่มต้นด้วยกอง REIT ประเภท Freehold ก่อน

สำหรับใครที่สนใจอยากจะลงทุนในกอง REIT แต่ไม่รู้จะเริ่มต้นอย่างไร ลองมาทำความเข้าใจลักษณะพื้นฐาน ผลตอบแทน ความเสี่ยง นโยบายการลงทุน ตลอดจนวิธีการวิเคราะห์กอง REIT เพื่อตัดสินใจเลือกลงทุน ได้ที่ e-Learning หลักสูตร “รอบรู้ลงทุน REIT และกองทุนรวมโครงสร้างพื้นฐาน” ฟรี!!! >> คลิกที่นี่

หมายเหตุ : บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด นักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน