คุมต้นทุน จำกัดความเสี่ยง

การบริหารเงินหน้าตักในการซื้อขาย (Money Management) เป็นกลยุทธ์ในการบริหารความเสี่ยงอย่างหนึ่ง ซึ่งมีความสำคัญต่อความสำเร็จในการลงทุน หลักการง่ายๆ คือ ป้องกันพอร์ตไม่ให้พังจนเกินแก้ไข จำกัดการสูญเสียให้น้อยที่สุด เพื่อให้อยู่รอดในตลาดนานที่สุด

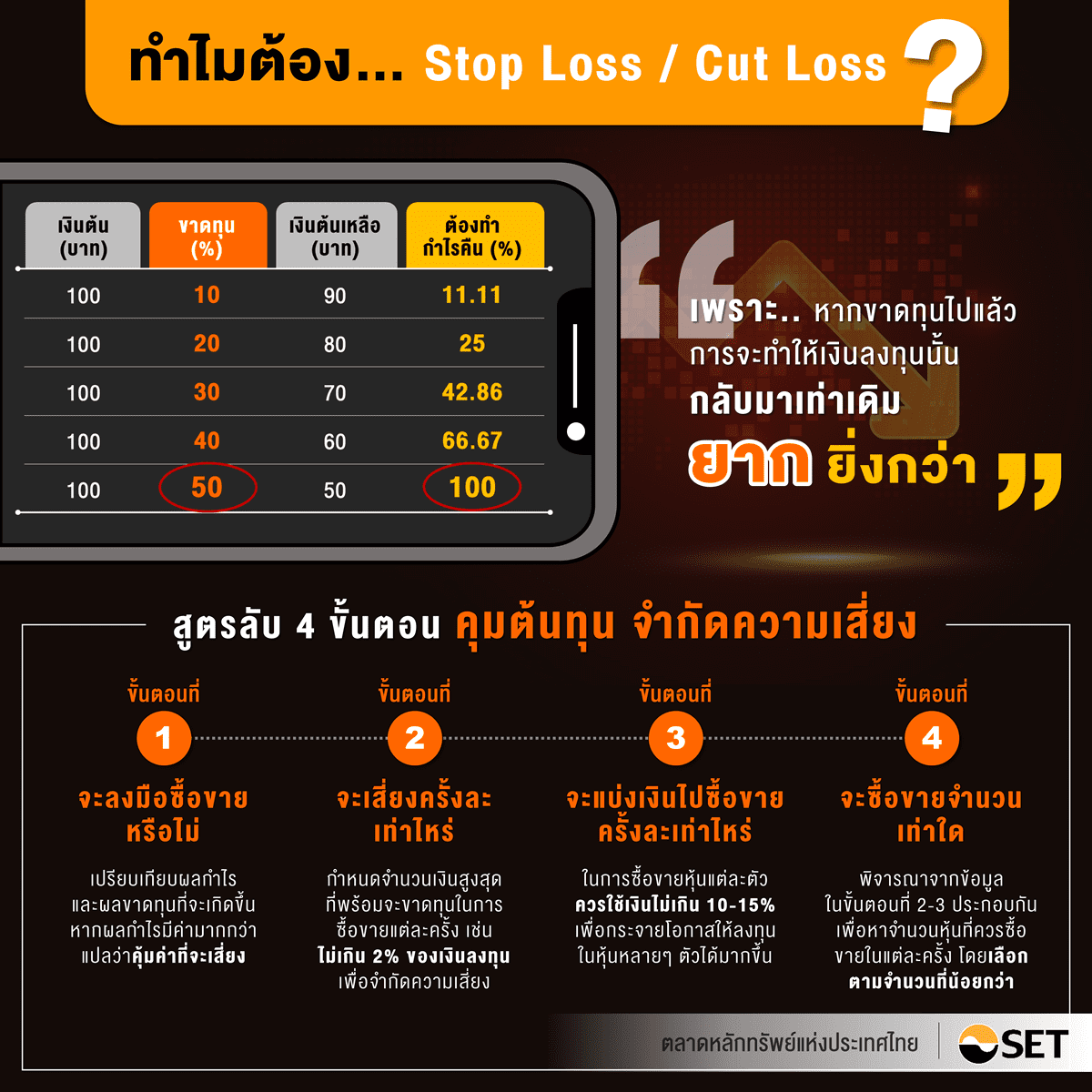

อย่าปล่อยให้ขาดทุน เพราะถ้าเราขาดทุน 50% เราจะต้องทำกำไร 100% ถึงจะกลับมาเท่าทุน

สูตรลับ 4 ขั้นตอน คุมต้นทุน จำกัดความเสี่ยง : 1) ดูความคุ้มค่าในการลงมือซื้อขาย 2) กำหนดจำนวนเงินสูงสุดที่พร้อมจะเสี่ยงขาดทุนในการซื้อขายแต่ละครั้ง 3) แบ่งเงิน 10%-15% ในการซื้อขายแต่ละครั้ง และ 4) คำนวณจำนวนหุ้นสูงสุดที่จะซื้อขายในแต่ละครั้ง

จากวิกฤติ COVID-19 ส่งผลให้ดัชนี SET Index ปรับตัวลดลงอย่างมาก นักลงทุนส่วนใหญ่ประสบกับภาวะขาดทุน และมักจะคิดว่าที่เป็นเช่นนี้เพราะตัวเองเลือกหุ้นได้ไม่ดี หรือหาจังหวะในการลงทุนหุ้นได้ไม่เหมาะนัก แต่จริงๆ แล้วการบริหารเงินในการซื้อขายหรือการบริหารความเสี่ยงในการลงทุน (Money Management) ต่างหากที่เป็นปัจจัยสำคัญและส่งผลต่อการลงทุนของเรา

ทำไมต้องบริหารเงินในการซื้อขาย?

1. เพราะเราไม่รู้ล่วงหน้าว่าผลการซื้อขายจะเป็นอย่างไร อาจจะกำไรหรือขาดทุนก็ได้ เราจึงต้องรู้จักบริหารความเสี่ยง และจำกัดความเสี่ยงในการซื้อขายแต่ละครั้ง ว่าจะเสียเงินไม่เกินเท่าใด

แล้วทำไมถึงไม่ควรทุ่มสุดตัวในการซื้อขายแต่ละครั้ง?

สมมติว่าเรามีเงิน 100 บาท หากขาดทุน 10% หรือ 10 บาท จะเหลือเงิน 90 บาท ซึ่งการที่จะทำให้เงิน 90 บาทนั้น กลับมาเท่าทุน คือ 100 บาทเหมือนเดิม เราจะต้องใช้เงิน 90 บาท ไปสร้างผลตอบแทนหรือผลกำไรให้ได้ 11.11% จึงจะกลับมาเท่าเดิม

สังเกตว่า... เวลาขาดทุนแล้ว กว่าจะทำให้เงินกลับมาเท่าเดิมได้ ต้องใช้ความพยายามอย่างมาก ยิ่งปล่อยให้ผลขาดทุนเยอะ ล่วงเลยไปถึง 50% เราจะเหลือเงินทุนเพียงครึ่งหนึ่ง ซึ่งเราต้องสร้างผลตอบแทนให้ได้ถึง 100% จึงจะกลับมาเท่าทุน และนี่จึงเป็นสาเหตุว่า... ทำไมเราจึงต้องจำกัดความเสี่ยง และไม่ควรทุ่มเงินลงไปสุดตัวในการซื้อขายแต่ละครั้ง

สูตรลับ 4 ขั้นตอน คุมต้นทุน จำกัดความเสี่ยง

การบริหารเงินในการซื้อขาย เป็นกระบวนการที่ช่วยในการตัดสินใจว่า... จะลงมือซื้อขายดีหรือไม่ ผลตอบแทนที่ได้รับคุ้มค่ากับความเสี่ยงไหม จะยอมเสี่ยงได้ครั้งละเท่าไหร่ รวมไปถึงจะแบ่งเงินในการซื้อขายแต่ละครั้งอย่างไร และควรซื้อเป็นจำนวนเท่าไหร่

ขั้นตอนที่ 1 : จะลงมือซื้อขายหรือไม่

เป็นการดูความคุ้มค่าในการลงทุน โดยเปรียบเทียบระหว่างกำไรที่คาดว่าจะได้รับ กรณีที่การซื้อขายครั้งนั้นเป็นกำไร (Reward) กับผลขาดทุนที่จะเกิดขึ้น กรณีที่การซื้อขายครั้งนั้นขาดทุน (Risk) หรือที่ภาษาอังกฤษเรียกว่า Reward to Risk Ratio : RRR

หาก Reward มีค่ามากกว่า Risk แปลว่ามีความคุ้มค่าที่จะเสี่ยง

หาก Risk มีค่ามากกว่า Reward แปลว่าไม่คุ้มค่าที่จะเสี่ยง หรือ “ได้ไม่คุ้มเสีย”

ตัวอย่าง สมมติเราอยากซื้อหุ้น A ที่ราคา 30 บาท โดยราคาเป้าหมายที่น่าจะไปถึงและจุดตัดขาดทุนเมื่อวิเคราะห์จากกราฟอยู่ที่ 40 และ 25 บาทตามลำดับ

RRR = (ราคาเป้าหมาย – ราคาที่จะซื้อ) / (ราคาที่จะซื้อ – ราคาที่จะตัดขาดทุน)

= (40 – 30) / (30 – 25)

= 10 / 5 = 2

แปลว่า... ถ้าการซื้อขายหุ้น A ได้กำไร จะกำไร 10 บาท แต่หากขาดทุน จะขาดทุน 5 บาท ไม่ต้องคำนวณเป็นอัตราส่วนก็พอเห็นอย่างชัดเจนว่าผลตอบแทน (Reward) มากกว่าความเสี่ยง (Risk) ที่สัดส่วน 10 : 5 หรือ 2 : 1

ดังนั้น การซื้อขายหุ้น A ในครั้งนี้จึงเป็นการลงทุนที่คุ้มค่าพอที่จะเสี่ยง เพราะโอกาสชนะมากกว่าโอกาสแพ้

แล้ว RRR เท่าไหร่ถึงจะเรียกว่าคุ้มค่า? โดยทั่วไปค่า RRR ควรจะมากกว่า 2 เท่าขึ้นไปถึงจะถือว่าคุ้มค่า แต่ก็ใช่ว่าจะเป็นสูตรสำเร็จเสมอไป เพราะหากอยากให้ชัวร์ๆ ก็ควรวิเคราะห์องค์ประกอบอื่นๆ เช่น % Win Ratio ด้วย

ข้อดีอย่างหนึ่งของการดูความคุ้มค่าในการลงทุน คือ เราต้องหาระดับราคาตัดขาดทุนหรือจุด Stop Loss พูดง่ายๆ คือ ต้องรู้ว่าจุดตัดขาดทุนอยู่ตรงไหน แล้วอยู่ในราคาอะไร ซึ่งโดยทั่วไปเรามักไม่ค่อยคำนึงถึงเรื่องนี้กัน

ขั้นตอนที่ 2 : จะเสี่ยงครั้งละเท่าไหร่

เป็นการกำหนดจำนวนเงินสูงสุดที่พร้อมจะเสี่ยงขาดทุนในการซื้อขายแต่ละครั้ง (%Risk Exposure) ซึ่งส่วนมากจะกำหนดเป็นเปอร์เซ็นต์เทียบกับจำนวนเงินลงทุนทั้งหมด

ตัวอย่าง ถ้ามีเงินลงทุน 1,000,000 บาท และกำหนดว่าจะเสี่ยงขาดทุนในการซื้อขายแต่ละครั้งไม่เกิน 2% ของเงินลงทุน

เงินที่พร้อมจะเสี่ยงขาดทุนแต่ละครั้ง ไม่เกิน

= 2% x 1,000,000

= 20,000 บาท

แปลว่า... เราจะยอมขาดทุนหรือจะเสี่ยงไม่เกินครั้งละ 20,000 บาท

แนวทางที่ใช้ในการหาเปอร์เซ็นต์ที่เหมาะสมของจำนวนเงินที่พร้อมจะเสี่ยงขาดทุนในแต่ละครั้งมีอยู่หลายวิธี สำหรับมือใหม่แนะนำว่า... อย่าเสี่ยงที่จะขาดทุนเกินครั้งละ 2% ของเงินลงทุน แต่สำหรับมือเก๋าที่ค่อนข้างมั่นใจ และมีการจดบันทึกการซื้อขายของตนเองอย่างสม่ำเสมอ เช่น เวลาซื้อขายกำไรบ่อยไหม (%Win Ratio) หรือกำไรเฉลี่ยต่อครั้งเมื่อเปรียบเทียบกับผลขาดทุนเฉลี่ยต่อครั้งเป็นเท่าใด (Payoff Ratio) ก็แนะนำว่า... อย่าเสี่ยงที่จะขาดทุนเกินครั้งละ 5% จะปลอดภัยที่สุด

ขั้นตอนที่ 3 : จะแบ่งเงินไปซื้อขายครั้งละเท่าไหร่

ในตลาดหลักทรัพย์ฯ มีหุ้นมากมาย เราไม่รู้ว่า... ราคาหุ้นตัวไหนจะขึ้นเร็วหรือขึ้นช้า ตัวไหนซื้อแล้วจะกำไรหรือขาดทุน เราจึงควรแบ่งเงินหรือจัดสรรเงินให้สามารถซื้อขายหุ้นได้หลายๆ ตัว ในหลายๆ กลุ่มอุตสาหกรรม ซึ่งโดยทั่วไปจะแบ่งเงินประมาณ 10%-15% ของเงินลงทุนในการซื้อขายแต่ละครั้ง เพื่อช่วยกระจายโอกาสหรือทำให้ความเสี่ยงในการลงทุนลดลง

แต่การกระจายการลงทุนที่ดี ก็ต้องไม่หลากหลายหรือกระจัดกระจายมากเกินไป เพราะจะทำให้ยากในการติดตามราคา แถมผลตอบแทนที่ได้ก็อาจไม่ดีนัก ฉะนั้นเลือกลงทุนในหุ้นที่เราเข้าใจธุรกิจ และพอมีเวลาติดตามข้อมูลอย่างใกล้ชิด ประมาณ 8-10 หุ้นก็น่าจะเพียงพอแล้ว ซึ่งในการซื้อขายแต่ละหุ้นหรือแต่ละอุตสาหกรรม เรายังสามารถทยอยซื้อขายแบบระยะสั้น ระยะกลาง และระยะยาวได้ด้วย

ขั้นตอนที่ 4 : จะซื้อขายจำนวนเท่าใด

เป็นการคำนวณจำนวนหุ้นที่จะซื้อขายในแต่ละครั้ง โดยในขั้นตอนที่ 2 เราจะได้จำนวนเงินที่พร้อมจะเสี่ยงขาดทุนในการซื้อขายแต่ละครั้ง ส่วนขั้นตอนที่ 3 เราได้จำนวนเงินที่จะใช้ซื้อขายในแต่ละครั้ง ดังนั้น เงินที่พร้อมจะเสี่ยงและเงินที่จะใช้ซื้อขาย อาจไม่ใช่เงินจำนวนเดียวกัน!! ซึ่งเราจะนำจำนวนเงินใน 2 ขั้นตอนนี้มาคำนวณจำนวนหุ้นสูงสุดที่จะซื้อขายในแต่ละครั้ง

ตัวอย่าง สมมติเรามีเงินลงทุน 1,000,000 บาท จะเสี่ยงขาดทุนครั้งละไม่เกิน 2% และจะซื้อขายหุ้นในแต่ละครั้งไม่เกิน 15% ของเงินลงทุน หากเราอยากซื้อหุ้น A ที่ราคา 30 บาทต่อหุ้น โดยราคาตัดขาดทุนเมื่อวิเคราะห์จากกราฟอยู่ที่ 25 บาทต่อหุ้น เราควรซื้อหุ้น A จำนวนกี่หุ้น?

กรณีที่ 1 พิจารณาจากเงินที่จะเสี่ยงขาดทุนในแต่ละครั้ง

จำนวนหุ้นที่ซื้อได้ = เงินที่พร้อมจะเสี่ยงขาดทุนในแต่ละครั้ง / ผลขาดทุนต่อหุ้น

เงินที่พร้อมจะเสี่ยงขาดทุนแต่ละครั้ง ไม่เกิน 20,000 บาท (2% x 1,000,000)

ถ้าผลการซื้อขายครั้งนี้ขาดทุน จะขาดทุน 5 บาทต่อหุ้น (25 – 30)

ดังนั้น เราซื้อหุ้นได้ทั้งหมดไม่เกิน 4,000 หุ้น (20,000 / 5)

กรณีที่ 2 พิจารณาจากเงินที่จะใช้ในการซื้อขายในแต่ละครั้ง

จำนวนหุ้นที่ซื้อได้ = เงินที่จะใช้ในการซื้อขายในแต่ละครั้ง / ต้นทุนในการซื้อต่อหุ้น

เงินที่จะใช้ซื้อขายในแต่ละครั้ง ไม่เกิน 150,000 บาท (15% x 1,000,000)

ราคาหุ้นที่ต้องการซื้อ 30 บาทต่อหุ้น

ดังนั้น เราซื้อหุ้นได้ทั้งหมดไม่เกิน 4,500 หุ้น (150,000 / 30)

จากนั้นนำค่าที่คำนวณได้จากทั้ง 2 กรณีมาเปรียบเทียบกัน และตัดสินใจซื้อขายตาม “จำนวนที่น้อยกว่า” นั่นหมายความว่า... การตัดสินใจซื้อหุ้น A ในครั้งนี้ ควรซื้อสูงสุดไม่เกิน 4,000 หุ้น

โดยสรุปแล้ว เราต้องใช้เงินซื้อหุ้นในแต่ละครั้ง 120,000 บาท (4,000 x 30) และมีความเสี่ยงที่จะขาดทุนสูงสุดจากการซื้อขายครั้งนี้ 20,000 บาท (4,000 x 5)

มาถึงตรงนี้ คงพอเห็นแนวทางการบริหารเงินลงทุนในการซื้อขายหรือการบริหารความเสี่ยงในการลงทุน (Money Management) กันมากขึ้นว่า... เราควรทำอย่างไรจึงจะคุ้มค่าที่สุดในจุดที่จะเข้าลงทุน ซึ่งสิ่งสำคัญก็คือ การจดบันทึกผลของการซื้อขายแต่ละครั้งของตัวเอง เพื่อนำมาวิเคราะห์และเรียนรู้สิ่งที่เกิดขึ้น พร้อมทั้งปรับกลยุทธ์การลงทุนให้เหมาะกับตนเองต่อไป โดยในภาวะวิกฤติเช่นนี้ การวางแผนซื้อหุ้นในแต่ละครั้งเป็นอย่างดีย่อมช่วยลดความเสียหาย และช่วยให้เราอยู่รอดปลอดภัยในตลาดหุ้นได้ในระยะยาว

บทความนี้เรียบเรียงเนื้อหาจากหลักสูตร ห้องเรียนนักลงทุนภาคพิเศษ ตอนที่ 3 "บทเรียนสอนใจ : คุมต้นทุน จำกัดความเสี่ยง" ผู้ที่สนใจสามารถรับชมเนื้อหาแบบเต็มๆ >> คลิกที่นี่

หมายเหตุ : บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใดนักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน