อ่านงบให้ทะลุ รู้ทันสัญญาณอันตราย

บริษัทจดทะเบียนหลายแห่งประสบปัญหาทางการเงินในช่วงที่ผ่านมา เนื่องจากการบริหารจัดการที่ไม่ดี เช่น การก่อหนี้สูงเกินไป การขาดความโปร่งใส และความซับซ้อนของธุรกิจ ทำให้เกิดความเสียหายต่อนักลงทุนที่ไม่สามารถวิเคราะห์งบการเงินได้อย่างละเอียด

เครื่องมือวิเคราะห์งบการเงินใหม่จากตลาดหลักทรัพย์ฯ จะช่วยให้นักลงทุนตรวจสอบสุขภาพการเงินของบริษัทได้ง่ายขึ้น ครอบคลุมมิติที่สำคัญ เช่น คุณภาพรายได้ ความสามารถในการทำกำไร วงจรเงินสด และการใช้เงินกู้ยืม ช่วยให้นักลงทุนตรวจจับสัญญาณอันตรายได้เร็วขึ้น

ในช่วง 2 – 3 ที่ผ่านมา ได้เห็นบริษัทหลายแห่งเผชิญกับปัญหาทางการเงิน ส่งผลให้ราคาหุ้นปรับลดลง สร้างความเสียหายให้กับนักลงทุน สาเหตุสำคัญมาจากการดำเนินงานที่ผิดพลาด เช่น การก่อหนี้ที่มากเกินไป หรือแม้แต่การดำเนินธุรกิจที่ขาดความโปร่งใส ประกอบกับข้อจำกัดของนักลงทุนส่วนใหญ่ที่ไม่สามารถอ่านสัญญาณอันตรายจากงบการเงินได้ทันท่วงที โดยเฉพาะในธุรกิจที่มีความซับซ้อนซึ่งต้องการการวิเคราะห์อัตราส่วนทางการเงินเชิงลึก จึงจะเห็นภาพที่แท้จริงของบริษัท

ล่าสุด ตลาดหลักทรัพย์แห่งประเทศไทยได้พัฒนาเครื่องมือที่จะช่วยให้นักลงทุนทุกคนสามารถติดตามและตรวจสอบสุขภาพทางการเงินของบริษัทจดทะเบียนได้ง่ายขึ้น เพียงเข้าไปที่เว็บไซต์ของตลาดหลักทรัพย์ฯ (www.set.or.th) ค้นหาชื่อหุ้นที่สนใจ และคลิกที่หัวข้อ “การวิเคราะห์งบการเงิน” ภายใต้เมนูงบการเงิน จะพบเครื่องมือวิเคราะห์ที่ครอบคลุมทุกมิติสำคัญ โดยแยกเป็นประเด็นให้วิเคราะห์ ดังนี้

1. คุณภาพรายได้ ดูลึกกว่าตัวเลขกำไร

แนวคิดหลัก คือ รายได้ที่เข้ามาบริษัทควรจะรับเข้ามาเป็นเงินสด หากมีรายได้เข้ามาแต่กระแสเงินสดไม่สอดคล้องกัน นักลงทุนควรตั้งข้อสังเกตว่าอาจมีอะไรบางอย่างให้สืบค้นต่อ หรือพูดง่าย ๆ “Cash is King” รายได้ที่แท้จริงต้องแปลงเป็นเงินสดได้ ไม่ใช่แค่ตัวเลขในบัญชี

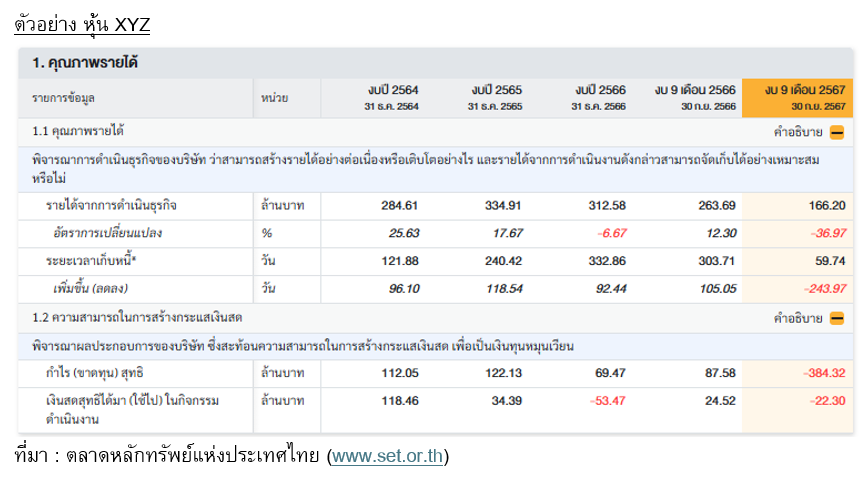

ในการวิเคราะห์คุณภาพรายได้จะมอง 2 อย่าง คือ คุณภาพรายได้และความสามารถในการสร้างกระแสเงินสด เช่น หุ้น XYZ ดำเนินธุรกิจรับเหมาก่อสร้าง จะรับรู้รายได้ด้วยวิธีเปอร์เซ็นต์ความสำเร็จ ดังนี้

คุณภาพรายได้

สำหรับหุ้น XYZ ระยะเวลาการเก็บหนี้เพิ่มขึ้นเร็วกว่ายอดขายต่อเนื่องตั้งแต่ปี 2564 – 2567 เนื่องจากทำงานรับรู้รายได้ไปแล้ว จ่ายเงินทำของไปแล้ว แต่งานล่าช้าส่งมอบไม่ได้ ทำให้เงินไปจมกับสินทรัพย์ที่เกิดจากสัญญา ส่งผลให้ขาดสภาพคล่อง หมุนเงินไม่ทันจึงตัดสินใจยกเลิกงาน และบันทึกขาดทุน ซึ่งเป็นสัญญาณว่าบริษัทอาจกำลังมีปัญหาในการเรียกเก็บเงินและสภาพคล่อง

ความสามารถในการสร้างกระแสเงินสด

ตัวอย่าง หุ้น XYZ พบว่ากระแสเงินสดจากกิจกรรมดำเนินงานเริ่มน้อยกว่ากำไรทางบัญชีตั้งแต่ปี 2565 และ 2566 เนื่องจากนำเงินไปจมในสินทรัพย์ที่เกิดจากสัญญาจากงานที่ส่งมอบไม่ได้ และสินค้าคงเหลือจากงานที่กำลังสร้างอยู่ ยังไม่นำออกสู่ตลาดสร้างรายได้

สัญญาณอันตรายที่ต้องระวัง

ควรดำเนินการ

|

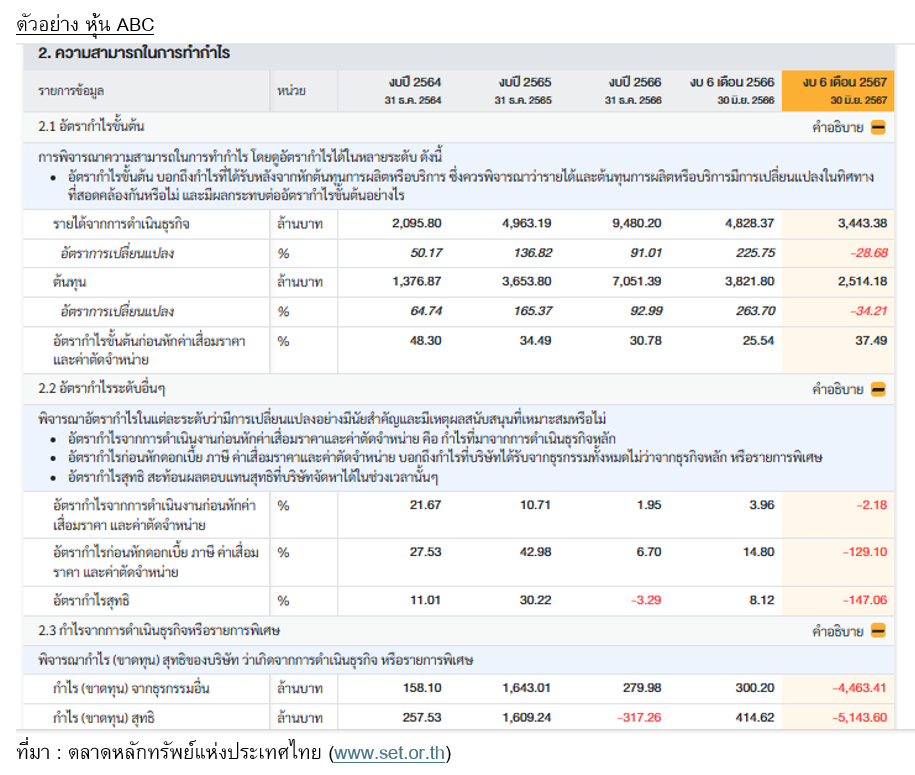

2. ความสามารถในการทำกำไร มองทะลุกำไรที่ถูกแต่งแต้ม

บริษัทที่มีรายได้หรือรายจ่ายที่ไม่ปกติ สามารถกระตุกต่อมเอ๊ะได้จากอัตรากำไรขั้นต่าง ๆ (บริษัทที่ดีมักมีอัตรากำไรสม่ำเสมอ) โดยบริษัทที่มีปัญหาจะสะท้อนผ่านอัตรากำไรที่เพิ่มขึ้น (หรือลดลง) 3 ส่วน

อัตรากำไรขั้นต้น

อัตรากำไรระดับอื่น ๆ

กำไรจากการดำเนินธุรกิจหรือรายการอื่น ๆ

บริษัท ABC เร่งเติบโตด้วยการระดมทุนทั้งเพิ่มทุนและออกหุ้นกู้เพื่อซื้อกิจการ แต่ไม่ประสบความสำเร็จ ส่งผลให้อัตรากำไรแต่ละปีลดลงอย่างต่อเนื่อง จากตารางในข้อ 2.2 อัตรากำไรในระดับอื่น ๆ มีสัญญาณ อัตรากำไรจากการดำเนินงานก่อนหักค่าเสื่อมราคาและค่าตัดจำหน่ายต่ำกว่าอัตรากำไรก่อนหักค่าเสื่อมและค่าตัดจำหน่ายมาก แสดงว่ามีกำไรพิเศษเยอะ และยืนยันในข้อ 2.3 กำไรจากการดำเนินงานหรือรายการพิเศษ มีกำไรจากธุรกรรมอื่นอยู่ในระดับสูงเมื่อเทียบกับกำไรสุทธิ ซึ่งหากในอนาคตหมุนเงินไม่ทันก็ต้องขายทรัพย์สินมาหมุน ซึ่งอาจทำให้ต้องขายในราคาขาดทุนถ้าจำเป็นมากหรือเร่งด่วน และอาจส่งผลกระทบทำให้ขาดสภาพคล่องหรือไม่มีเงินเพื่อนำไปจ่ายหุ้นกู้

สัญญาณอันตรายที่ต้องระวัง

ควรดำเนินการ

|

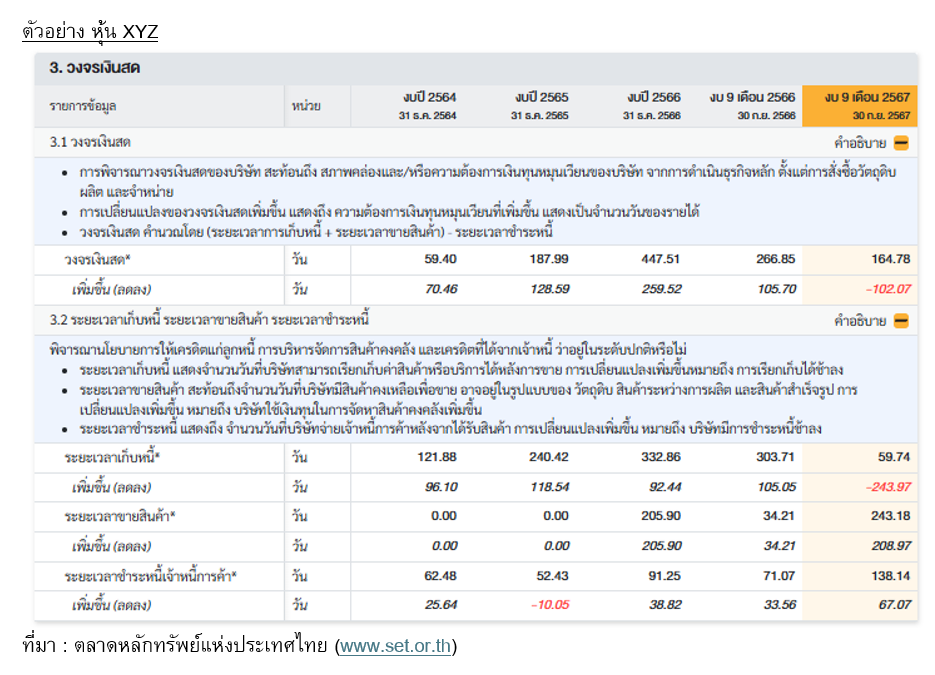

3. วงจรเงินสด เครื่องมือเตือนภัยล่วงหน้า

วงจรเงินสด คือ เครื่องมือในการวิเคราะห์เงินทุนหมุนเวียนของกิจการว่าปกติหรือไม่ ทั้งระยะเวลาการเก็บหนี้ ระยะเวลาการขายสินค้า ระยะเวลาการชำระเจ้าหนี้ และวงจรเงินสด หากเป็นการดำเนินงานปกติจะมีอัตราส่วนเหล่านี้สม่ำเสมอทุกปี แต่บริษัทที่ต้องเพิ่มความระมัดระวัง คือ อัตราส่วนเพิ่มขึ้นแบบผิดสังเกต ซึ่งต้องวิเคราะห์ต่อไปว่าการดำเนินธุรกิจมีอะไรเปลี่ยนแปลงไปหรือไม่

บริษัท XYZ พยายามเติบโตแต่ผิดพลาด โดยทำงานแต่ส่งมอบไม่ได้ ทำให้ระยะเวลาเก็บหนี้ยาวขึ้น ขณะที่มีโครงการขนาดใหญ่ที่ยังรอเปิดตัว ทำให้ระยะเวลาขายสินค้ายาวตามไปด้วย ผลที่ตามมา คือ เมื่อเงินไม่ค่อยมีก็ยืดการชำระเจ้าหนี้การค้า ทำให้ระยะเวลาชำระเจ้าหนี้การค้ายาวขึ้น ทำให้หมุนเงินไม่ทัน จึงต้องตั้งสำรองด้อยค่างานที่ยังไม่ส่งมอบทั้งหมด ทำให้ระยะเวลาการเก็บหนี้ลดลงจาก 332 วัน เหลือเพียง 59 วัน

สัญญาณอันตรายที่ต้องระวัง

ควรดำเนินการ

|

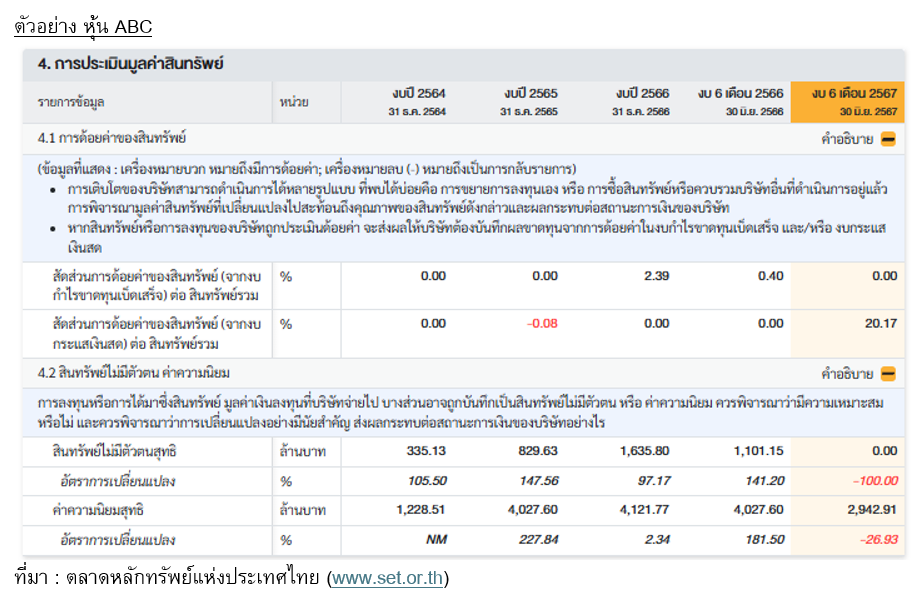

4. การประเมินมูลค่าสินทรัพย์ มองทะลุตัวเลขในงบดุล

เครื่องมือดังกล่าวทำให้นักลงทุนได้ทราบว่าบริษัทมีสินทรัพย์แปลกมากน้อยแค่ไหน เช่น สินทรัพย์ไม่มีตัวตนและค่าความนิยมที่เกิดจากการไปซื้อกิจการ ใช้เงินมากกว่ามูลค่าทางบัญชี และการด้อยค่าสินทรัพย์ต่าง ๆ โดยหากบริษัทนำเงินไปลงทุนกับสินทรัพย์ไม่มีตัวตนเป็นจำนวนมาก อาจเป็นช่องทางให้ผู้บริหารนำเงินออกจากบริษัทได้ อย่างไรก็ตาม หากลงทุนไปแล้วเห็นสินทรัพย์เติบโตและ ROA คงที่ แสดงว่านำเงินผู้ถือหุ้นไปลงทุนแล้วได้ผลตอบแทนกลับมาเป็นกำไรได้อย่างมีประสิทธิภาพ

บริษัท ABC พยายามขยายกิจการด้วยการซื้อกิจการอื่นเข้ามาด้วยราคาสูงกว่ามูลค่าทางบัญชี ทำให้ค่าความนิยมเพิ่มขึ้นทุกปี และมีการขยายกิจการด้วยการไปซื้อบริษัทที่จดทะเบียนในตลาดหลักทรัพย์ (แสดงในสินทรัพย์ไม่มีตัวตนสุทธิ) แต่เมื่อเศรษฐกิจโดยรวมหดตัว ส่งผลให้ผลการดำเนินงานไม่มาตามนัด จึงต้องตั้งสำรองด้อยค่าความนิยมจาก 4,121.77 ล้านบาทเหลือเพียง 2,942.91 ล้านบาท และต้องขายสินทรัพย์ไม่มีตัวตนออกไปทั้งหมดในราคาขาดทุน

สัญญาณอันตรายที่ต้องระวัง

ควรดำเนินการ

|

5. การใช้เงินกู้ยืม ดาบสองคม

เมื่อเกิดปัญหาทั้งการทำกำไร สภาพคล่องจากวงจรเงินสด และการลงทุนที่ผิดพลาด ผลลัพธ์มักจบที่การไม่มีความสามารถในการชำระหนี้สิน ดังนั้น ควรพิจารณาอัตราส่วนทางการเงินที่ครอบคลุมทั้งปริมาณหนี้และความสามารถในการชำระหนี้

อัตราส่วนหนี้สินต่อส่วนของผู้ถือหุ้นของบริษัท ABC บอกว่ามีหนี้เป็นกี่เท่าของทุน โดยมีหนี้สินเพียง 0.8 เท่า แต่เมื่อพิจารณารายละเอียดส่วนทุนที่เพิ่มขึ้นสูง เนื่องจากการซื้อกิจการด้วยการแลกหุ้น โดยดำเนินการในขณะที่หุ้นมีมูลค่าตลาดสูง ทำให้ส่วนทุนเพิ่มขึ้น และอัตราส่วนหนี้สินต่อส่วนของผู้ถือหุ้นอยู่ในระดับต่ำ แต่เมื่อด้อยค่าความนิยมก็จะเห็น อัตราส่วนดังกล่าวเพิ่มจาก 0.8 เท่า เป็น 2.1 เท่า

สำหรับอัตราส่วนหนี้ที่มีภาระดอกเบี้ยต่อกำไรก่อนหักดอกเบี้ย ภาษี ค่าเสื่อมราคาและค่าตัดจำหน่าย สะท้อนว่ามีหนี้เป็นกี่เท่าของ EBITDA (ยิ่งน้อย ยิ่งดี) หรือมองอีกมุมบอกว่านำ EBITDA มาใช้หนี้กี่ปีหมด โดยหุ้น ABC มีอัตราส่วนหนี้ค่อนข้างต่ำในปี 2564 และ 2565 แต่เพิ่มขึ้นแบบก้าวกระโดดในปี 2566 ก่อนที่จะมีปัญหาในปี 2567

ด้านอัตราส่วนความสามารถในการชำระหนี้ โดยพิจารณาจากกระแสเงินสดจากกิจกรรมดำเนินงาน อัตราส่วนนี้บอกว่ากระแสเงินสดจากกิจกรรมดำเนินงานเป็นกี่เท่าของหนี้ที่ต้องชำระใน 1 ปี และดอกเบี้ยจ่าย (ค่าที่ดีควรมากกว่า 1 และยิ่งสูง ยิ่งดี) โดยหุ้น BB เริ่มมีสัญญาณในปี 2565 ที่อัตราส่วนดังกล่าวต่ำกว่า 1 และมีค่าติดลบในปี 2566 ก่อนจะมีปัญหาในปี 2567

สัญญาณอันตรายที่ต้องระวัง

ควรดำเนินการ

|

ในยุคที่การลงทุนเข้าถึงง่าย การวิเคราะห์งบการเงินอย่างรอบคอบก่อนตัดสินใจลงทุนกลับยิ่งทวีความสำคัญ ที่ผ่านมาได้เห็นบทเรียนราคาแพงจากหุ้นหลายตัวที่ดูแข็งแกร่งแต่กลับล้มครืนจากการบริหารที่ผิดพลาดและความไม่โปร่งใส สร้างความเสียหายแก่นักลงทุน ซึ่งเครื่องมือวิเคราะห์งบการเงินใหม่จากตลาดหลักทรัพย์ฯ จะช่วยให้นักลงทุนตรวจจับสัญญาณอันตรายได้เร็วขึ้น ไม่ว่าจะเป็นปัญหาคุณภาพรายได้ ความสามารถในการทำกำไร วงจรเงินสด การด้อยค่าสินทรัพย์ หรือภาระหนี้สินที่เพิ่มขึ้น

การลงทุนที่ดีต้องอาศัยทั้งความรอบคอบในการวิเคราะห์และความสม่ำเสมอในการติดตาม เพราะการป้องกันความเสี่ยงย่อมดีกว่าการแก้ไขเมื่อความเสียหายเกิดขึ้นแล้ว

หมายเหตุ : บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด นักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน