ลงทุนอย่างไรไม่ให้เจ็บตัว เมื่อใช้ Leverage และ Margin

Leverage ช่วยเพิ่มศักยภาพในการลงทุน แต่ก็เพิ่มความเสี่ยงในการขาดทุนเช่นกัน การทำความเข้าใจกลไกของ Leverage และ Margin อย่างรอบคอบจึงเป็นสิ่งจำเป็นสำหรับนักลงทุน

การใช้ Leverage ต้องศึกษาและเข้าใจหลักประกันแต่ละประเภท (Initial Margin, Maintenance Margin, Force Close Margin) เพื่อประเมินความเสี่ยงและควบคุมความเสียหายที่อาจเกิดขึ้น

นักลงทุนควรคำนวณ Leverage ที่เหมาะสม กำหนดจุด Stop Loss และ Take Profit รวมถึงประเมิน Risk per Trade ที่รับได้ เพื่อใช้ Leverage และ Margin อย่างมีประสิทธิภาพและลดความเสี่ยง

ในโลกของการลงทุน "Leverage" และ "Margin" เป็นเครื่องมือสำคัญที่ช่วยเพิ่มศักยภาพในการลงทุนอย่างมหาศาล หากเรียนรู้และใช้อย่างเหมาะสมและรอบคอบจะสามารถช่วยเพิ่มผลตอบแทนจากการลงทุนได้หลายเท่า แต่ในทางตรงกันข้าม หากใช้อย่างไม่ระวังอาจส่งผลให้เกิดความเสียหายอย่างหนักได้ บทความนี้จะพาคุณไปทำความเข้าใจเกี่ยวกับ Leverage และ Margin เพื่อการลงทุนอย่างมีประสิทธิภาพและปลอดภัย

กลไกและความสำคัญของ Leverage และ Margin

นักลงทุนสามารถใช้ Leverage ผ่านการกู้ยืมเงินจากบริษัทหลักทรัพย์เพื่อนำเงินดังกล่าวมาใช้ในการลงทุน หรือสามารถใช้ Leverage ผ่านการเข้าลงทุนในอนุพันธ์ที่มี Leverage แฝงอยู่ ซึ่งจะทำให้นักลงทุนสามารถควบคุมการลงทุนที่มีมูลค่ามากกว่าเงินทุนของตนเองได้ เช่น ถ้าใช้ Leverage 1:10 นักลงทุนสามารถลงทุนในสินทรัพย์ที่มีมูลค่ามากกว่าเงินลงทุนที่มีอยู่ได้มากถึง 10 เท่า ซึ่งเป็นการเพิ่มศักยภาพในการลงทุนขึ้นอย่างมาก และอาจเป็นได้ทั้งคุณและโทษต่อเงินลงทุนของนักลงทุน

การใช้ Leverage มักมาคู่กับการซื้อขายในรูปแบบการวางหลักประกัน (Margin) พื้นฐานของการซื้อขายแบบมี Leverage คือการที่นักลงทุนต้องวางหลักประกันส่วนหนึ่งของมูลค่าเงินลงทุนทั้งหมดเพื่อทำการซื้อขายสินทรัพย์ โดยสำหรับหลักประกันที่นิยมใช้จะสามารถแบ่งออกเป็น หลักประกันขั้นต้น (Initial Margin), หลักประกันรักษาสภาพ (Maintenance Margin) และหลักประกันปิดสถานะ (Force Close Margin) ซึ่งแต่ละหลักประกันจะถูกใช้ในสถานการณ์ที่แตกต่างกัน

ตัวอย่างเช่น

นักลงทุนต้องวางหลักประกันขั้นต้นคิดเป็น 10% ของมูลค่าการลงทุน เพื่อเข้าลงทุนในสินทรัพย์ (คิดเป็น Leverage 1:10) และต้องรักษาระดับเงินลงทุนในพอร์ตให้อยู่สูงกว่าหลักประกันรักษาสภาพที่ระดับ 7% ของมูลค่าเงินลงทุนทั้งหมด (70% ของหลักประกันขั้นต้น) โดยหากต่ำกว่านั้นจะมีการเตือน (Margin Call) เพื่อให้นักลงทุนทำให้เงินลงทุนในพอร์ตกลับมาอยู่สูงกว่าหลักประกันรักษาสภาพอีกครั้ง หรือกรณีที่เกิด Margin Call และเพิ่มเงินลงทุนไม่ทันจนเงินลงทุนลดลงต่ำกว่าหลักประกันปิดสถานะที่ระดับ 2.5% ของมูลค่าเงินลงทุน (25% ของหลักประกันขั้นต้น) จะทำให้บริษัทหลักทรัพย์หรือผู้ให้กู้ยืม ทำการบังคับขายทรัพย์สินบางส่วน หรือบังคับปิดสถานะอนุพันธ์บางส่วน เพื่อทำให้มูลค่าสินทรัพย์ในพอร์ตกลับมาอยู่สูงกว่าหลักประกันรักษาสภาพอีกครั้ง

Leverage และ Margin เป็นสิ่งสำคัญที่นักลงทุนต้องเข้าใจและนำมาใช้อย่างรอบคอบ เพราะ Leverage ช่วยเพิ่มโอกาสในการทำกำไรได้สูงขึ้น แต่ในขณะเดียวกันก็เพิ่มความเสี่ยงในการขาดทุน ยิ่ง Leverage สูงเท่าใด ความเสี่ยงในการสูญเสียเงินทุนก็ยิ่งสูงขึ้นเช่นกัน

ข้อดีและข้อเสียของการใช้ Leverage

การใช้ Leverage มีทั้งจุดเด่นและข้อจำกัดหลัก ๆ ดังนี้

- จุดเด่น

- สามารถใช้บริหารเงินลงทุนได้อย่างมีประสิทธิภาพมากขึ้น

- มีโอกาสสร้างผลตอบแทนที่สูงขึ้น โดยเฉพาะในกรณีที่ราคาสินทรัพย์เคลื่อนไหวตามทิศทางที่คาดการณ์ไว้

- ข้อจำกัด

- หากทิศทางของตลาดไม่เป็นไปตามคาด และขาดการใช้อย่างระมัดระวัง Leverage อาจทำให้เกิดการขาดทุนครั้งใหญ่ เช่น การใช้ Leverage 1:10 หมายถึง ถ้าราคาสินทรัพย์ลดลงเพียง 1% นักลงทุนอาจขาดทุนถึง -10% ได้

กลยุทธ์ในการจัดการ Leverage และ Margin อย่างปลอดภัย

การจัดการ Leverage และ Margin อย่างมีประสิทธิภาพเป็นสิ่งจำเป็นเพื่อหลีกเลี่ยงความเสี่ยงที่สูงเกินไป กลยุทธ์ที่สำคัญคือ การใช้วางจุด Stop Loss และ Take Profit

- Stop Loss ช่วยลดความเสียหายเมื่อราคาสินทรัพย์เคลื่อนไหวในทิศทางที่ไม่เป็นผลดี โดยกำหนดจุดที่จะขายหรือปิดสถานะเพื่อลดการขาดทุน

- Take Profit ตั้งค่าเพื่อปิดสถานะเมื่อมีกำไรตามที่ต้องการ เพื่อป้องกันไม่ให้เกิดการขาดทุนจากการที่ราคาย้อนกลับหลังจากมีกำไรแล้ว

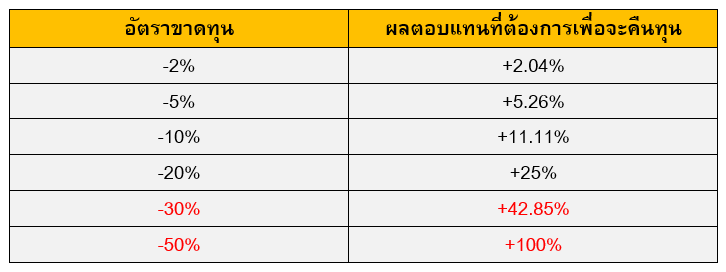

นักลงทุนลองพิจารณาจากตารางด้านล่าง การขาดทุนที่มากเกินไปจากการใช้ Leverage จะทำให้นักลงทุนต้องการผลกำไรที่มากขึ้นเพื่อชดเชยในส่วนของการขาดทุน

ดังนั้น การใช้ Leverage จึงต้องทำอย่างเหมาะสม การที่บริษัทหลักทรัพย์ให้นักลงทุนใช้ Leverage ได้สูง ไม่ได้หมายความว่านักลงทุนจะใช้ Leverage อย่างเต็มจำนวน แต่ต้องเลือกใช้ในระดับที่เหมาะสมกับความเสี่ยงที่นักลงทุนยอมรับได้ วิธีการง่าย ๆ คือการคำนวณ Risk per Trade ในการเข้าลงทุนแต่ละครั้ง

ตัวอย่างเช่น

นักลงทุนคาดว่าหุ้น A จะมีแนวโน้มปรับตัวขึ้น และประเมินว่าหากหุ้น A ปรับตัวลงมากกว่าจุดที่เข้าซื้อ -1% จะถือเป็นสัญญาณกลับตัว ถ้านักลงทุนยอมรับความเสี่ยงได้ (Risk per Trade) -5% ของเงินลงทุนเริ่มต้นที่ 1 ล้านบาท และนักลงทุนตั้งใจจะเข้าเก็งกำไรหุ้น A ผ่านสัญญา Futures ที่มี Leverage แฝงอยู่ 1:20 เท่า และ 1 สัญญาคิดเป็นมูลค่าหุ้น A 1 ล้านบาท หรือต้องวางหลักประกันสัญญาละ 50,000 บาท เพื่อเปิดสถานะ

นักลงทุนท่านนี้จะสามารถหา Leverage ที่ใช้จริง และวางแผนการลงทุนได้ดังนี้

- Risk per Trade ที่ -5% ของเงินลงทุน 1 ล้านบาท หรือคิดเป็น -50,000 บาท

- จุด Stop loss ของการเก็งกำไรครั้งนี้อยู่ที่ -1% จากจุดซื้อ หากต้องการขาดทุนไม่เกิน -50,000 บาท นักลงทุนต้องเปิดสถานะ Futures ของหุ้น A คิดเป็นมูลค่า 5 ล้านบาท

- การเปิดสถานะ Futures ของหุ้น A มูลค้า 5 ล้านบาท หรือ 5 สัญญา จากหลักประกัน 5 x 50,000 บาท หรือ 250,000 บาท ซึ่งถือว่าต่ำกว่ามูลค่าของเงินลงทุนในพอร์ตจึงสามารถเปิดสถานะได้ และเหลือ Margin Level ค่อนข้างสูง ทำให้นักลงทุนไม่ต้องกังวลถึงการเกิด Force Sell ของสถานะจากการที่เงินลงทุนลดลงต่ำกว่าอัตราหลักประกันปิดสถานะ

- ดังนั้น ในความเป็นจริงแล้วสิ่งที่เกิดขึ้นเสมือนว่านักลงทุนใช้เงิน 1 ล้านบาท ในการวางหลักประกันซื้อ Futures ของหุ้น A มูลค่า 5 ล้านบาท หรือคิดเป็น Leverage เพียง 1:5 เท่านั้น ซึ่งถือว่าต่ำกว่าที่สัญญา Futures ให้ได้อย่างมาก

วิธีการข้างต้นถือเป็นวิธีที่ช่วยลดความเสี่ยงไม่ให้ขาดทุนมากเกินไป และทำให้นักลงทุนไม่ต้องกังวลในเรื่องการบริหารหลักประกัน (Margin Level) มากนักอีกด้วย

สรุปเคล็ดลับการลงทุนแบบมี Leverage ในตราสารอนุพันธ์สำหรับนักลงทุนมือใหม่

นักลงทุนมือใหม่ควรเริ่มศึกษาและทำความเข้าใจเกี่ยวกับ Leverage และระดับ Margin ต่าง ๆ ให้เข้าใจ และติดตามการปรับอัตราหลักประกันที่ตลาดหลักทรัพย์ประกาศอย่างสม่ำเสมอ เรียนรู้การคำนวณมูลค่าหลักประกันที่ต้องใช้ให้ชำนาญ และเลือกใช้ Risk per Trade หรือความเสี่ยงในการเก็งกำไรแต่ละครั้งให้เหมาะสม เพื่อไม่ให้เกิดการขาดทุนที่มากเกินไป และยากต่อการทำผลกำไรชดเชย

โดย Leverage ถือเป็นเครื่องมือสำคัญที่ช่วยย่นรอบของการลงทุนให้เร็วขึ้นได้ และช่วยให้ได้ผลตอบแทนที่มากขึ้นและไวขึ้นอีกด้วย อย่างไรก็ตาม หากใช้ Leverage ที่สูงมากเกินไปก็อาจทำให้เกิดการขาดทุนติดต่อกัน และกลายเป็นการขาดทุนครั้งใหญ่ได้ แม้จะควบคุมความเสี่ยงได้ดีแล้วก็ตาม

หมายเหตุ : บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด นักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน