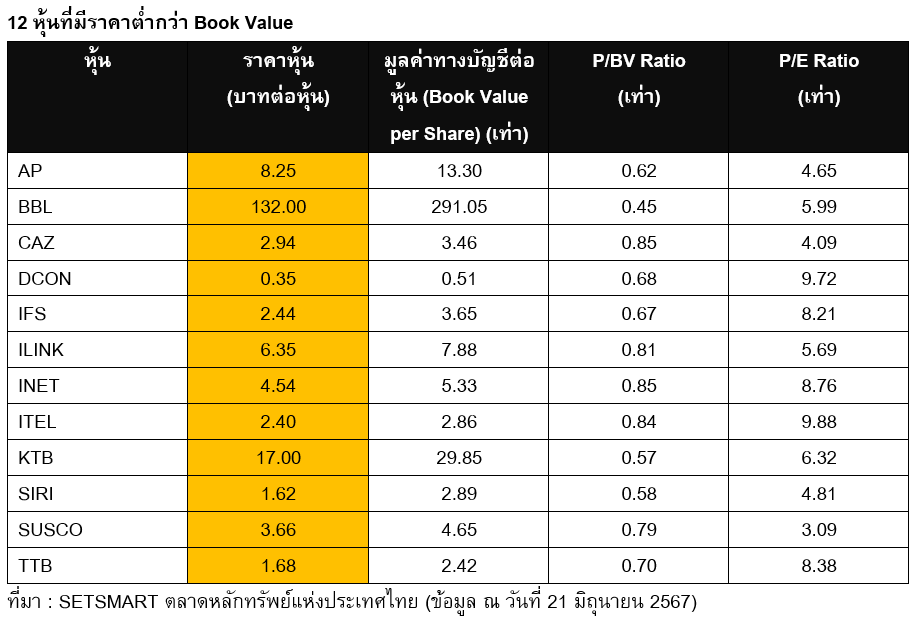

12 หุ้นที่มีราคาต่ำกว่า Book Value

มูลค่าตามบัญชีต่อหุ้น (Book Value per Share) เป็นอัตราส่วนทางการเงินที่นิยมนำมาวิเคราะห์ก่อนตัดสินใจลงทุน เพื่อดูว่าหุ้นตัวนั้น “ถูกหรือแพง” ด้วยการเปรียบเทียบกับราคาหุ้น ณ ขณะนั้น อย่างไรก็ตาม เหมาะกับการวิเคราะห์ความถูกหรือแพงเบื้องต้นเท่านั้น ไม่สามารถบอกได้ว่าหุ้นตัวนั้นน่าสนใจหรือไม่ นักลงทุนควรดูข้อมูลอื่น ๆ ประกอบก่อนตัดสินใจลงทุนด้วย

มูลค่าทางบัญชี (Book Value) คือ มูลค่าของสินทรัพย์สุทธิ (Net Asset Value : NAV) ตามงบดุลล่าสุดของบริษัทผู้ออกหลักทรัพย์ ดังนั้น มูลค่าทางบัญชีจะเท่ากับจำนวนเงินที่ผู้ถือหุ้นจะได้รับหากบริษัทตัดสินใจที่จะเลิกกิจการ โดยคำนวณได้จากการนำสินทรัพย์รวมหักด้วยหนี้สินรวม

ตัวอย่าง

บริษัท ABC มีมูลค่าสินทรัพย์ทั้งหมดเท่ากับ 100 ล้านบาท และมูลค่าหนี้สินทั้งหมดเท่ากับ 80 ล้านบาท ดังนั้น มูลค่าทางบัญชีของบริษัทจะเท่ากับ 20 ล้านบาท หรืออีกนัยหนึ่งถ้าบริษัทขายสินทรัพย์และจ่ายหนี้สินทั้งหมด มูลค่าของหุ้นหรือมูลค่าสุทธิทางบัญชีของธุรกิจจะเท่ากับ 20 ล้านบาท

สำหรับมูลค่าตามราคาตลาด (Market Value) คือ มูลค่าของบริษัทตามราคาหุ้นที่วิ่งขึ้นลงในตลาดหุ้นคูณด้วยจำนวนหุ้นทั้งหมด ซึ่งมูลค่าตามตลาดมักถูกประเมินมูลค่าตามการคาดการณ์ของนักลงทุนที่มีต่อบริษัทนั้น ๆ

หนึ่งในอัตราส่วนทางการเงินยอดนิยมในการเปรียบเทียบราคาหุ้นกับมูลค่าทางบัญชีที่นักลงทุนคุ้นเคยกันดี คือ อัตราส่วนราคาตลาดต่อมูลค่าตามบัญชี (Price to Book Value: P/BV Ratio) แสดงให้เห็นถึงจำนวนเท่าของราคาตลาดของหุ้นนั้น ๆ ต่อมูลค่าทางบัญชีของบริษัทต่อหุ้น และยังเป็นตัวชี้วัดให้กับนักลงทุนว่าลงทุนหุ้นนั้นในราคาที่เหมาะสมแล้วหรือไม่

โดยโอกาสที่บริษัทจะมีค่า P/BV Ratio เท่ากับ 1 เท่า อาจจะเกิดขึ้นได้ไม่บ่อย แต่ก็หมายถึงมูลค่าทางบัญชีและราคาหุ้นนั้นเท่ากัน หากค่า P/BV Ratio มากกว่า 1 เท่า แสดงว่าราคาหุ้นปรับตัวสูงขึ้นกว่ามูลค่าทางบัญชี ขณะที่ค่า P/BV Ratio ต่ำกว่า 1 เท่า แสดงว่าราคาตลาดของหุ้นได้ต่ำกว่ามูลค่าทางบัญชีต่อหุ้นแล้ว

ดังนั้น หากหุ้นที่มี P/BV Ratio มีค่าน้อยกว่า 1 เท่า ถือเป็นโอกาสดีของนักลงทุน เพราะจะได้ซื้อหุ้นที่มีราคาต่ำกว่ามูลค่าที่แท้จริง ซึ่งเป็นสิ่งที่น่าสนใจสำหรับนักลงทุนที่จะลงทุนในระยะยาว เช่น P/BV Ratio มีค่าเท่ากับ 0.5 เท่า หมายถึงมูลค่า ณ ราคาตลาดเท่ากับครึ่งหนึ่งของมูลค่าทางบัญชีของหุ้น หรือ 100 บาทของมูลค่าสินทรัพย์สุทธิถูกประเมินโดยมูลค่าราคาตลาดต่อหุ้นเพียงแต่ 50 บาท

อย่างไรก็ตาม P/BV Ratio ที่ต่ำกว่า 1 เท่าไม่ได้แปลว่าราคาหุ้นจะถูกเสมอไป อาจจะมาจากการถูกประเมินมูลค่าสินทรัพย์สุทธิที่สูงเกินไปหรือผลประกอบการของบริษัทอาจอยู่ในภาวะวิกฤติ รวมถึงการเคลื่อนไหวของราคาหุ้นที่ขาดสภาพคล่อง ถึงแม้ว่าการวิเคราะห์ค่า P/BV Ratio จะเป็นเครื่องมือง่าย ๆ ในการประเมินมูลค่าหุ้น แต่อาจจะไม่เพียงพอต่อการตัดสินใจลงทุน นักลงทุนควรมีการติดตามข่าวสารของบริษัท รวมถึงการวิเคราะห์ตัวเลขผลประกอบการควบคู่ไปด้วย

เงื่อนไขการจัดอันดับ

- ราคาหุ้นปิด ณ วันที่ 21 มิถุนายน 2567

- มูลค่าตามบัญชีต่อหุ้น (Book Value per Share) มากกว่าราคาปิด ณ วันที่ 21 มิถุนายน 2567

- มูลค่าตามบัญชี(P/BV Ratio) ต่ำกว่า 1 เท่า

- P/E Ratio ต่ำกว่า 10 เท่า

- กำไรสุทธิเพิ่มขึ้นต่อเนื่อง 3 ปี (ปี 2564 – 2566)

- กำไรสุทธิเป็นบวก (ไม่ขาดทุน) 5 ปีต่อเนื่อง (ปี 2562 – 2566)

- กำไรสุทธิไตรมาส 1 ปี 2567 เป็นบวก

มูลค่าหุ้นทางบัญชีต่อหุ้น (Book Value per Share : BVPS Ratio) เป็นสัดส่วนของมูลค่าทางบัญชี (Book Value) ต่อหุ้นสามัญทั้งหมดที่บริษัทออกและเรียกชำระแล้ว ดังนั้น BVPS Ratio หมายความว่า ราคาหุ้นของบริษัทตามมูลค่าทางบัญชี ถูกหรือแพงเมื่อเทียบกับราคาหุ้นที่ซื้อขายบนกระดาน

สูตร BVPS Ratio = ส่วนของผู้ถือหุ้น หาร หุ้นสามัญทั้งหมดบริษัทออกและเรียกชำระแล้ว

ตัวอย่าง

บริษัท XYZ มีสินทรัพย์รวม 1,000,000 บาท หนี้สินรวม 400,000 บาท มีหุ้นสามัญทั้งหมดบริษัทออกและเรียกชำระแล้ว 50,000 หุ้น

ขั้นแรกให้หามูลค่าทางบัญชี (สินทรัพย์รวม ลบ หนี้สินรวม) จะได้ 600,000 บาท

จากนั้นคำนวณ BVPS Ratio (600,000 หาร 50,000) จะได้ 12 บาทต่อหุ้น

โดยบริษัท XYZ มี BVPS Ratio ระดับ 12 บาทต่อหุ้น หมายความว่า ตามมูลค่าทางบัญชีหุ้น XYZ ควรมีราคา 12 บาทต่อ 1 หุ้น หรือถ้าบริษัทเลิกกิจการ ผู้ถือหุ้นควรได้เงินคืน 12 บาทต่อ 1 หุ้น

ในขณะที่มูลค่าตามราคาตลาด คือ มูลค่าของบริษัทตามราคาหุ้น (ในปัจจุบัน) คูณด้วยจำนวนหุ้นทั้งหมด ซึ่งมูลค่าตามราคาตลาดจะถูกประเมินมูลค่าตามการคาดการณ์ของนักวิเคราะห์ นักลงทุนที่มีต่อบริษัท หมายความว่า มูลค่าตามราคาตลาดหรือราคาหุ้นจะไม่เท่ากับมูลค่าทางบัญชี

คำถาม คือ ในการวิเคราะห์เบื้องต้นควรซื้อหุ้นที่มีราคาในตลาด “ต่ำกว่า” หรือ “สูงกว่า” BVPS Ratio

คำตอบ คือ ถ้าราคาหุ้นในตลาด ต่ำกว่า BVPS Ratio ควร “ซื้อ” เพราะเป็นหุ้นที่มีราคาต่ำกว่ามูลค่าทางบัญชี พูดง่าย ๆ คือ ราคาหุ้นยังถูก

ในทางกลับกัน ถ้าราคาหุ้นในตลาด สูงกว่า BVPS Ratio ควร “หลีกเลี่ยง” เพราะเป็นหุ้นที่มีราคาสูงกว่ามูลค่าทางบัญชี พูดง่าย ๆ คือ ราคาหุ้นแพงไปแล้ว

หมายเหตุ : บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด นักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน