สงคราม ความเสี่ยง ความหวัง กับโลกการลงทุน

สงคราม ความขัดแย้งระหว่างประเทศ มีนัยต่อเศรษฐกิจ การค้าโลก รวมถึงการลงทุน

ความขัดแย้งระหว่างอิสราเอลและอิหร่าน ซึ่งเป็นความเสี่ยงใหม่ในตะวันออกกลาง หากลุกลามไปสู่การปิดช่องแคบฮอร์มุซ ซึ่งถือเป็นจุดยุทธศาสตร์สำคัญ เพราะประมาณ 20% ของน้ำมันโลกต้องผ่านเส้นทางนี้ จากประเทศในตะวันออกกลาง ไปสู่ประเทศอื่น ๆ ในโลก

บทความนี้ จะคาดการณ์สถานการณ์ความเสี่ยงต่าง ๆ ที่อาจเกิดขึ้นและผลกระทบต่อราคาน้ำมันโลก ราคาน้ำมันในประเทศไทย รวมถึงการลงทุน

ย้อนไปตั้งแต่เดือนกุมภาพันธ์ ปี 2565 เมื่อรัสเซียบุกยูเครน ได้เกิดการเปลี่ยนแปลงมากมายขึ้นทั้งในการเมือง การเงิน การค้าระหว่างประเทศ ซึ่งส่งผลให้การลงทุนในทุกสินทรัพย์มีความยากและซับซ้อนมากขึ้น ต้นเดือนเมษายนปีนี้ อิสราเอลถล่มสถานทูตอิหร่านในกรุงดามัสกัส ประเทศซีเรีย และอิหร่านมีการโต้ตอบด้วยการยิงขีปนาวุธและโดรน แม้สงครามยังไม่บานปลาย แต่ทำให้เกิดความเสี่ยงอย่างมากต่อโลกการลงทุน ไม่ว่าราคาทองคำที่พุ่งขึ้นอย่างรวดเร็ว ราคาน้ำมันที่แม้จะขึ้นแต่เสมือนสะท้อนความเสี่ยงที่เกิดขึ้นเพียงน้อยนิดเท่านั้น ราคาพันธบัตรสหรัฐฯ ที่เคยเชื่อกันว่า เป็นสินทรัพย์ที่ปลอดภัยที่สุดอย่างหนึ่งกลับลดลง ในขณะที่ดัชนีวัดความเสี่ยงของตลาดการลงทุน VIX (Volatility Index) กลับยังคงอยู่ในระดับต่ำแม้เกิดกรณีต่าง ๆ มากมาย เกิดอะไรขึ้นกับโลกของการลงทุน??

ความเสี่ยงทางการเมืองกับความปลอดภัยของผลตอบแทนการลงทุน

ท่ามกลางความเสี่ยงที่เพิ่มขึ้นของสงครามการค้า เทคโนโลยี และการทหารระหว่างประเทศ เรามีมุมมองที่ส่งผลต่อกลยุทธ์การลงทุน 3 ประการ

- ราคาทองคำปรับตัวเพิ่มขึ้นจากความต้องการใช้เป็น “ทุนสำรอง” ไม่ใช่เพื่อเก็งกำไรและการจัดสินทรัพย์ “ปลอดภัย”

- ธนาคารกลางสหรัฐฯ (Fed) ยังคงอัตราดอกเบี้ยนโยบายในระดับสูงและยาวนาน ซึ่งปัจจุบันอยู่ที่ 5.5% เพื่อสนับสนุนเสถียรภาพค่าเงินสกุลเงินดอลลาร์สหรัฐ ไม่ใช่เพื่อควบคุมเงินเฟ้อ

- ราคาน้ำมันยังคงทรงตัวสูงกว่า 85 ดอลลาร์สหรัฐต่อบาร์เรลในปี 2024 จากสถานการณ์ซึ่งส่งผลดีต่อผู้ผลิตน้ำมันรายใหญ่ 3 ประเทศ ได้แก่ สหรัฐอเมริกา รัสเซีย และซาอุดีอาระเบีย

ความเสี่ยงในตะวันออกกลาง กับการปิดช่องแคบฮอร์มุซ

ในช่วงไม่กี่สัปดาห์ที่ผ่านมา ตลาดพลังงานและการลงทุนทั่วโลกได้รับผลกระทบจากสงครามที่ทวีความรุนแรงขึ้นระหว่างอิสราเอลและอิหร่าน ซึ่งนำไปสู่ความเสี่ยงที่เพิ่มขึ้นอย่างรวดเร็วสำหรับการหยุดชะงักในการจัดหาพลังงาน สินค้าโภคภัณฑ์ การค้าและการขนส่ง หรือแม้แต่สงครามโลกครั้งที่ 3 ที่อาจเกิดขึ้น

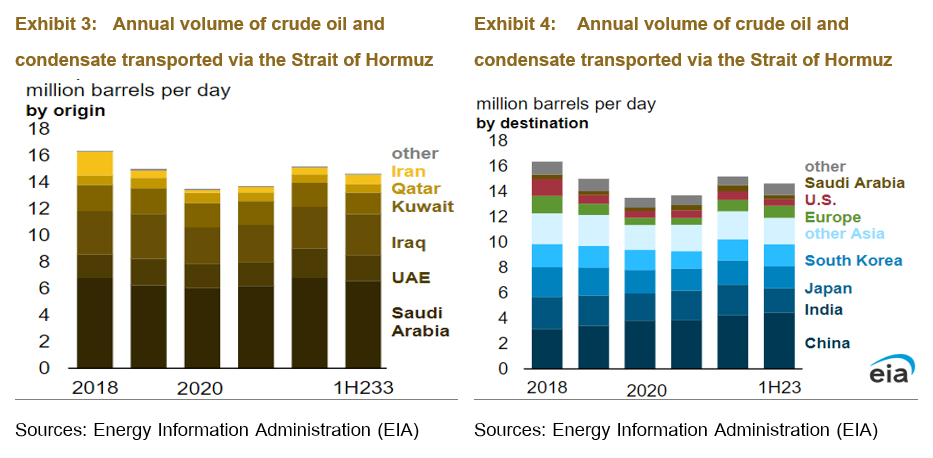

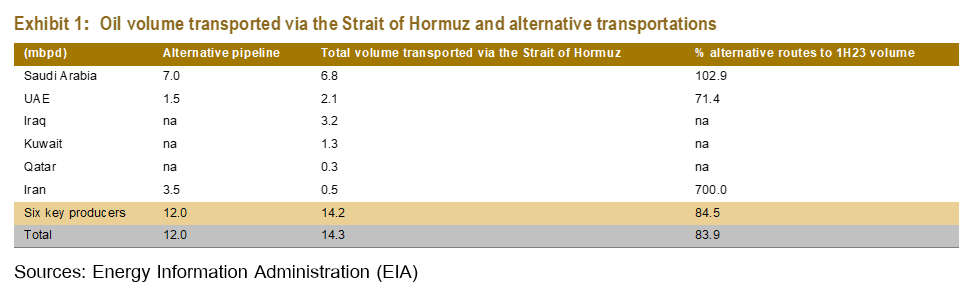

การปิดช่องแคบฮอร์มุซอย่างเต็มรูปแบบอาจส่งผลให้ราคาน้ำมันพุ่งสูงกว่า 120 ดอลลาร์สหรัฐต่อบาร์เรล เมื่อพิจารณาว่ามีการขนส่งน้ำมันประมาณ 15 ล้านบาร์เรลต่อวันผ่านช่องแคบฮอร์มุซ ซึ่งคิดเป็นประมาณ 14% ของอุปทานน้ำมันทั่วโลก และ 1/5 ของปริมาณการซื้อขายน้ำมันทั่วโลก

การกลับมาของความเสี่ยงด้านอุปทานสำหรับช่องแคบฮอร์มุซ

ช่องแคบฮอร์มุซตั้งอยู่ระหว่างโอมานและอิหร่าน เชื่อมต่ออ่าวเปอร์เซียกับอ่าวโอมานและทะเลอาหรับ ช่องแคบฮอร์มุซเป็นจุดกักเก็บน้ำมันที่สำคัญที่สุดของโลก เนื่องจากมีน้ำมันปริมาณมากไหลผ่านช่องแคบนี้ ในปี 2565 ปริมาณการใช้น้ำมันเฉลี่ยอยู่ที่ 21 ล้านบาร์เรลต่อวัน หรือเทียบเท่าประมาณ 21% ของปริมาณการใช้น้ำมันปิโตรเลียมทั่วโลก

ในช่วงครึ่งแรกของปี 2566 ปริมาณน้ำมันทั้งหมดที่ไหลผ่านช่องแคบฮอร์มุซยังคงค่อนข้างทรงตัวเมื่อเทียบกับปี 2565 เนื่องจากการไหลของผลิตภัณฑ์น้ำมันที่เพิ่มขึ้นช่วยชดเชยการลดลงของน้ำมันดิบและก๊าซธรรมชาติเหลว (Condensate) ได้บางส่วน

การค้าและการขนส่งทั่วโลกกลายเป็นประเด็นทางการเมืองมากขึ้นผ่านสงครามระหว่างสหรัฐฯ และจีน โดยกว่า 80% ของการค้าสินค้าทั่วโลกมีการขนส่งทางทะเล และการหยุดชะงักในการค้าทางทะเลอาจส่งผลกระทบอย่างลึกซึ้งต่อเศรษฐกิจทั่วโลก จุดวาบไฟที่อาจเกิดขึ้นล่าสุดคือช่องแคบฮอร์มุซ ซึ่งเป็นเส้นทางสำคัญที่มีปริมาณการซื้อขายน้ำมันประมาณหนึ่งในห้าของโลก ช่องแคบฮอร์มุซเป็นศูนย์กลางของความตึงเครียดทางภูมิรัฐศาสตร์นับไม่ถ้วนมาอย่างยาวนาน การหยุดชะงักใด ๆ อาจส่งผลเสียทางเศรษฐกิจต่อเศรษฐกิจโลกอีกประการหนึ่ง ซึ่งขัดขวางเส้นทางการค้าที่สำคัญและระยะเวลาการขนส่งที่ยาวนานขึ้น ส่งผลให้เกิดความล่าช้าในการผลิตและอัตราเงินเฟ้อที่สูงขึ้น

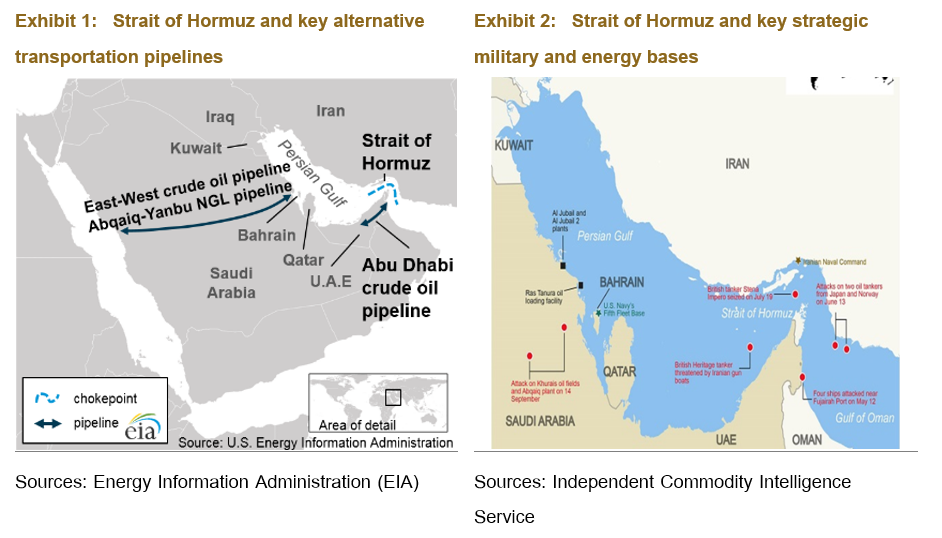

ไม่มีทางเลือกอื่นที่แท้จริงสำหรับช่องแคบฮอร์มุซ

ต่างจากทะเลแดง ไม่มีทางเลือกอื่นที่แท้จริงสำหรับการจัดส่งผ่านช่องทางนี้ ในระดับหนึ่ง ท่อส่งน้ำมันดิบตะวันออก-ตะวันตก (Abqaiq-Yanbu) ข้ามคาบสมุทรอาหรับและท่อส่งน้ำมันดิบอาบูดาบีเป็นทางเลือกสำหรับซาอุดีอาระเบียและสหรัฐอาหรับเอมิเรตส์ อย่างไรก็ตาม ประการแรกนำไปสู่ทะเลแดงที่ถูกหลีกเลี่ยงแล้ว

มีเพียงซาอุดีอาระเบียและสหรัฐอาหรับเอมิเรตส์เท่านั้นที่มีท่อส่งก๊าซที่สามารถเลี่ยงช่องแคบฮอร์มุซได้ Saudi Aramco ดำเนินการท่อส่งน้ำมันดิบตะวันออก-ตะวันตกขนาด 5 ล้านบาร์เรลต่อวัน และขยายกำลังการผลิตของท่อส่งน้ำมันชั่วคราวเป็น 7 ล้านบาร์เรลต่อวัน ในปี 2562 เมื่อมีการเปลี่ยนท่อส่งก๊าซธรรมชาติเหลวบางแห่งเพื่อรับน้ำมันดิบ สหรัฐอาหรับเอมิเรตส์เชื่อมโยงแหล่งน้ำมันบนบกกับคลังส่งออกฟูไจราห์ในอ่าวโอมานด้วยท่อส่งน้ำมันขนาด 1.5 ล้านบาร์เรลต่อวัน

ท่อส่งน้ำมันที่เป็นทางเลือกสูงสุด 3.5 ล้านบาร์เรลต่อวัน สำหรับอิหร่าน อิหร่านเปิดตัวท่อส่ง Goreh-Jask และสถานีส่งออก Jask ในอ่าวโอมานด้วยสินค้าส่งออกรายการเดียวในเดือนกรกฎาคม ปี 2564 กำลังการผลิตของท่อส่งก๊าซในขณะนั้นอยู่ที่ 0.3 ล้านบาร์เรลต่อวัน แม้ว่าอิหร่านจะไม่ได้ใช้ท่อส่งดังกล่าวตั้งแต่นั้นมาก็ตาม จากข้อมูลของสำนักงานสารสนเทศด้านการพลังงานของรัฐบาลสหรัฐฯ (EIA) กำลังการผลิตที่ยังไม่ได้ใช้งานประมาณ 3.5 ล้านบาร์เรลต่อวัน จากท่อเหล่านี้สามารถนำไปใช้ในการเลี่ยงช่องแคบฮอร์มุซได้ในกรณีที่อุปทานหยุดชะงัก

สถานการณ์ #1: ราคาน้ำมันพุ่งขึ้น 100 - 110 ดอลลาร์สหรัฐต่อบาร์เรล ให้อิหร่านปิดช่องแคบฮอร์มุซเพื่อการขนส่ง ซึ่งคิดเป็น 1/5 ของปริมาณการซื้อขายน้ำมันทั่วโลก หรือน้ำมันดิบและก๊าซธรรมชาติเหลว 15 ล้านบาร์เรลต่อวัน และผลิตภัณฑ์ปิโตรเลียม 5.0 - 6.0 ล้านบาร์เรลต่อวัน ภายใต้การปิดช่องแคบฮอร์มุซอย่างเต็มรูปแบบ ซึ่งอาจนำไปสู่การลดอุปทานน้ำมันดิบสุทธิ 2.3 ล้านบาร์เรลต่อวัน เราประเมินว่าราคาน้ำมันดิบเบรนท์ (Brent) จะเพิ่มขึ้นเป็น 100 - 120 เหรียญสหรัฐต่อบาร์เรล โดยให้สูงถึง 2.3 ล้านบาร์เรลต่อวัน ของน้ำมันดิบ "สุทธิ" อุปทานจะหายไป

สถานการณ์ #2: ราคาน้ำมันพุ่งขึ้น 120 - 130 ดอลลาร์สหรัฐต่อบาร์เรล เนื่องจากการหยุดชะงักในการผลิตน้ำมันและก๊าซธรรมชาติของผู้ผลิตในตะวันออกกลาง

ภายใต้สถานการณ์นี้ เราคาดว่าราคาน้ำมันดิบเบรนท์ (Brent) จะเพิ่มขึ้น 30 - 40 เหรียญสหรัฐต่อบาร์เรลเป็น 120 - 130 เหรียญสหรัฐต่อบาร์เรล โดยพิจารณาว่าอุปทานน้ำมันส่วนใหญ่จากผู้ผลิตในตะวันออกกลางที่ 14 - 15 ล้านบาร์เรลต่อวัน จะถูกตัดขาดจากตลาดน้ำมันโลก แต่กำลังการผลิตสำรองที่สูงของซาอุดีอาระเบียและรัสเซียในช่วง 4 - 6 ล้านบาร์เรลต่อวัน การผลิตน้ำมันหินดินดานของสหรัฐฯ ทรายน้ำมันของแคนาดา และ OPEC+ อื่น ๆ ที่สูงขึ้น (อิหร่าน อิรัก เวเนซุเอลา คาซัคสถาน) น่าจะช่วยชดเชยการหยุดชะงักในการจัดหาน้ำมันได้ เพื่อรักษาราคาน้ำมันโลกให้ต่ำกว่า 130 เหรียญสหรัฐต่อบาร์เรลในมุมมองของเรา

สถานการณ์ #3: ราคาน้ำมันยังคงระดับ 90 เหรียญสหรัฐต่อบาร์เรล จากผลกระทบของจีนต่อตลาดพลังงานโลก ทั้งในด้านอุปสงค์และอุปทาน จีนยังคงเป็นผู้นำเข้าน้ำมันดิบรายใหญ่ที่สุดของโลก และความต้องการน้ำมันและก๊าซธรรมชาติ ทั้งที่เป็นพลังงานและวัตถุดิบปิโตรเคมี จะช่วยหนุนราคาน้ำมันโลกให้สูงขึ้น 5 - 10 เหรียญสหรัฐต่อบาร์เรล

หากสถานการณ์ที่ #1 และ #2 เกิดพร้อมกัน เราประเมินว่าราคาน้ำมันดิบเบรนท์จะพุ่งไปที่ 120 - 140 เหรียญสหรัฐต่อบาร์เรล เนื่องจากอุปทานน้ำมันดิบทั่วโลกจะลดลง 5 - 7 ล้านบาร์เรลต่อวัน โดยสมมติว่าการลดอุปทานจะชดเชยบางส่วนด้วยการผลิตที่สูงขึ้น ของผู้ผลิตรายอื่นนอกตะวันออกกลาง

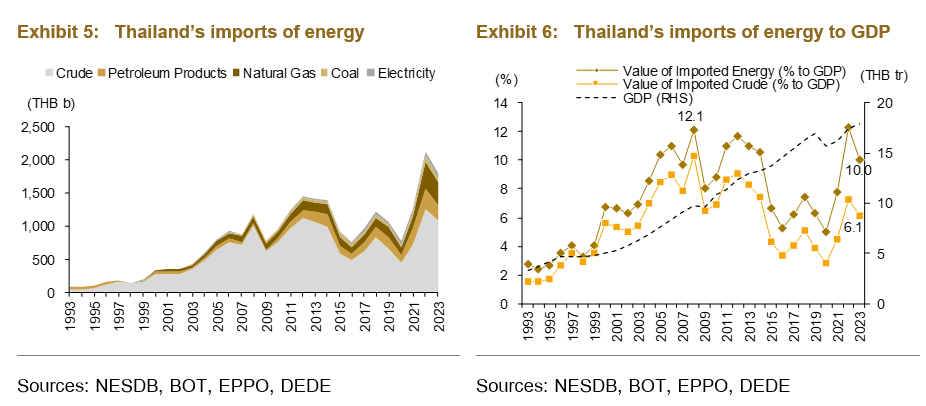

ผลกระทบราคาน้ำมันที่สูงขึ้นต่อประเทศไทย

ประเทศไทยเป็นผู้นำเข้าพลังงานสุทธิมายาวนาน โดยเฉพาะน้ำมัน (75 - 80% ของการบริโภค) และก๊าซธรรมชาติ (20 - 30%) ในปี 2566 โดยไทยนำเข้ามูลค่าพลังงานรวม 1.8 ล้านล้านบาทในปี 2566 ซึ่งส่วนใหญ่เป็นน้ำมันดิบ (1.1 ล้านล้านบาท) ผลิตภัณฑ์ปิโตรเลียม ส่วนใหญ่เป็นน้ำมันเบนซิน (0.22 ล้านล้านบาท) และก๊าซ LNG เป็นส่วนใหญ่ (0.35 ล้านล้านบาท) ตั้งแต่ปี 2536 ประเทศไทยมีมูลค่าการนำเข้าพลังงานต่อ GDP สูงสุดที่ 12.1% (มูลค่าการนำเข้าพลังงาน 0.88 ล้านล้านบาท มากกว่า GDP ที่ 9.7 ล้านล้านบาท) ในปี 2551 เมื่อราคาน้ำมันดิบโลกพุ่งสูงสุดที่มากกว่า 140 เหรียญสหรัฐต่อบาร์เรล เนื่องจากความต้องการที่เพิ่มขึ้นอย่างรวดเร็วจากการเปลี่ยนแปลงทางเศรษฐกิจของจีนซึ่งแซงหน้าการเติบโตของอุปทานน้ำมันดิบทั่วโลกไปมาก

ในปี 2567 เราคิดว่าราคาน้ำมันดิบเบรนท์ น่าจะเฉลี่ยอยู่ที่ 87 เหรียญสหรัฐต่อบาร์เรล โดยอยู่ในช่วงตั้งแต่ 85 - 95 เหรียญสหรัฐต่อบาร์เรล โดยส่วนใหญ่ได้รับอิทธิพลจากความเสี่ยงด้านอุปทานจากความขัดแย้งที่กำลังดำเนินอยู่ระหว่างอิหร่านและอิสราเอล และสหรัฐฯ รัสเซีย - ยูเครน และความขัดแย้งภายในประเทศผู้ผลิตน้ำมันหลายประเทศ เช่น ลิเบีย อิรัก ซีเรีย และเวเนซุเอลา

เราคาดการณ์ว่ามูลค่าการนำเข้าพลังงานของไทยต่อ GDP จะอยู่ที่ 10 - 11% และการนำเข้าน้ำมันดิบต่อ GDP อยู่ที่ 6 - 7% ซึ่งต่ำกว่า 12.1% และ 10.3% ในปี 2551 มาก ปัจจัยสำคัญในการบรรเทาผลกระทบจากการนำเข้าพลังงานที่มีมูลค่าสูงขึ้น ได้แก่

- การผลิตก๊าซธรรมชาติจากแหล่งภายในประเทศเพิ่มขึ้น โดยเฉพาะ G1 (เดิมคือเอราวัณ) เป็น 800 ล้านลูกบาศก์ฟุตต่อวัน (18% ของอุปทานทั้งหมด) จาก 400 ล้านลูกบาศก์ฟุตต่อวันในปี 2566

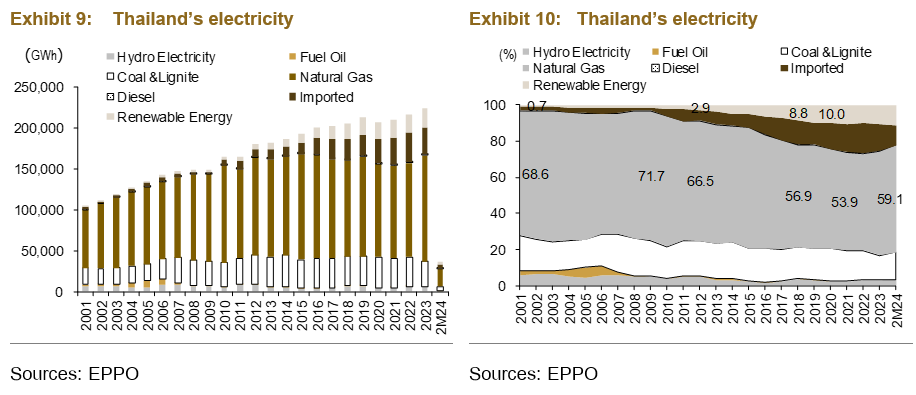

- สัดส่วนพลังงานหมุนเวียนที่สูงขึ้นจาก 10.1% ในปี 2565 และ 10.4% ในปี 2566 เป็น 11.1% ในปี 2567 แนวโน้มของสัดส่วนกำลังการผลิตพลังงานทดแทนคาดว่าจะเพิ่มขึ้นอีกในปี 2567 - 2573 เนื่องจากวันดำเนินการเชิงพาณิชย์ (COD) ที่กำลังจะมาถึงของกำลังการผลิตหมุนเวียน 5.2GW ของฟาร์มกังหันลมและพลังงานแสงอาทิตย์ โรงไฟฟ้าขยะขนาด 1GW และ PPA ของเอกชน สำหรับโซลาร์ฟาร์มและโซลาร์รูฟท็อปในนิคมอุตสาหกรรมเป็นหลัก

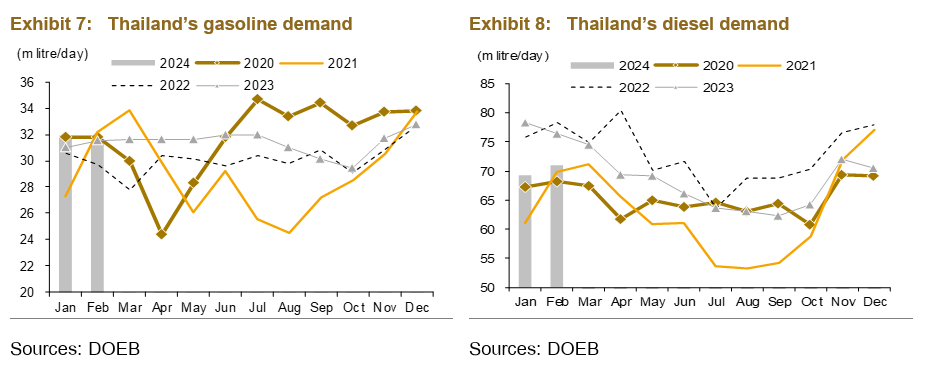

- ความต้องการน้ำมันดีเซลที่ลดลงอันเป็นผลมาจาก EV เชิงพาณิชย์ที่เพิ่มขึ้น ในวันที่ 24 กุมภาพันธ์ ความต้องการน้ำมันดีเซลลดลง 7% เทียบกับปีก่อนเป็น 71.1 ล้านลิตรต่อวัน ลดลงจาก 76.5 ล้านลิตรต่อวัน ในวันที่ 23 กุมภาพันธ์ การลดลง 7% เมื่อเทียบเป็นรายปีตามความต้องการน้ำมันดีเซลที่ลดลง 11% เมื่อเทียบเป็นรายปีในเดือนมกราคม ปี 2567

- COD จำนวน 1 ล้านลิตรต่อวัน ของเชื้อเพลิงการบินอย่างยั่งยืน (Sustainable Aviation Fuel or SAF) จาก BCP-BBGI JV ใน 1Q25 น่าจะลดความต้องการเชื้อเพลิงเครื่องบินลงอีก

บทสรุป ผลกระทบน้ำมันขึ้นไม่มากอย่างที่คิด

ดังนั้น เราจึงคิดว่าผลกระทบด้านลบของราคาน้ำมันดิบและราคาพลังงานที่สูงขึ้นควรจำกัดอยู่ที่ GDP ของประเทศไทยตามประมาณการของเรา โดยเฉพาะอย่างยิ่ง ราคาที่ลดลงทั่วโลกของ Spot LNG ซึ่งคิดเป็นสัดส่วนมากกว่า 15% ของอุปทานก๊าซของประเทศไทยในปี 2566 น่าจะลดลงอย่างมีนัยสำคัญในปี 2567 ทั้งจากผลกระทบด้านปริมาณ (แทนที่ด้วยก๊าซราคาถูกกว่าจาก G1) และผลกระทบของราคา (ราคา Spot LNG นำเข้าที่ลดลงเมื่อเทียบปีต่อปี)

จะจัดการกับความผิดปกติในตลาดโลกได้อย่างไร?

เรามีมุมมองเป็นบวกต่อดัชนี SET และคาดว่าไม่มีการ “Sell in May” แต่เป็น “Buy in May” จากนักลงทุนต่างชาติ นักลงทุนสถาบัน และนักลงทุนรายบุคคล จากพัฒนาการของตัวเลขเศรษฐกิจ งบประมาณภาครัฐ ยอดการส่งออกที่แข็งแกร่ง ตัวเลขนักท่องเที่ยว การลงทุนจากต่างประเทศ การบริโภค และที่สำคัญที่สุดคือความเชื่อมั่นของนักลงทุนที่เพิ่มขึ้นในตลาดหลักทรัพย์ฯ หลังจากมีการเปลี่ยนแปลงกฎระเบียบหลายอย่างเพื่อลดความเสียเปรียบในการทำธุรกรรมซื้อขายหลักทรัพย์ระหว่างนักลงทุนในประเทศ และนักลงทุนต่างประเทศ เราคาดว่าเป้าหมายดัชนี SET อยู่ที่ 1,519 ในสิ้นปี 2024 อิง P/E 15x ต่ำกว่าค่าเฉลี่ย 10 ปี ที่ 16x สะท้อนถึงความสามารถการแข่งขันทางเศรษฐกิจที่อ่อนแอในเชิงโครงสร้างซึ่งส่วนใหญ่เป็นภาคการส่งออก

หมายเหตุ : บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด นักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน