รู้จักหุ้นกู้ที่มีอนุพันธ์แฝง (Structured Notes)

หุ้นกู้ที่มีอนุพันธ์แฝง เป็นผลิตภัณฑ์ทางการเงินที่มีองค์ประกอบ 2 ส่วน ได้แก่ ส่วนของหุ้นกู้และส่วนของตราสารอนุพันธ์ โดยผลตอบแทนจากการลงทุนจะขึ้นอยู่กับการเปลี่ยนแปลงของหลักทรัพย์อ้างอิง ถือเป็นผลิตภัณฑ์ที่มีความซับซ้อนและมีความเสี่ยงสูง

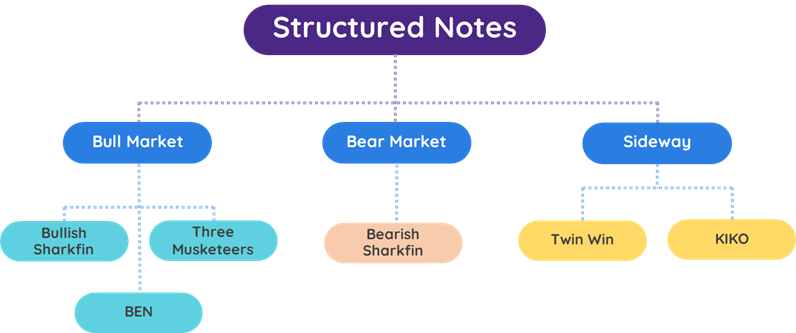

หุ้นกู้ที่มีอนุพันธ์แฝง สามารถใช้ลงทุนได้ทุกสภาวะตลาดไม่ว่าจะเป็นตลาดขาขึ้น ขาลง หรือตลาด Sideways เพื่อเพิ่มโอกาสสร้างผลตอบแทนจากการลงทุน

นักลงทุนสามารถเลือกลงทุนหุ้นกู้ที่มีอนุพันธ์แฝงประเภทที่สอดคล้องกับความต้องการของตนเอง โดยดูจากหลักทรัพย์อ้างอิง ผลตอบแทนที่คาดหวัง ความเสี่ยงที่ยอมรับได้ และระยะเวลาการลงทุน เป็นต้น

หุ้นกู้ที่มีอนุพันธ์แฝง หรือ Structured Notes คือผลิตภัณฑ์การลงทุนชนิดหนึ่ง ซึ่งให้ผลตอบแทนหรือมูลค่าที่เชื่อมโยงกับหลักทรัพย์อ้างอิง (Underlying Asset) ซึ่งอาจอ้างอิงกับผลิตภัณฑ์ทางการเงินหรือดัชนีราคาก็ได้ เช่น หุ้นไทย หุ้นต่างประเทศ ดัชนีต่างประเทศ อัตราแลกเปลี่ยน เป็นต้น หรือแม้แต่การผสมกันของสินทรัพย์อ้างอิงหลายประเภทก็ได้เช่นกัน ดังนั้น การจ่ายผลตอบแทนจะแตกต่างกันไปตามแต่ละประเภทของหลักทรัพย์อ้างอิง

หุ้นกู้ที่มีอนุพันธ์แฝง มีความซับซ้อนสูงมาก ทำให้นักลงทุนที่สามารถลงทุนได้จะต้องเป็นนักลงทุนในกลุ่มนักลงทุนสถาบัน/ผู้ลงทุนรายใหญ่ (II/HNW) ตามเกณฑ์ของสำนักงาน ก.ล.ต. และในกรณีที่นักลงทุนต้องการยกเลิกการลงทุนจะไม่สามารถซื้อ – ขายตราสารในตลาดรองได้ นอกเสียจากจะขอขายคืนให้กับผู้ออกตราสาร (Unwind Position)

องค์ประกอบหลักของหุ้นกู้ที่มีอนุพันธ์แฝงมีอยู่ 2 ส่วน ได้แก่ 1. Bond (หุ้นกู้) 2. Derivatives (ตราสารอนุพันธ์)

ส่วนที่ 1. Bond (หุ้นกู้)

Structured Notes มีความคล้ายคลึงกับหุ้นกู้ คือ ผู้ซื้อ หรือนักลงทุนมีฐานะเป็นเจ้าหนี้ของผู้ออกตราสาร โดยผู้ออกตราสารได้รับเงินต้นจากนักลงทุนแล้วจะเปรียบเสมือนลูกหนี้ ซึ่งจะมีการจ่ายผลตอบแทนในรูปของดอกเบี้ยให้แก่นักลงทุน

ส่วนที่ 2. Derivatives (ตราสารอนุพันธ์)

องค์ประกอบของ Derivatives เป็นตัวกำหนดรูปแบบผลตอบแทนของหุ้นกู้ที่มีอนุพันธ์แฝงขึ้นอยู่กับการเปลี่ยนแปลงของหลักทรัพย์หรือดัชนีอ้างอิง (Underlying Asset) และในบางกรณีอาจได้รับชำระเป็นสินทรัพย์อ้างอิง (Physical Delivery) ก็ได้

ประเภทของหุ้นกู้ที่มีอนุพันธ์แฝง

หุ้นกู้ที่มีอนุพันธ์แฝงสามารถจำแนกออกมาได้หลากหลายประเภท จึงไม่สามารถมีคำนิยามที่แน่นอน และไม่มีสูตรตายตัวที่ใช้ในการคำนวณผลตอบแทนและความเสี่ยง โดยทั่วไปแล้ว ขึ้นอยู่กับรูปแบบของผลตอบแทนและสินทรัพย์อ้างอิง ตัวอย่างเช่น

- Principal-Protected Notes หุ้นกู้ที่มีอนุพันธ์แฝงประเภทนี้ เมื่อครบอายุของตราสารนักลงทุนจะได้รับชำระเงินต้นคืนเป็นอย่างน้อย ไม่ว่าการเปลี่ยนแปลงของสินทรัพย์อ้างอิงจะเป็นอย่างไร

- Fixed Coupon Notes จะกำหนดอัตราดอกเบี้ย และช่วงเวลาการจ่ายดอกเบี้ยที่แน่นอนให้แก่นักลงทุน และอาจมีการกำหนดเงื่อนไขการไถ่ถอนได้หลายกรณีขึ้นอยู่กับการเปลี่ยนแปลงรูปแบบการลงทุนให้สอดคล้องกับความต้องการ และระดับราคาของสินทรัพย์อ้างอิง

- Participation Notes การจ่ายผลตอบแทนจะขึ้นอยู่กับผลตอบแทนของหลักทรัพย์หรือดัชนีอ้างอิง และอัตราการมีส่วนร่วม (Participation Rate: PR) ของหุ้นกู้ที่มีอนุพันธ์แฝง

ปัจจุบันมีหุ้นกู้ที่มีอนุพันธ์แฝงที่อ้างอิงกับหลักทรัพย์ทั้งในและต่างประเทศ ให้นักลงทุนสามารถเลือกลงทุนได้ ขอยกตัวอย่างมา 4 ประเภท ได้แก่

- Equity Linked Note (ELN) หุ้นกู้ที่มีอนุพันธ์แฝงระยะสั้นที่ใช้หลักทรัพย์อ้างอิงเป็นหุ้นหรือตราสารทุน ซึ่งสามารถเลือกรับในตอนไถ่ถอน (Maturity) เป็นหลักทรัพย์อ้างอิงหรือเงินสดได้ แล้วแต่กรณี

- Principal Protective Note (PPN) หุ้นกู้ที่มีอนุพันธ์แฝงระยะสั้นที่มีการไถ่ถอนเป็นเงินสด และมีการคุ้มครองเงินต้น โดยรับประกันคืนเงินต้นอย่างน้อยที่สุดเท่ากับจำนวนเงินลงทุนเริ่มต้นของนักลงทุน (ขึ้นอยู่กับความน่าเชื่อถือของผู้ออก)

- Fixed Coupon Equity Linked Note หรือ Knock-In Knock-Out (KIKO) หุ้นกู้ที่มีอนุพันธ์แฝงระยะสั้นที่มีหลักทรัพย์อ้างอิงเป็นหุ้นหรือตราสารทุน (มีทั้งหุ้นไทยและหุ้นต่างประเทศ) จ่ายคืนเงินต้นและผลตอบแทนอ้างอิงกับราคาหุ้นและช่วงราคาที่กำหนดไว้ (Barrier) โดยได้ดอกเบี้ยตามที่กำหนดไว้ตามงวดที่ระบุไว้ในตราสารหากเข้าเงื่อนไข และอาจจะได้เป็นหลักทรัพย์อ้างอิง หรือ เงินสด ตามเหตุการณ์ที่กำหนดไว้

- Autocallable Fixed Coupon Equity Linked Note หุ้นกู้ที่มีอนุพันธ์แฝงประเภทนี้จะคล้ายคลึงกับหุ้นกู้ที่มีอนุพันธ์แฝงแบบมีกำหนดกรอบ (KIKO) ไว้ โดยสามารถไถ่ถอนคืนได้โดยอัตโนมัติหากถึงระดับที่กำหนดเอาไว้ และอาจได้รับเป็นเงินสดหรือหุ้นตามที่กำหนดไว้

- Equity Linked Note (ELN) หุ้นกู้ที่มีอนุพันธ์แฝงระยะสั้นที่ใช้หลักทรัพย์อ้างอิงเป็นหุ้นหรือตราสารทุน ซึ่งสามารถเลือกรับในตอนไถ่ถอน (Maturity) เป็นหลักทรัพย์อ้างอิงหรือเงินสดได้ แล้วแต่กรณี

ทั้งนี้ หุ้นกู้ที่มีอนุพันธ์แฝงเหล่านี้อาจมีคุณสมบัติเพิ่มเติม เช่น Bullish Sharkfin Equity-Linked Note เหมาะสำหรับนักลงทุนที่มองว่าราคาของหุ้นอ้างอิงจะขึ้นไปในระดับที่กำหนดไว้ หากผิดทางยังสามารถป้องกันผลขาดทุนได้ หรือ Bearish Sharkfin Equity-Linked Note เหมาะสำหรับนักลงทุนที่มองว่าราคาของหุ้นอ้างอิงจะลงไปในระดับที่กำหนดไว้ แต่ไม่อยากรับผลขาดทุนเมื่อหุ้นปรับตัวขึ้น เป็นต้น

ข้อดีของหุ้นกู้ที่มีอนุพันธ์แฝง และการใช้งาน

หลังจากที่รู้จักลักษณะและประเภทของหุ้นกู้ที่มีอนุพันธ์แฝงแล้ว เราจะมาดูกันว่าหุ้นกู้ที่มีอนุพันธ์แฝงนั้นมีข้อดีอย่างไร และใช้งานอย่างไรให้เหมาะสมในฐานะเครื่องมือทางการเงินที่ไว้บริหารความเสี่ยงและสามารถทำผลตอบแทนส่วนเพิ่มได้ เนื่องจากไม่มีหุ้นกู้ที่มีอนุพันธ์แฝงตัวใดที่เหมาะกับทุกสถานการณ์การลงทุน ดังสภาวะตลาด ดังนี้

ตัวอย่าง การใช้หุ้นกู้ที่มีอนุพันธ์แฝงเป็นเครื่องมือบริหารทางการเงิน

- ถือแทนหลักทรัพย์อ้างอิงโดยตรง และอยากได้ผลตอบแทนระหว่างทาง ในสถานการณ์ลักษณะนี้หุ้นกู้ที่มีอนุพันธ์แฝงจะเป็นเครื่องมือทางการเงินที่ป้องกันความเสี่ยงขาลงได้ระดับหนึ่ง หากหลักทรัพย์อ้างอิงไม่ลงไปมากกว่าที่คาดการณ์ไว้ และยังได้รับผลตอบแทนระหว่างการถือครอง เช่น Fixed Coupon Notes และ Income Notes เป็นต้น

- ต้องการผลตอบแทนระหว่างที่ตลาดหรือหลักทรัพย์อ้างอิงมีทิศทางที่ไม่ชัดเจน กรณีนี้คือการที่หลักทรัพย์หรือดัชนีอ้างอิงมีการเคลื่อนไหวในทิศทางที่ไม่ชัดเจน (Sideways) สามารถใช้หุ้นกู้ที่มีอนุพันธ์แฝงประเภท Knock-in Knock-Out (Barrier) เพื่อหาผลตอบแทนในจังหวะดังกล่าวได้

- มีมุมมองที่ชัดเจนกับหลักทรัพย์หรือดัชนีอ้างอิง แต่ไม่มีเวลาติดตามตลาดอย่างใกล้ชิด การใช้เครื่องมืออย่างหุ้นกู้ที่มีอนุพันธ์แฝง ทำให้สามารถบริหารจัดการได้ด้วยการกำหนดเงื่อนไขในการลงทุนล่วงหน้า (คล้ายคลึงกับการซื้อออปชันและใช้สิทธิโดยอัตโนมัติ) เช่น Sharkfin Equity Linked Notes ที่จะให้ผลตอบแทนซึ่งอยู่ในกรอบที่กำหนดไว้ล่วงหน้า

- ทำกำไรทั้งขาขึ้นและขาลงพร้อมกัน ในบางกรณีที่หลักทรัพย์หรือดัชนีอ้างอิงมีความผันผวนสูง ตัวอย่างเช่น สินค้าโภคภัณฑ์ อาทิ ทองคำ น้ำมัน เป็นต้น แม้อาจจะได้ผลตอบแทนสูง แต่โอกาสขาดทุนก็มีสูงเช่นกัน การใช้เครื่องมืออย่างหุ้นกู้ที่มีอนุพันธ์แฝงที่เป็น Twin-Win Notes จะเปิดโอกาสให้นักลงทุนสามารถทำกำไรทั้งในขาขึ้นและขาลงได้ โดยยังอยู่ในกรอบที่กำหนด

- ใช้เพื่อเปิดรับความเสี่ยง โดยยังปกป้องเงินต้น ในกรณีนี้ ผู้ลงทุนเลือกที่จะเปิดรับความเสี่ยงจากสินทรัพย์ที่อยากลงทุน แต่ไม่อยากสูญเสียเงินต้น จึงใช้หุ้นกู้ที่มีอนุพันธ์แฝงที่มีการป้องกันเงินต้น คือ Principal Protective Notes ในการลงทุนแทนการถือสินทรัพย์หรือดัชนีอ้างอิงโดยตรง

ข้างต้น เป็นเพียงตัวอย่างสถานการณ์บางส่วนเท่านั้น ซึ่งนักลงทุนจำเป็นจะต้องมีมุมมองที่ชัดเจน มีความเข้าใจในสินทรัพย์หรือดัชนีที่ใช้ในการอ้างอิง ตลอดจนเข้าใจประเภทของหุ้นกู้ที่มีอนุพันธ์แฝง โดยหากมีข้อสงสัยหรือไม่แน่ใจ สามารถขอคำแนะนำหรือปรึกษาผู้แนะนำการลงทุนก่อนการลงทุนทุกครั้ง

ความเสี่ยงของ “หุ้นกู้ที่มีอนุพันธ์แฝง” และข้อควรรู้

หุ้นกู้ที่มีอนุพันธ์แฝงแม้จะเป็นเครื่องมือทางการเงินที่ทำให้นักลงทุนสามารถจัดการกับพอร์ตการลงทุนได้สอดคล้องกับความต้องการได้ ในทางกลับกันหุ้นกู้ที่มีอนุพันธ์แฝงก็มีความเสี่ยงอยู่ด้วยเช่นกัน โดยความเสี่ยงที่สำคัญของหุ้นกู้ที่มีอนุพันธ์แฝง มีดังนี้

- ความเสี่ยงจากความผันผวนของราคาหลักทรัพย์หรือดัชนีอ้างอิง ความเสี่ยงประเภทนี้คือความผันผวนของราคาที่มากเกินกว่านักลงทุนคาดการณ์ไว้ตั้งแต่แรกเริ่ม ทำให้สุดท้ายอาจจะไม่ได้รับผลตอบแทนตามที่คาดหวัง เช่น ราคาหลักทรัพย์ AAA ขึ้นไปเกินกรอบของ Twin Win Notes กำหนดไว้ ทำให้ได้รับเงินต้นคืนเพียงอย่างเดียว หรือได้รับหลักทรัพย์ / กองทุนของดัชนีอ้างอิงที่ราคาใช้สิทธิ เช่น ราคาลงมามากกว่า Knock-In และทำให้ได้รับหุ้นหรือหลักทรัพย์อ้างอิงในราคาซื้อวันแรก และในกรณีที่แย่ที่สุดคือ สูญเสียเงินต้นจากการลงทุน

- ความเสี่ยงจากการไม่ชำระหนี้หรือส่งมอบหลักทรัพย์ของผู้ออก ลักษณะสำคัญของหุ้นกู้ที่มีอนุพันธ์แฝงคือการเป็นตราสารหนี้ นั่นก็คือ ผู้ออกมีภาระที่ต้องจ่ายหรือส่งมอบเงินหรือหลักทรัพย์อ้างอิงให้กับผู้ลงทุน ซึ่งผู้ออกหุ้นกู้ที่มีอนุพันธ์แฝงอาจไม่สามารถชำระเงินหรือส่งมอบหลักทรัพย์ให้กับผู้ลงทุนได้

- ความเสี่ยงจากความผันผวนของค่าเงิน ในการลงทุนหุ้นกู้ที่มีอนุพันธ์แฝงบางประเภท ที่มีการอ้างอิงหลักทรัพย์ ดัชนี หรือตราสารอื่น ๆ ในต่างประเทศ ความเสี่ยงจากความผันผวนของค่าเงิน เป็นอีกหนึ่งปัจจัยที่ต้องพิจารณา

- ความเสี่ยงด้านอัตราดอกเบี้ยหรือผลตอบแทน แม้หุ้นกู้ที่มีอนุพันธ์แฝงจะให้ดอกเบี้ยที่สูงกว่าตราสารหนี้ทั่วไป หลักทรัพย์อ้างอิงอาจมีความผันผวนด้านราคาและทำให้ถูกไถ่ถอนอัตโนมัติ เช่น มีคุณสมบัติการไถ่ถอนก่อนกำหนด ทำให้ได้รับดอกเบี้ยไม่ครบตามอายุสัญญา

- ความเสี่ยงด้านสภาพคล่อง ในกรณีที่นักลงทุนประสงค์อยากเปลี่ยนมือหุ้นกู้ที่มีอนุพันธ์แฝง หรือต้องการขายคืนก่อนครบกำหนด อาจจะไม่สามารถขายคืนหรือไถ่ถอนคืนก่อนเวลาที่กำหนดไว้ได้หากผู้ออกหลักทรัพย์ไม่อนุญาต

- ความเสี่ยงทางภาษี แม้จะเป็นหุ้นกู้ที่มีอนุพันธ์แฝง แต่โดยหลักการแล้วยังคงเป็นหุ้นกู้อยู่เช่นเดิม นักลงทุนจึงมีภาระที่ต้องเสียภาษี 15% (หากได้รับดอกเบี้ย) ทำให้ผลตอบแทนที่ได้รับจริงอาจน้อยกว่าผลตอบแทนที่ระบุไว้หน้าตราสาร

ความเสี่ยงเหล่านี้เป็นความเสี่ยงเบื้องต้นเท่านั้น ซึ่งความเสี่ยงของหุ้นกู้ที่มีอนุพันธ์แฝงจะขึ้นอยู่กับชนิดหรือประเภทของหุ้นกู้ที่มีอนุพันธ์แฝงที่เลือกลงทุน โดยนักลงทุนต้องทราบถึงความเสี่ยงก่อนตัดสินใจลงทุน ซึ่งสามารถศึกษาได้จากหนังสือชี้ชวน หรือ ติดต่อสอบถามข้อมูลเพิ่มเติมกับผู้ออกได้โดยตรง

นักลงทุนที่สนใจหุ้นกู้ที่มีอนุพันธ์แฝง สามารถอ่านรายละเอียดเพิ่มเติมได้ที่ คลิกที่นี่

คำเตือน : การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน ความเสี่ยง รวมถึงควรขอคำแนะนำเพิ่มเติมจากผู้ประกอบธุรกิจก่อนตัดสินใจลงทุน

หมายเหตุ : บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด นักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน