อ่านจุดเสี่ยง ในงบการเงิน

งบการเงิน เปรียบเหมือนสมุดรายงานสุขภาพของกิจการนั้น ๆ ซึ่งจะทำให้นักลงทุนสามารถวิเคราะห์ต่อไปได้ว่า กิจการนั้น ๆ น่าลงทุนหรือไม่ หรือกิจการที่ลงทุนอยู่ กำลังเดินไปในทิศทางที่ถูกต้องหรือเปล่า

เนื่องจากแต่ละธุรกิจมีลักษณะเฉพาะที่แตกต่างกันออกไป หลักการทำบัญชี จึงอนุญาตให้ผู้จัดทำบัญชีสามารถจัดทำงบการเงินภายใต้ดุลยพินิจของตนเองได้ในระดับหนึ่ง งบการเงินของแต่ละบริษัทจึงออกมาไม่เหมือนกัน ซึ่งข้อมูลเหล่านั้นในบางครั้งก็ถูกนำมาใช้เพื่อบิดเบือนข้อเท็จจริง หรือปกปิดบางอย่างที่ทำให้นักลงทุนเข้าใจผิดได้

การรู้และเข้าใจจุดเสี่ยงต่าง ๆ ในงบการเงิน จะเป็นสัญญาณเตือนภัยที่ดี ที่ทำให้นักลงทุนสังเกตเห็นถึงความผิดปกติ หรือข้อมูลที่ดูดีเกินความเป็นจริง เพื่อที่จะลงทุนอย่างระมัดระวังมากขึ้น

โดยทั่วไปแล้ว ก่อนตัดสินใจลงทุนในหุ้น นักลงทุนต้องศึกษาข้อมูลอย่างรอบด้าน ซึ่งงบการเงินถือเป็นข้อมูลสำคัญเพื่อประกอบการตัดสินใจ อย่างไรก็ตาม เนื่องจากการบันทึกรายการบัญชีมีความซับซ้อนขึ้น อาจทำให้เกิดความไม่รู้หรือความจงใจ ทำให้งบการเงินถูกบิดเบือน และอาจก่อให้เกิดความเสียหายต่อนักลงทุน ดังนั้น การเรียนรู้ให้ทันกับกลลวงในงบการเงิน เป็นกุญแจสำคัญที่ทำให้นักลงทุนตัดสินใจได้อย่างถูกต้อง

จับสัญญาณจากลูกหนี้การค้า

ลูกหนี้การค้า หมายถึง บริษัทขายสินค้าให้ลูกค้าไปก่อน แต่ลูกค้ายังไม่จ่ายเงิน ณ ขณะนั้น (ลูกค้านำสินค้าไปก่อน แล้วค่อยจ่ายเงินในอนาคต) โดยบริษัทมั่นใจว่าลูกค้าจะจ่ายเงินเต็มจำนวนเมื่อถึงเวลากำหนดจ่าย ดังนั้น ลูกหนี้การค้าจึงเป็นสินทรัพย์อย่างหนึ่งที่แสดงในงบการเงินด้วยมูลค่าสุทธิที่คาดว่าจะได้รับ อธิบายให้เข้าใจง่าย คือ จำนวนเงินที่คาดว่าจะเก็บได้นั่นเอง

ดังนั้น ลูกหนี้การค้า ถือเป็นหัวใจหลักที่กระทบกับสภาพคล่องของบริษัท หมายความว่า หากเก็บเงินจากลูกหนี้ได้อย่างมีประสิทธิภาพ บริษัทจะมีกระแสเงินสดที่ดี (มีเงินสดล้นมือ) แต่หากบริหารจัดการลูกหนี้การค้าไม่ดี ติดปัญหารายได้ค้างรับ คือ ขายสินค้าเป็นเงินเชื่อแล้วไม่สามารถเก็บเงินได้ อาจทำให้ต้องแทงลูกหนี้การค้าเป็นหนี้สูญ บริษัทมีปัญหาเงินขาดมือ อาจต้องใช้วิธีกู้เงินเพื่อนำมาดำเนินธุรกิจ

สำหรับบริษัทที่ดำเนินธุรกิจปกติและมีประสิทธิภาพจะเก็บเงินจากลูกหนี้การค้าได้ไม่มีปัญหา สังเกตจากยอดขายและลูกหนี้การค้าจะเพิ่มขึ้นในสัดส่วนทิศทางเดียวกัน และเมื่อคำนวณอัตราส่วนระยะเวลาเก็บหนี้เฉลี่ย (เป็นอัตราส่วนที่ใช้วัดความสามารถในการเรียกเก็บหนี้ แสดงถึงประสิทธิภาพในการใช้หรือบริหารสินเชื่อที่ขยายให้กับลูกค้าและการรวบรวมหรือจัดการหนี้ระยะสั้น) ค่าที่ได้แต่ละปีจะไม่แตกต่างกัน ตรงกันข้าม หากบริษัทที่มีปัญหาทางการเงิน ระยะเวลาเก็บหนี้เฉลี่ยจะยาวขึ้นเรื่อย ๆ

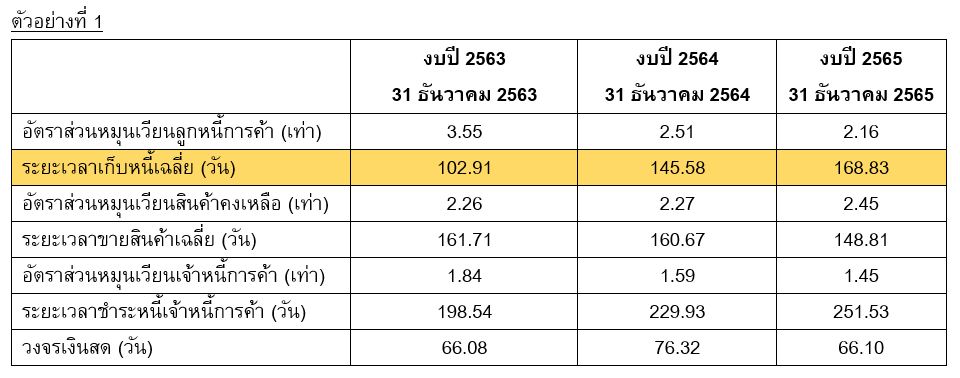

จากตัวอย่างที่ 1 ผู้สอบบัญชีพบว่า ในงบการเงินมีการสร้างยอดขายเทียม ทำให้เกิดลูกหนี้เทียมในงบการเงิน และเมื่อคำนวณระยะเวลาเก็บหนี้เฉลี่ย พบว่าเริ่มใช้เวลานานขึ้นเรื่อย ๆ โดยปี 2563 - 2565 ระยะเวลาเก็บหนี้เฉลี่ยยาวนานขึ้นจาก 102.91 วัน เป็น 145.58 วัน และ 168.83 วัน ตามลำดับ ทำให้วงจรเงินสดใช้เวลานานขึ้นด้วย ซึ่งจะกระทบต่อสภาพคล่องของบริษัท

งบแสดงฐานะการเงิน

สินทรัพย์

หน่วย : บาท

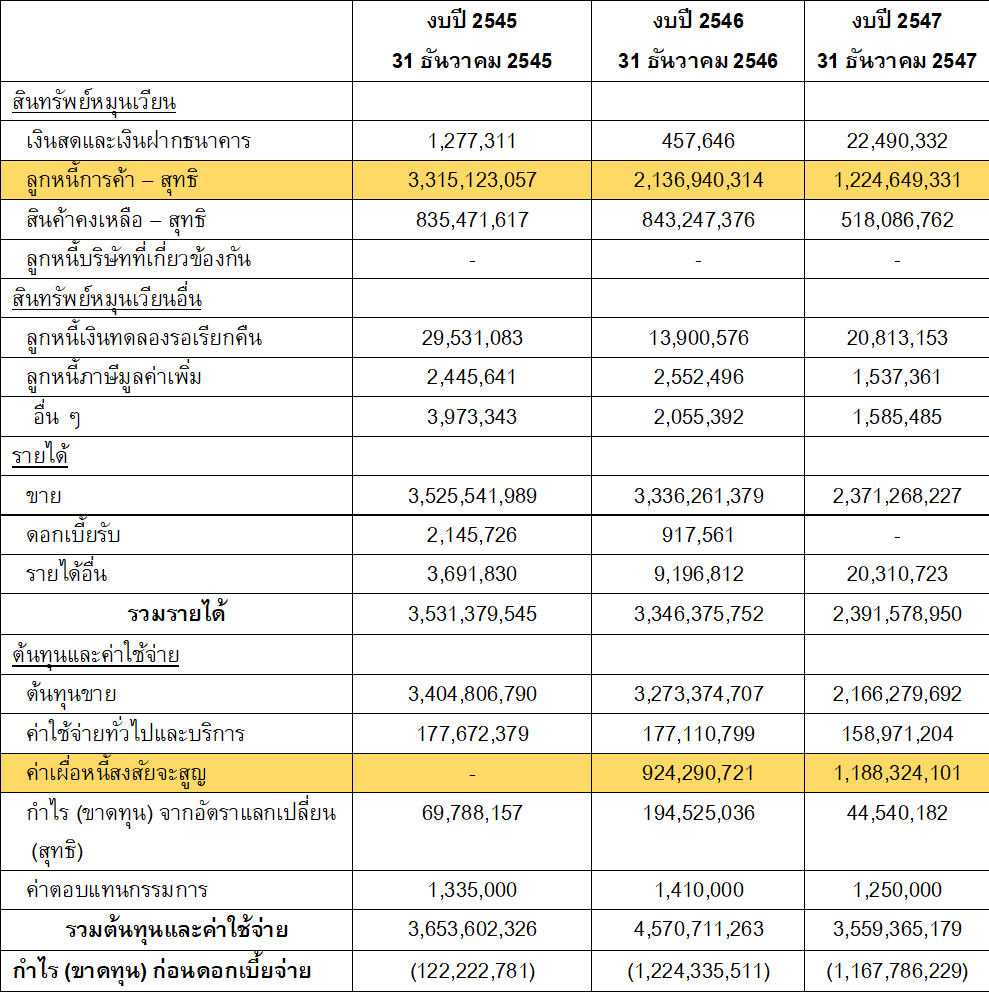

ตัวอย่างที่ 2 พบว่าบริษัทมีปัญหาการขายและเก็บเงินไม่ได้ ทำให้มีลูกหนี้การค้าคงค้างในงบแสดงฐานะการเงินปี 2545 จำนวน 3,315,123,057 บาท ทำให้ระยะเวลาเก็บหนี้เฉลี่ยปี 2545 – 2547 อยู่ที่ 324 วัน เป็น 342 วัน และ 486 วัน ตามลำดับ และเมื่อเก็บหนี้ไม่ได้ ทำให้ต้องตั้งสำรองหนี้สงสัยจะสูญ (ปัจจุบันใช้คำว่าผลขาดทุนด้านเครดิต) ปี 2546 – 2547 จำนวน 924,290,721 บาท และ 1,188,324,101 บาท ตามลำดับ

สินค้าคงเหลือ

จุดที่นักลงทุนไม่สามารถมองข้ามได้ในงบการเงินอีกประการหนึ่ง คือ สินค้าคงเหลือ หรือที่เรียกว่า สต็อกสินค้า โดยปกติสินค้าคงเหลือจะมีความสัมพันธ์ไปในทิศทางเดียวกันกับยอดขาย แต่หากสินค้าคงเหลือสูงผิดปกติและไม่สัมพันธ์กับยอดขาย ก็ต้องศึกษาข้อมูลว่าเกิดจากสาเหตุอะไร โดยหลัก ๆ ที่สินค้าคงเหลือสูงผิดปกติมาจากการประเมินว่าจะขายสินค้าได้ดีจึงต้องสต็อกสินค้าเอาไว้จำนวนมาก แต่เมื่อสินค้าขายได้น้อยก็ทำให้มีสินค้าค้างอยู่ในสต็อกจำนวนมาก

การที่บริษัทมีความสามารถในการบริหารสต็อกได้ดีมีประสิทธิภาพ ดูได้จากอัตราหมุนเวียนสินค้าคงเหลือ (Inventory Turnovers Ratio) หากมีค่าสูง หมายความว่ามีความสามารถในการขายสินค้าคงเหลือสูงหรือมีสินค้าคงเหลือน้อยนั่นเอง แต่หากค่าน้อย หมายความว่ามีความสามารถในการขายสินค้าคงเหลือต่ำหรือมีสินค้าคงเหลือจำนวนมาก

เมื่อบริษัทสต็อกสินค้าจำนวนมาก ปัญหาที่ตามมา คือ ระยะเวลาขายสินค้าจะต้องยาวนานขึ้น และส่งผลกระทบต่อการดำเนินธุรกิจ เช่น หากสินค้าล้าสมัยก็ต้องลดราคา ซึ่งทำให้อัตรากำไรขั้นต้นลดลง หรือต้องตั้งสำรองขาดทุนจากการตีราคาสินค้าคงเหลือก็จะเป็นรายจ่ายในต้นทุนขาย ทำให้อัตรากำไรขั้นต้นลดลงเช่นกัน

อย่างไรก็ตาม หากบริษัทมีสต็อกสินค้าสูง (อัตราหมุนเวียนสินค้าคงเหลือน้อย) อาจมาจากความไม่โปร่งใสของการดำเนินธุรกิจ คือ ไม่มีสต็อกสินค้า (สต็อกสินค้าเทียม) แต่เป็นเพียงตัวเลขในงบการเงิน โดยกรณีศึกษาที่แปลกที่สุด คือ บริษัท เอส.อี.ซี. ออโต้เซลส์ แอนด์ เซอร์วิส (SECC) ดำเนินธุรกิจขายรถหรู โดยสำนักงานกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) ได้เข้าทำการตรวจสอบการดำเนินงาน พบว่าวันที่ 15 ธันวาคม 2551 มีรถยนต์คงเหลืออยู่ในบัญชีสินค้าคงเหลือจำนวน 501 คัน รวมมูลค่า 1,425,777,958.53 บาท แต่ปรากฏว่ารถยนต์จำนวน 493 คัน มูลค่าประมาณ 1,409 ล้านบาท ไม่สามารถระบุได้ว่าอยู่ที่ใด และน่าเชื่อว่าไม่มีอยู่จริง พูดง่าย ๆ บริษัทสั่งซื้อสินค้ารถยนต์ที่ไม่มีจริง และจัดให้มีการบันทึกบัญชีซื้อรถยนต์ที่ไม่มีอยู่จริง ทำให้ยอดสต็อกสินค้าเพิ่มขึ้นเรื่อย ๆ และเมื่อแยกตามอายุรถยนต์ มีรถที่อายุยาวในสัดส่วนมากขึ้น ทำให้ต้องตั้งสำรองขาดทุน

ลงทุนผิดพลาด

เมื่อบริษัทดำเนินธุรกิจมาถึงจุด ๆ หนึ่ง ก็มีนโยบายขยายกิจการเพิ่มเพื่อให้ธุรกิจเติบโตขึ้น เพราะหากไม่มีการขยายกิจการอาจทำให้ไม่สามารถแข่งขันได้ สำหรับกลยุทธ์ขยายกิจการก็ขึ้นอยู่กับความเหมาะสม ความพร้อม รวมถึงโอกาสทางธุรกิจด้วย

อย่างไรก็ตาม อาจมีบางกรณีที่เกิดความผิดพลาดด้านการลงทุน ทั้งโดยตั้งใจและไม่ตั้งใจ จนสร้างความเสียหายในวงกว้าง เช่น บมจ.โพลาริส แคปปิตัล (POLAR) ดำเนินธุรกิจพัฒนาอสังหาริมทรัพย์ แต่ตัดสินใจลงทุนธุรกิจอื่นที่ไม่เกี่ยวข้องกัน ด้วยเหตุผลเพื่อกระจายความเสี่ยงจากการดำเนินธุรกิจ แต่ผลลัพธ์กลับไม่เป็นไปตามที่ประเมินไว้ โดยใช้เงินลงทุนจำนวนมาก แต่ต้องใช้ระยะเวลายาวนานในการรับรู้รายได้ พูดง่าย ๆ คือ ลงทุนไปแล้ว แต่รายได้ไม่มาตามนัด ซึ่งสามารถสังเกตได้เบื้องต้นจากเงินลงทุนสูง รายจ่ายสูงเกินความเป็นจริง (รายจ่ายเทียม) และซื้อสินทรัพย์สูงเกินความเป็นจริง ขณะที่ไม่มีกำไร ทำให้อัตราผลตอบแทนจากสินทรัพย์ (ROA) อยู่ในระดับต่ำ

นอกจากนี้ เงินที่นำมาลงทุน บริษัท POLAR นำมาจากการระดมทุน แต่ถูกตั้งข้อสังเกต เช่น ปี 2556 – 2559 บริษัทเพิ่มทุนต่อเนื่องถึง 13 ครั้ง ปล่อยกู้บุคคลที่เกี่ยวข้องกัน เงินมัดจำที่ดิน อสังหาริมทรัพย์เพื่อการลงทุน ขณะที่รายได้และกำไรกลับไม่มาตามนัด ตลาดหลักทรัพย์แห่งประเทศไทยจึงให้ชี้แจงข้อมูล โดยเฉพาะรายการค่าใช้จ่ายที่เกี่ยวกับการลงทุน และรายการเกี่ยวกับค่าเผื่อด้อยค่าสินทรัพย์สำคัญ

ปัจจุบัน บริษัท POLAR ได้ถูกสำนักงาน ก.ล.ต. กล่าวโทษคณะกรรมการบริษัทต่อกรมสอบสวนคดีพิเศษ หรือ DSI กรณีร่วมกันสร้างหนี้เทียมจำนวนประมาณ 3,600 ล้านบาท เพื่อให้บริษัท POLAR เข้าสู่กระบวนการฟื้นฟูกิจการ รวมทั้งลงข้อความเท็จในบัญชีหรือเอกสารที่เกี่ยวกับบริษัท พยายามเบียดบังเอาทรัพย์สินของบริษัทเป็นของตนหรือบุคคลที่สามโดยทุจริต และพยายามแสวงหาประโยชน์ที่มิควรได้โดยชอบด้วยกฎหมายเพื่อตนเองหรือผู้อื่นซึ่งทำให้บริษัท POLAR เสียหาย ล่าสุดกรมสอบสวนคดีพิเศษ แจ้งความคืบหน้าในการสอบสวนหลังจากรับเป็นคดีพิเศษเมื่อวันที่ 17 ธันวาคม 2561 โดยสอบสวนแล้วเสร็จ และได้ส่งสำนวนการสอบสวนไปยังพนักงานอัยการสำนักงานคดีพิเศษแล้ว โดยต่อมาอธิบดีกรมสอบสวนคดีพิเศษ ได้มีความเห็นแย้งส่งไปยังอัยการสูงสุด เมื่อวันที่ 7 กุมภาพันธ์ 2566 ที่ผ่านมา

ปัญหาผิดนัดชำระหนี้

การผิดนัดชำระหนี้มักเป็นปัญหาสุดท้ายหลังจากบริษัทเริ่มขาดสภาพคล่องจากวงจรเงินสดยาว และใช้เงินลงทุนจำนวนมากแต่ผลตอบแทนไม่มาตามนัด โดยจุดสังเกตเบื้องต้นเกี่ยวกับสภาพคล่อง คือ วงจรเงินสด ถ้าวงจรเงินสดสั้น หมายความว่า มีสภาพคล่องสูง (มีเงินสดมาใช้หมุนเวียนในการดำเนินธุรกิจได้อย่างเพียงพอ) แต่ถ้าวงจรเงินสดยาว หมายความว่า สภาพคล่องต่ำ (มาจากการใช้เวลาเก็บหนี้และขายสินค้ายาวนาน กระแสเงินสดจากการดำเนินงานติดลบ หรือมีกำไรแต่กระแสเงินสดจากกิจกรรมดำเนินงานน้อยกว่ากำไร) นอกจากนี้ สามารถสังเกตได้จากอัตราผลตอบแทนจากสินทรัพย์ (ROA) อยู่ในระดับต่ำหรือปรับลดลง จากสินทรัพย์ที่เพิ่มขึ้นและกำไรก่อนหักดอกเบี้ยและภาษี (EBIT) ต่ำ

งบแสดงฐานะการเงิน

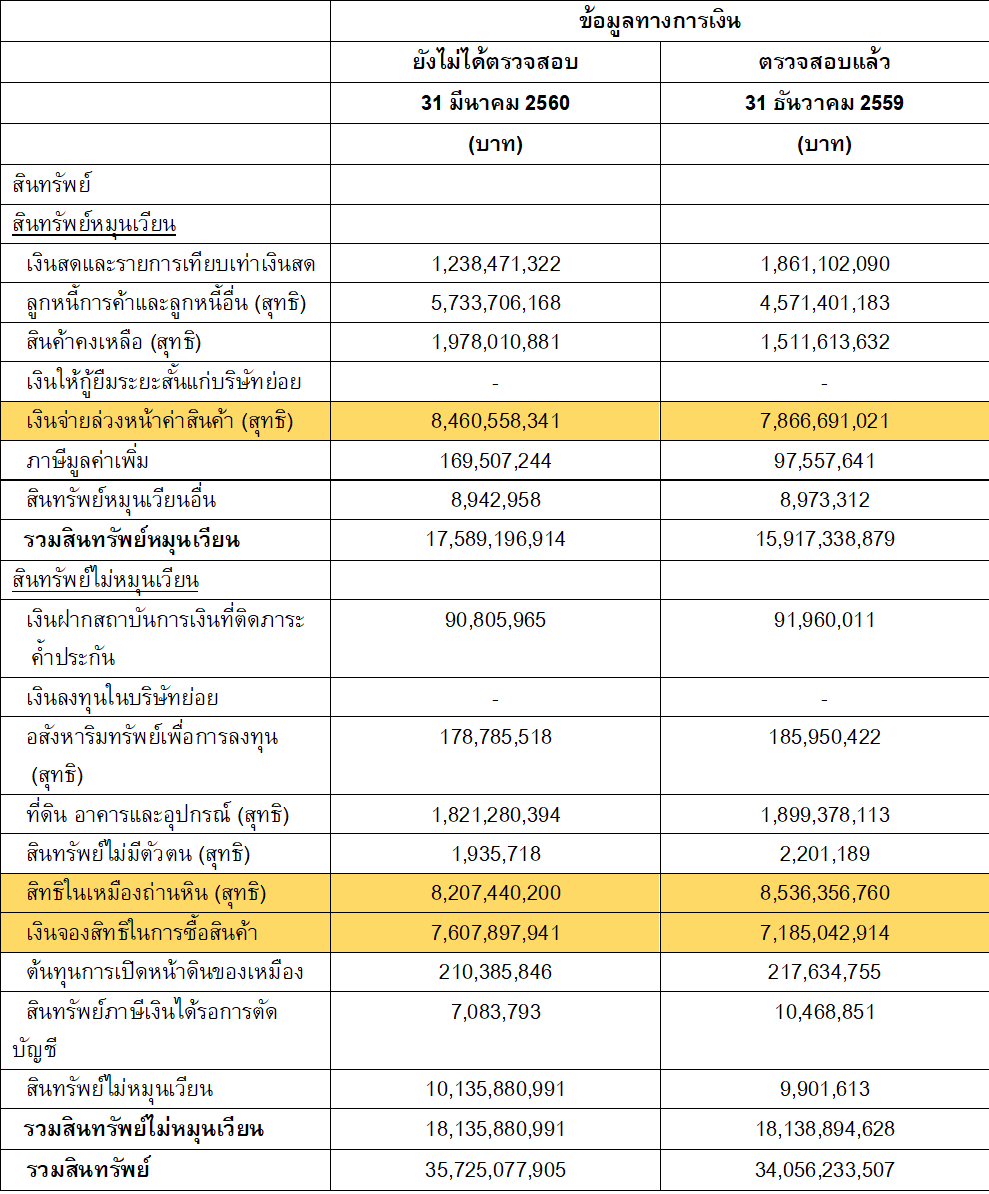

จากตัวอย่างที่ 3 พบว่าบริษัทมีการจ่ายล่วงหน้าค่าสินค้าจำนวนมาก ส่งผลให้ขาดสภาพคล่องเพราะกระแสเงินสดจากการดำเนินงานติดลบ (ซึ่งจะแสดงอยู่ในงบกระแสเงินสด) ขณะเดียวกันก็ลงทุนในสิทธิในเหมืองถ่านหินและเงินจองสิทธิในการซื้อสินค้า โดยแหล่งที่มาของเงินลงทุนก็มาจากการกู้ยืมและเพิ่มทุน ทำให้ขาดสภาพคล่องและผิดนัดชำระหุ้นกู้ และสถาบันการเงินก็หยุดปล่อยสินเชื่อด้วย

งบการเงิน มีความสำคัญต่อนักลงทุนในการนำไปใช้ประโยชน์ในการตัดสินใจในเรื่องต่าง ๆ หากงบการเงินมีความผิดปกติ ขาดความน่าเชื่อถือ หรือมีการตกแต่งตัวเลข เพื่อหลีกเลี่ยงความสูญเสียและความเสี่ยงที่มีโอกาสจะเกิดขึ้น ทุกครั้งที่นักลงทุนอ่านงบการเงินไม่ว่าบริษัทนั้นจะใหญ่ขนาดไหน มีความน่าเชื่อถือเพียงใด หรือจะผ่านการตรวจสอบจากบริษัทตรวจสอบบัญชีที่มีความน่าเชื่อถือหรือมีชื่อเสียงมาแล้วก็ตาม นักลงทุนควรต้องดูให้รอบด้าน โดยเฉพาะอย่างยิ่งควรดูไปถึงงบกระแสเงินสด ที่จะบอกถึงการเข้าและออกของกระแสเงินสดของกิจการจริง ๆ ซึ่งส่วนนี้เป็นส่วนที่ปลอมแปลงได้ยาก

นอกจากนี้ ทุกครั้งที่นักลงทุนอ่านงบการเงิน เมื่อสังเกตเห็นถึงความผิดปกติ หรือข้อมูลที่ดูดีเกินความเป็นจริงแล้ว ต้องใส่ใจและลงทุนอย่างระมัดระวังมากขึ้น เพื่อที่จะป้องกันไม่ให้ตัวเองกลายเป็นเหยื่อหรือมีความสูญเสียเกิดขึ้น

หมายเหตุ : บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด นักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน

สำหรับนักลงทุนมือใหม่หรือผู้ที่สนใจ เรียนรู้องค์ประกอบต่าง ๆ ของงบการเงิน และเทคนิคการอ่านงบการเงินแบบง่าย เพื่อประเมินศักยภาพของกิจการประกอบการตัดสินใจลงทุน ผ่าน e-Learning หลักสูตร “Financial Statement Analysis” ได้ฟรี!!! >> คลิกที่นี่