12 หุ้นราคาต่ำกว่า Book Value

มูลค่าตามบัญชีต่อหุ้น (Book Value per Share) เป็นอัตราส่วนทางการเงินที่นิยมนำมาวิเคราะห์ก่อนตัดสินใจลงทุน เพื่อดูว่าหุ้นตัวนั้น “ถูกหรือแพง” ด้วยการเปรียบเทียบกับราคาหุ้น ณ ขณะนั้น

ถ้ามูลค่าตามบัญชีต่อหุ้น “สูงกว่า” ราคาหุ้น ก็ประเมินว่าหุ้นตัวนั้น “น่าซื้อ” ในทางกลับกัน ถ้ามูลค่าตามบัญชีต่อหุ้น “ต่ำกว่า” ราคาหุ้น ก็ประเมินว่าหุ้นตัวนั้น “ควรหลีกเลี่ยง”

มูลค่าตามบัญชีต่อหุ้นเหมาะแก่การวิเคราะห์ความถูกแพงเบื้องต้นเท่านั้น แต่ไม่สามารถบอกได้ว่าหุ้นตัวนั้นน่าสนใจหรือไม่ จึงต้องดูข้อมูลอื่น ๆ ประกอบด้วย

มูลค่าตามบัญชี (Book Value) คือ มูลค่าของสินทรัพย์สุทธิตามงบดุลล่าสุดของบริษัท คำนวณจากการนำสินทรัพย์รวม (Total Assets) หักด้วยหนี้สินรวม (Total Liabilities) ซึ่งนักลงทุนจะนำมาเพื่อวิเคราะห์ดูว่ามูลค่ารวมของบริษัทหลังจากขายสินทรัพย์ทั้งหมดและใช้หนี้ทั้งหมดแล้ว จะเหลือส่วนของเจ้าของเท่าไหร่ ซึ่งเรียกว่า มูลค่าตามบัญชี

ตัวอย่าง

บริษัท XYZ มีมูลค่าสินทรัพย์รวมเท่ากับ 100 ล้านบาท และมูลค่าหนี้สินรวมเท่ากับ 80 ล้านบาท ดังนั้น มูลค่าตามบัญชีของบริษัทจะเท่ากับ 20 ล้านบาท (100 – 80) ซึ่งสมมติว่า หากบริษัทเลิกกิจการแล้วนำสินทรัพย์ทั้งหมดไปขาย จากนั้นก็จะจ่ายหนี้ทั้งหมดให้แก่เจ้าหนี้ เงินที่เหลือ 20 ล้านบาทก็จะเป็นส่วนของเจ้าของ หรือมูลค่าตามบัญชี

สำหรับบริษัทจดทะเบียนที่มีผู้ถือหุ้นจำนวนหนึ่ง ดังนั้น หากบริษัทเลิกกิจการและขายสินทรัพย์ทั้งหมดและจ่ายหนี้ทั้งหมด ส่วนแบ่งจากสินทรัพย์ที่เหลือจะคืนให้ผู้ถือหุ้นตามสัดส่วนที่เท่า ๆ กัน เรียกว่า มูลค่าตามบัญชีต่อหุ้น (Book Value per Share)

มูลค่าตามบัญชีต่อหุ้น = สินทรัพย์รวม – หนี้สินรวม

จำนวนหุ้นสามัญทั้งหมดที่ออกชำระแล้ว

ตัวอย่าง

บริษัท XYZ มีมูลค่าสินทรัพย์รวมเท่ากับ 100 ล้านบาท และมูลค่าหนี้สินรวมเท่ากับ 80 ล้านบาท มีจำนวนหุ้นที่ชำระแล้ว 10 ล้านหุ้น ดังนั้น มูลค่าตามบัญชีของบริษัทจะเท่ากับ 20 ล้านบาท (100 – 80) และมีมูลค่าตามบัญชีต่อหุ้น 2 บาท (20/10) หมายความว่า ผู้ถือหุ้นจะได้เงินคืนหลังจากบริษัทจ่ายหนี้หุ้นละ 2 บาท

โดยมูลค่าตามบัญชีต่อหุ้น นักลงทุนจะนำมาวิเคราะห์เพื่อประกอบการตัดสินใจลงทุน ซึ่งจะพิจารณาว่าหุ้นที่กำลังสนใจอยู่นั้น “ถูกหรือแพง” โดยจะทำการเปรียบเทียบกับราคาหุ้น ณ ขณะนั้น

- หากราคาหุ้น ณ ขณะนั้น “ต่ำกว่า” มูลค่าตามบัญชีต่อหุ้น ควร “ซื้อ” เพราะเป็นหุ้นที่มีราคาต่ำกว่ามูลค่าตามบัญชี หรือเรียกว่า Undervalue (ราคาหุ้น ณ ปัจจุบัน ต่ำกว่ามูลค่าที่แท้จริง)

- หากราคาหุ้น ณ ขณะนั้น “สูงกว่า” มูลค่าตามบัญชีต่อหุ้น ควร “หลีกเลี่ยง” เพราะเป็นหุ้นที่มีราคาสูงกว่ามูลค่าตามบัญชี หรือเรียกว่า Overvalue (ราคาตลาดของหุ้น สูงกว่ามูลค่าหุ้นที่ประเมินได้)

จากตัวอย่าง สมมติว่า ราคาหุ้น XYZ ณ ขณะนั้น อยู่ที่ 1 บาทต่อหุ้น หมายความว่า สามารถซื้อหุ้นนี้ได้ถูกกว่าเจ้าของบริษัท เป็นต้น

นอกจากนี้ นักลงทุนมักนิยมนำอัตราส่วนราคาตลาดต่อมูลค่าตามบัญชี (Price to Book Value : P/BV Ratio) เพื่อวิเคราะห์ว่าหุ้น “ถูกหรือแพง” โดยการคำนวณจากราคาตลาดของหุ้น หารด้วยมูลค่าตามบัญชีต่อหุ้น (ส่วนของเจ้าของ) ซึ่งเป็นการบอกให้รู้ว่าราคาหุ้น ณ ขณะนั้น สูงเป็นกี่เท่าของมูลค่าตามบัญชีของหุ้นตัวนั้น ยิ่งซื้อหุ้นได้ต่ำกว่ามูลค่าตามบัญชีมากเท่าไหร่ยิ่งดี (P/BV Ratio ต่ำ) แสดงว่าสามารถซื้อหุ้นได้ในราคาต่ำกว่ามูลค่าตามบัญชีของบริษัท

- หาก P/BV Ratio เท่ากับ 1 เท่า หมายความว่า นักลงทุนจ่ายเงินในการเป็นเจ้าของหุ้นตัวนั้นเท่ากับเจ้าของ เช่น ราคาหุ้น 10 บาท และมีมูลค่าหุ้นทางบัญชี 10 บาทต่อหุ้น ค่า P/BV Ratio ที่ได้ออกมาเท่ากับ 1 เท่า (10/10 = 1) หมายความว่า ถ้าเจ้าของมีหุ้นมูลค่า 1 บาทต่อหุ้น วันนี้นักลงทุนจะซื้อหุ้นตัวนี้ได้ 1 บาท เท่ากับเจ้าของ

- หาก P/BV Ratio มีค่ามากกว่า 1 เท่า หมายความว่า นักลงทุนจ่ายเงินเพื่อเป็นเจ้าของหุ้นตัวนั้นมากกว่าเจ้าของ เช่น ราคาหุ้นเท่ากับ 10 บาท และมูลค่าหุ้นทางบัญชี 8 บาทต่อหุ้น ค่า P/BV Ratio ที่ได้ออกมาเท่ากับ 25 เท่า (10/8 = 1.25) หมายความว่า ถ้าเจ้าของมีหุ้นมูลค่า 1 บาทต่อหุ้น วันนี้นักลงทุนจะซื้อหุ้นตัวนี้แพงกว่าเจ้าของ 25 สตางค์

- หาก P/BV Ratio มีค่าน้อยกว่า 1 เท่า หมายความว่า นักลงทุนจ่ายเงินเพื่อเป็นเจ้าของหุ้นตัวนั้นต่ำกว่าเจ้าของ เช่น ราคาหุ้น 10 บาท และมูลค่าหุ้นทางบัญชี 12 บาทต่อหุ้น ค่า P/BV Ratio ที่ได้ออกมาเท่ากับ 83 เท่า (10/12 = 0.83) หมายความว่า ถ้าเจ้าของมีหุ้นมูลค่า 1 บาทต่อหุ้น วันนี้นักลงทุนจะซื้อหุ้นตัวนี้ถูกกว่าเจ้าของ 17 สตางค์

ดังนั้น หากหุ้นที่มี P/BV Ratio มีค่าน้อยกว่า 1 เท่า ถือเป็นโอกาสดีของนักลงทุน เพราะจะได้ซื้อหุ้นที่มีราคาต่ำกว่ามูลค่าที่แท้จริง อย่างไรก็ตาม P/BV Ratio ที่ต่ำกว่า 1 เท่า ไม่ได้แปลว่า ราคาหุ้นจะถูกเสมอไป เพราะอาจจะมาจากการถูกประเมินมูลค่าสินทรัพย์สุทธิที่สูงเกินไป หรือผลประกอบการของบริษัทกำลังอยู่ในภาวะวิกฤติ รวมถึงการเคลื่อนไหวของราคาหุ้นที่มีลักษณะขาดสภาพคล่อง

ข้อควรระวัง

- อย่ามองข้ามหุ้น P/BV Ratio สูง ๆเพราะว่าการบันทึกมูลค่าตามบัญชีนั้น ทรัพย์สินบางอย่าง ไม่สามารถตีค่าเป็นตัวเลขแล้วเอาไปใส่ในงบการเงินได้ ทำให้ทรัพย์สินใดก็ตามที่มีลักษณะแบบนี้ จะไม่มีการบันทึกลงในงบการเงิน เช่น ความน่าเชื่อถือของตราสินค้า ยี่ห้อของบริษัท ความเก่งกาจของผู้บริหาร พนักงาน ซึ่งถ้าบริษัทไหนมีทรัพย์สินประเภทนี้เยอะ มูลค่าตามบัญชีก็จะต่ำ และอาจส่งผลให้ P/BV Ratio สูง ดังนั้น ถ้านักลงทุนเลือกหุ้นโดยพิจารณาแค่ P/BV Ratio ต่ำ และมองข้ามหุ้นที่มี P/BV Ratio สูง ไม่แน่ว่าอาจกำลังมองข้ามโอกาสดีในการลงทุนก็ได้

- อย่าเลือกแต่หุ้น P/BV Ratio ต่ำ ๆเป็นธรรมดาของนักลงทุนที่เมื่อเห็นของที่มี “มูลค่าต่ำ ๆ” แล้ววิ่งเข้าหา แต่ในบางกรณี P/BV Ratio ต่ำ ๆ อาจจะต่ำโดยธรรมชาติของอุตสาหกรรมที่มักจะไม่ได้ซื้อขายกันที่ P/BV Ratio สูง ๆ ก็ได้ หรือหุ้นตัวนั้นอาจไม่ดีจริงจนถึงขั้นที่นักลงทุนให้ค่าน้อยมาก ทำให้ P/BV Ratio ต่ำมาก แต่การที่นักลงทุนจะรู้ว่า P/BV Ratio ที่ควรจะเป็นมีค่าเท่าไหร่นั้น ก็ต้องดูอัตราส่วนทางการเงินอื่น ๆ รวมถึงวิเคราะห์ข้อมูลด้านอื่นร่วมด้วย

- หุ้นขึ้นลงด้วยกำไรไม่ใช่มูลค่าตามบัญชี P/BV Ratio มูลค่าตามบัญชี P/BV Ratio เหมาะแก่การใช้วิเคราะห์ความถูกความแพงเบื้องต้นเท่านั้น ไม่ได้บอกว่าน่าซื้อ น่าขาย ดีหรือไม่ดี เพราะ P/BV Ratio คำนึงถึงมูลค่าหุ้นตามบัญชีเป็นหลัก ซึ่งในความเป็นจริง เวลาหุ้นขึ้นหรือลงไม่ได้ขึ้นลงตามมูลค่าตามบัญชี แต่ขึ้นลงด้วยกำไร ถ้าบริษัททำธุรกิจเก่ง มีกำไรเพิ่มขึ้น หุ้นก็ต้องขึ้นแน่นอน แม้ว่ามูลค่าหุ้นตามบัญชีจะลดลงก็ตาม

การวิเคราะห์ Book Value per Share และ P/BV Ratio เพื่อประเมินมูลค่าหุ้น ย่อมไม่เพียงพอต่อการตัดสินใจลงทุน ดังนั้น นักลงทุนควรใช้เครื่องมือการวิเคราะห์อื่น ๆ ตัวเลขผลประกอบการของบริษัท รวมถึงการติดตามข้อมูลข่าวสารควบคู่กันไปด้วย

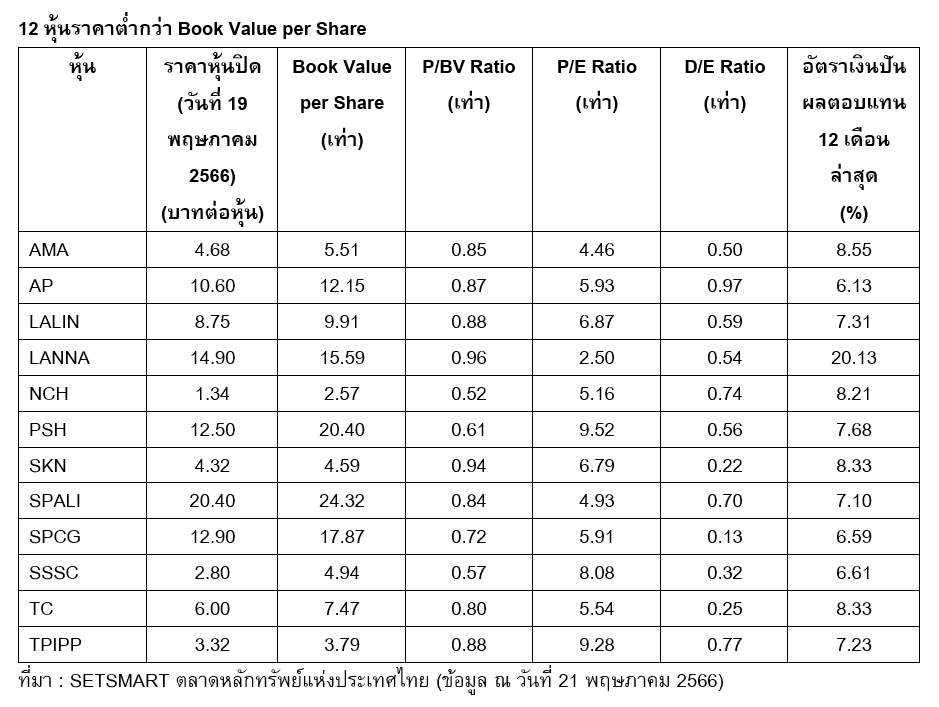

เงื่อนไขการจัดอันดับ

- ราคาหุ้นปิด ณ วันที่ 19 พฤษภาคม 2566

- มูลค่าตามบัญชีต่อหุ้น (Book Value per Share) มากกว่าราคาปิด ณ วันที่ 19 พฤษภาคม 2566

- มูลค่าตามบัญชี (P/BV Ratio) ต่ำกว่า 1 เท่า

- P/E Ratio ต่ำกว่า 10 เท่า

- D/E Ratio ต่ำกว่า 1 เท่า (ไตรมาส 1 ปี 2566)

- อัตราเงินปันผลตอบแทน 12 เดือนล่าสุดมากกว่า 6%

- กำไรสุทธิเป็นบวก (ไม่ขาดทุน) 5 ปีต่อเนื่อง (ปี 2561 – 2565)

หมายเหตุ: บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด ผู้ลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน

สำหรับใครที่สนใจ เรียนรู้เทคนิคการคัดกรองหุ้นด้วยการใช้งานเครื่องมือ Settrade Stock Screening เพื่อให้ได้หุ้นดี โดนใจ โดยไม่ต้องใช้เวลาค้นหานาน สามารถเรียนรู้เพิ่มเติมผ่าน e-Learning หลักสูตร “Stock Screening” ได้ฟรี!!! >> คลิกที่นี่