ผู้ประกอบวิชาชีพอิสระทั้งหลาย อย่าลืมวางแผนภาษีให้ลงตัว

ผู้ประกอบวิชาชีพอิสระ หมายถึง คนที่ทำอาชีพอิสระไม่ขึ้นอยู่กับนายจ้าง คล้ายฟรีแลนซ์ แต่ต้องได้รับใบประกอบวิชาชีพเฉพาะทาง ได้แก่ แพทย์และพยาบาล ทนายความและนักกฎหมาย นักบัญชี สถาปนิก วิศวกร นักประณีตและศิลปกรรม

เงินได้ของผู้ประกอบวิชาชีพอิสระสามารถหักค่าใช้จ่ายได้ 2 แบบ คือ แบบเหมารวม หรือหักตามจริงแบบมีใบเสร็จ ดังนั้น จึงควรจดบันทึกและเก็บเอกสารหลักฐานทางการเงินต่างๆ อย่างละเอียด เพื่อใช้ประกอบการยื่นภาษี

“คุณทราบหรือไม่ว่า ผู้ประกอบวิชาชีพอิสระจะมีข้อกำหนดเกี่ยวกับภาษีต่างจากอาชีพอื่น”

ผู้ประกอบวิชาชีพอิสระ หมายถึง บุคคลทำอาชีพอิสระไม่ขึ้นอยู่กับนายจ้าง คล้ายกับคนทำฟรีแลนซ์ แต่จะต้องเป็นอาชีพที่ต้องได้รับใบประกอบวิชาชีพเฉพาะทาง และถูกกำหนดไว้ในกฎหมาย ได้แก่ แพทย์และพยาบาลประกอบโรคศิลปะ ทนายความและนักกฎหมาย นักบัญชี สถาปนิก วิศวกร นักประณีตและศิลปกรรม หรือวิชาชีพอิสระอื่นๆ ตามมาตรา 40(6) แห่งประมวลรัษฎากร

ผู้ประกอบวิชาชีพอิสระเหล่านี้จะมีสิทธิประโยชน์ทางภาษีที่แตกต่างจากมนุษย์เงินเดือนและฟรีแลนซ์ หากคุณเป็นคนทำอาชีพเหล่านี้ มาดูว่า “3 ขั้นตอนวางแผนภาษี ที่อาชีพอิสระต้องรู้” ที่จะช่วยวางแผนภาษีให้ลงตัวและได้ประโยชน์สูงสุด

เข้าใจประเภทรายได้ของตัวเอง

หากเราทำงานในวิชาชีพที่กำหนดไว้ โดยไม่ได้เป็นลูกจ้างของบริษัทที่ได้รับเงินเดือน แต่เป็นการประกอบวิชาชีพเพียงลำพัง หรือเป็นการจ้างเป็นงานๆ และมีอิสระในการทำงาน เงินได้ของอาชีพนี้จะเป็นไปตามข้อกำหนดของมาตรา 40(6) ซึ่งสามารถหักค่าใช้จ่ายได้ 2 แบบ คือ แบบเหมารวม หรือ หักตามจริงแบบมีใบเสร็จ ดังนี้

- การประกอบโรคศิลปะ (แพทย์) หักค่าใช้จ่ายแบบเหมาได้ 60% หรือ หักตามจริง

- ทนาย วิศวกร สถาปนิก นักบัญชี นักประณีต หักค่าใช้จ่ายแบบเหมาได้ 30% หรือ หักตามจริง

ทั้งนี้ รายได้ทั้งหมดจะถูกหักภาษี ณ ที่จ่าย 3% และถูกนำไปคำนวณเงินได้เพื่อคิดภาษี เช่นเดียวกับอาชีพอื่นๆ

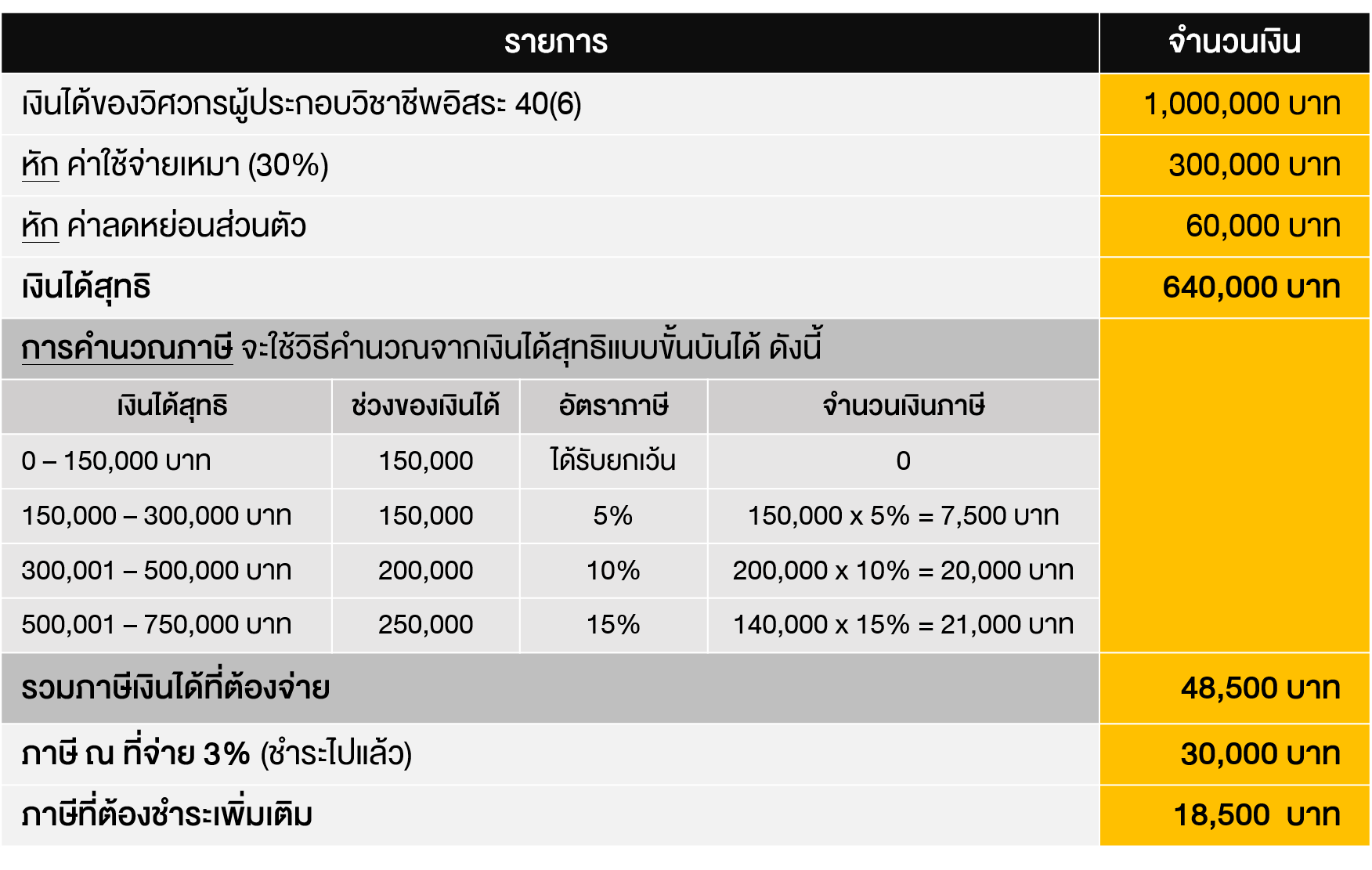

ตัวอย่างเช่น นาย A อาชีพวิศวกร มีเงินได้ 1,000,000 บาท สามารถหักค่าใช้จ่ายได้ 30% คือ 300,000 บาท โดยถูกหักภาษี ณ ที่จ่ายไว้ 30,000 บาท หากไม่มีการลดหย่อนอะไรเพิ่มเติม จะต้องชำระภาษีจำนวน 18,500 บาท

จดบันทึกและรวบรวมหลักฐานรายได้และค่าใช้จ่ายให้ครบถ้วน

เนื่องจากผู้ประกอบอาชีพอิสระ มีการรับรายได้ไม่สม่ำเสมอคล้ายคลึงกับคนทำฟรีแลนซ์ จึงควรจดบันทึกข้อมูลอย่างละเอียด พร้อมเก็บเอกสารหลักฐานทางการเงินทั้งรายได้และค่าใช้จ่าย เพื่อใช้ตรวจสอบสถานะค่าใช้จ่ายที่เกิดขึ้นในการประกอบอาชีพ หากพบว่า... ค่าใช้จ่ายที่เกิดขึ้นสูงกว่า 30% ของรายได้ ก็ควรพิจารณาทางเลือกหักค่าใช้จ่ายตามจริงแทนหักค่าใช้จ่ายแบบเหมา

วางแผนใช้สิทธิลดหย่อนภาษีเพิ่มเติม

เพื่อวางแผนใช้สิทธิลดหย่อนภาษีเพิ่มเติม อย่าลืมว่า... ผู้ประกอบวิชาชีพอิสระก็สามารถใช้สิทธิในการลดหย่อนภาษีได้เหมือนกับอาชีพอื่นๆ ทั้งในส่วนของการลดหย่อนพื้นฐาน และการลดหย่อนด้วยการออมและลงทุนด้วยการซื้อกองทุนรวมเพื่อการออม (SSF) กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) กองทุนรวมไทยเพื่อความยั่งยืน (Thai ESG) หรือประกันชีวิตที่มีความคุ้มครอง 10 ปีขึ้นไปก็ได้ โดยคำนวณวงเงินสูงสุดในการใช้สิทธิลดหย่อนภาษีแต่ละประเภทตามฐานเงินได้ของเรา จากนั้นก็ทยอยลงทุนตามแผนเพื่อประหยัดภาษีและสร้างความมั่งคั่งในยามเกษียณ

การเป็นผู้ประกอบวิชาชีพอิสระนั้นมีสิทธิประโยชน์ทางภาษีเฉพาะตัวซึ่งต่างกับหลายๆ อาชีพ เพราะสามารถหักค่าใช้จ่ายของวิชาชีพได้เป็นจำนวนมาก หากเริ่มวางแผนการเงินให้กับตัวเองตั้งแต่ต้นปี ก็จะรู้ว่าต้องจ่ายภาษีจำนวนเท่าไหร่ และมีวิธีการไหนบ้างที่จะช่วยประหยัดภาษีได้ อย่าลืม... วางแผนเปลี่ยนภาษีเป็นเงินออมและลงทุนอย่างต่อเนื่อง เพื่อสร้างความมั่งคั่งให้กับชีวิตในระยะยาวด้วย

สำหรับผู้ประกอบอาชีพอิสระที่สนใจอยากวางแผนภาษี หรืออยากรู้ว่าปัจจุบันเราใช้สิทธิลดหย่อนไปเท่าไหร่แล้ว และจะซื้อกองทุนประหยัดภาษีต่างๆ ได้อีกเท่าไหร่ สามารถทดลองคำนวณ ฟรี!!! >> คลิกที่นี่