การประเมินมูลค่าหุ้นโดยใช้ปัจจัยด้าน ESG

นักลงทุนสามารถนำปัจจัยด้าน ESG มาผนวกกับการประเมินมูลค่าหุ้นได้ ตั้งแต่การประเมินสภาวะเศรษฐกิจ ความสามารถในการแข่งขันของบริษัท ไปจนถึงอัตราผลตอบแทนคาดหวังที่นักลงทุนต้องการ

การประเมินมูลค่าหุ้น ด้วยการผนวกปัจจัยด้าน ESG ไม่ใช่วิธีการใหม่ แต่เป็นการเพิ่มปัจจัยที่ต้องวิเคราะห์ เพื่อให้ได้หุ้นที่ดีกว่าเดิม เพราะการเพิ่มปัจจัยดังกล่าว จะช่วยประเมินความเสี่ยงของบริษัทในอนาคตได้ และปิดข้อด้อยของการประเมินมูลค่าหุ้นในวิธีแบบเดิม ๆ ซึ่งประเมินความเสี่ยงโดยใช้ข้อมูลในอดีตเพียงอย่างเดียว

เมื่อกล่าวถึงมูลค่าหลักทรัพย์เพื่อการลงทุนนั้น นักลงทุนจะต้องทำความเข้าใจว่าสินทรัพย์เพื่อการลงทุนทุกประเภทจะมีวิธีการในการประเมินมูลค่าที่ใช้แนวคิดเดียวกัน กล่าวคือ มูลค่าสูงสุดที่นักลงทุนจะยินดีจ่ายในปัจจุบัน จะเท่ากับการคำนวณหามูลค่าปัจจุบัน (Present Value) ของผลรวมของกระแสเงินสดที่นักลงทุนคาดว่าจะได้รับจากการลงทุนตลอดอายุของสินทรัพย์ดังกล่าว

ตัวอย่างเช่น หากนักลงทุนจะประเมินมูลค่าหุ้นของบริษัทหนึ่ง นักลงทุนจะต้องมีการคาดการณ์ยอดขาย ค่าใช้จ่าย เงินลงทุนที่จะเกิดขึ้นในอนาคตของบริษัทดังกล่าวตลอดช่วงอายุของกิจการ (ซึ่งมักจะมีการกำหนดว่ากิจการจะสามารถมีอายุได้ตลอดกาลหรือที่เรียกว่า Infinite life) แล้วนำตัวเลขดังกล่าวมาคำนวณหากระแสเงินสดที่บริษัทสามารถจ่ายคืนให้กับนักลงทุนได้ เช่น กระแสเงินสดอิสระ หรือที่เรียกว่า Free Cash Flow เป็นต้น เมื่อได้มูลค่ากระแสเงินสดอิสระในแต่ละปีตลอดอายุของกิจการแล้ว ก็จะนำมาคำนวณหาผลรวมของกระแสเงินสดดังกล่าว โดยกระแสเงินสดที่คำนวณนี้จะต้องมีการคิดลดมูลค่า (Discount) ตามอัตราผลตอบแทนที่นักลงทุนต้องการในแต่ละปี ซึ่งสามารถเขียนเป็นสูตรสมการอย่างง่ายได้ดังนี้

จากแนวคิดพื้นฐานของการประเมินมูลค่าหลักทรัพย์นี้ สะท้อนให้เห็นถึงปัจจัยที่นักลงทุนจะต้องประเมิน ได้แก่ สภาวะเศรษฐกิจ ความสามารถในการแข่งขันของบริษัท โครงสร้างต้นทุนค่าใช้จ่ายของบริษัท และโครงสร้างเงินทุนของบริษัท ซึ่งกำหนดระดับกระแสเงินสดที่บริษัทจะสร้างได้ในอนาคต และกำหนดระดับอัตราผลตอบแทนคาดหวังที่นักลงทุนต้องการจากบริษัทในแต่ละปี

ปัจจัยต่าง ๆ ข้างต้นนี้ สามารถนำมาวิเคราะห์ผนวกรวมกับเกณฑ์ด้านสิ่งแวดล้อม (Environmental) สังคม (Social) และบรรษัทภิบาล (Governance) ร่วมด้วยได้ ซึ่งการผนวกรวมเกณฑ์ ESG ดังกล่าวนี้ สามารถทำได้ตั้งแต่การวิเคราะห์สภาวะเศรษฐกิจ ไปจนถึงการวิเคราะห์อัตราผลตอบแทนคาดหวังที่นักลงทุนต้องการ

ในกรณีของการวิเคราะห์สภาวะเศรษฐกิจนั้น สิ่งสำคัญที่นักลงทุนจะต้องวิเคราะห์ตามเกณฑ์ ESG คือ การพิจารณาที่ Megatrends หรือแนวโน้มการเปลี่ยนแปลงใหญ่ที่เกิดขึ้นกับสังคมและระบบเศรษฐกิจ เช่น แนวโน้มการเปลี่ยนแปลงด้านภูมิอากาศ (Climate Change) การให้ความสำคัญกับการกำจัดขยะ (Waste Management) หรือการให้ความสำคัญกับการจ้างงานที่เป็นธรรม (Fair Employment) เป็นต้น แนวโน้มการเปลี่ยนแปลงใหญ่เหล่านี้ ล้วนเป็นประเด็นที่เกี่ยวข้องกับ ESG ทั้งสิ้น ดังนั้นเกณฑ์ด้าน ESG จึงเปรียบเสมือนเป็นการกำหนดปัจจัยย่อย ที่นักลงทุนจะต้องคอยย้ำเตือนตัวเองอยู่เสมอไม่ให้ตกหล่นการวิเคราะห์ปัจจัยย่อยดังกล่าวไป

เมื่อนักลงทุนเห็นภาพที่ชัดเจนว่าบริษัทใด หรืออุตสาหกรรมใด จะได้ประโยชน์หรือได้รับผลกระทบต่อแนวโน้มการเปลี่ยนแปลงใหญ่ดังกล่าว ก็จะทำให้นักลงทุนสามารถนำข้อมูลดังกล่าวมาปรับประมาณการตัวเลขทางการเงินของบริษัทดังกล่าวให้มีความแม่นยำมากยิ่งขึ้น

สำหรับการวิเคราะห์ความสามารถในการแข่งขันของบริษัทนั้น นักลงทุนสามารถใช้แนวทางการวิเคราะห์ทั่วไป เช่น Porter’s Five Forces หรือ SWOT Analysis ได้ เพียงแต่ประเด็นที่ต้องใส่ใจเพิ่มเติม คือ มุมมองด้านสิ่งแวดล้อมและสังคม เช่น ศักยภาพของบริษัทในการเป็นผู้นำด้านกระบวนการผลิตที่มีประสิทธิภาพและมีความยั่งยืน จุดเด่นด้านสินค้าและบริการที่ตอบโจทย์ความต้องการของผู้บริโภคสูงที่สุด หรือการใส่ใจบรรยากาศและสภาพแวดล้อมการทำงานของพนักงาน จนนำมาสู่ความทุ่มเทของพนักงานที่เป็นเลิศเมื่อเทียบกับบริษัทอื่น เป็นต้น ซึ่งประเด็นที่ต้องใส่ใจเพิ่มเติมดังกล่าวนั้น นักลงทุนสามารถดูและวิเคราะห์ได้จากห่วงโซ่คุณค่า (Value Chain) ของธุรกิจ ที่บริษัทจดทะเบียนเปิดเผยข้อมูลออกมาในรายงานความยั่งยืน หรือใน 56-1 One Report

ส่วนโครงสร้างต้นทุนค่าใช้จ่าย และเงินลงทุนที่คาดว่าจะเกิดขึ้นในอนาคตของบริษัทนั้น การวิเคราะห์ด้วยเกณฑ์ ESG จะทำให้นักลงทุนให้ความสำคัญกับอัตราการทำกำไรของบริษัทว่าจะได้รับประโยชน์เพิ่มเติมจากการมีกระบวนการผลิตที่มีประสิทธิภาพ หรือการมีมูลค่าเพิ่มของสินค้าและบริการในสายตาของผู้บริโภคหรือไม่ หรือบริษัทจะต้องเผชิญกับการลงทุนในปริมาณเท่าใด หากบริษัทได้มีการปรับปรุงเครื่องจักรและกระบวนการผลิตให้เหมาะสมตามแนวทางด้านความยั่งยืนแล้ว เป็นต้น

การประเมินมูลค่าหลักทรัพย์ด้วยการผนวกรวมเกณฑ์ ESG นี้ จึงไม่ใช่การนำเสนอวิธีการใหม่สำหรับการประเมินมูลค่าหลักทรัพย์ แต่เป็นการเพิ่มปัจจัยที่ต้องวิเคราะห์ และคอยย้ำเตือนให้นักลงทุนพิจารณาว่าตัวเลขยอดขาย ค่าใช้จ่าย และเงินลงทุนที่คาดการณ์ในอนาคตนั้น มีความแม่นยำแล้วหรือยัง

อย่างไรก็ตาม เนื่องจากปัจจัยที่เกี่ยวข้องกับเกณฑ์ ESG นั้นมีหลายมิติ และในบางครั้งมีความยากในการประเมินได้อย่างเหมาะสมว่าแต่ละปัจจัยจะกระทบกับตัวเลขทางการเงินใดและในระดับใด จึงทำให้ก่อนการวิเคราะห์ปัจจัยด้าน ESG ต่อความสามารถในการแข่งขัน อาจมีการวิเคราะห์ที่เรียกว่า Materiality Analysis ก่อน

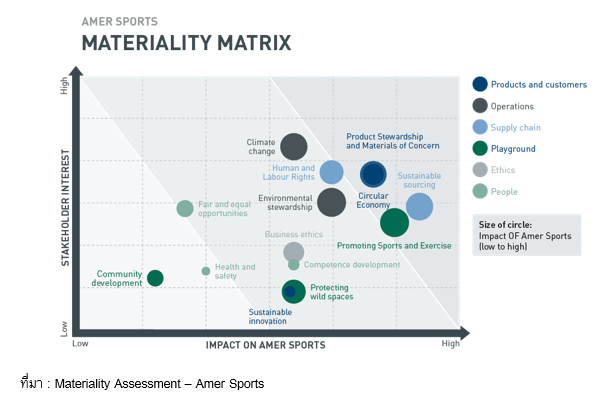

การวิเคราะห์ Materiality Analysis นี้ คือ การแบ่งแยกปัจจัยที่เกี่ยวข้องกับเกณฑ์ ESG ตามระดับความสำคัญใน 2 มิติได้แก่ 1) ความสำคัญของปัจจัยดังกล่าวต่อการประกอบธุรกิจของบริษัท และ 2) ความสำคัญของปัจจัยดังกล่าวต่อผู้มีส่วนได้เสียของบริษัท ซึ่งสามารถแสดงตัวอย่างดังรูปด้านล่างนี้

การวิเคราะห์ Materiality Analysis นี้ จึงเป็นเครื่องมือที่ช่วยให้นักลงทุนได้ทราบว่าปัจจัยที่เกี่ยวกับเกณฑ์ ESG นั้น ปัจจัยใดมีผลอย่างมีนัยสำคัญต่อผลการดำเนินงานด้านการเงินของบริษัท ซึ่งเมื่อทราบว่าปัจจัยใดมีผลมากนักลงทุนอาจเลือกให้ความสนใจกับปัจจัยดังกล่าวเป็นพิเศษ และพยายามประเมินว่าปัจจัยดังกล่าวจะกระทบต่อผลการดำเนินงานด้านการเงิน และมูลค่าของกระแสเงินสดที่บริษัทจะสร้างได้ในอนาคตอย่างไร

ตัวแปรสุดท้ายที่นักลงทุนจะต้องไม่มองข้ามเมื่อประเมินมูลค่าตามเกณฑ์ ESG คือ การปรับอัตราผลตอบแทนคาดหวังที่นักลงทุนต้องการจากการลงทุนในบริษัท ซึ่งโดยทั่วไปแล้วหากบริษัทมีการบริหารจัดการตามเกณฑ์ ESG ที่มีประสิทธิภาพ ความเสี่ยงในการดำเนินธุรกิจของกิจการจะลดต่ำลง ความเสี่ยงที่ต่ำลงนี้จะทำให้นักลงทุนคาดหวังผลตอบแทนจากการลงทุนน้อยลง หรือในทางกลับกัน นักลงทุนจะกล้าซื้อหลักทรัพย์ในราคาที่แพงมากขึ้น ดังนั้น นักลงทุนจะต้องประเมินว่าอัตราดอกเบี้ยเงินกู้ และผลตอบแทนคาดหวังของผู้ถือหุ้นจะเพิ่มขึ้นหรือลดลงอย่างไร ภายหลังการประเมินตามเกณฑ์ด้าน ESG แล้ว

อย่างไรก็ตาม การปรับค่าอัตราผลตอบแทนคาดหวังนี้จะต้องวิเคราะห์อย่างระมัดระวัง เพราะนักลงทุนที่ลงทุนในปัจจุบันอาจมีการประเมินเกณฑ์ ESG แล้ว และนำไปปรับอัตราดอกเบี้ย หรือผลตอบแทนที่คาดหวังจากกิจการไปแล้ว ซึ่งหากเป็นเช่นนั้นนักลงทุนไม่ควรมีการปรับอัตราผลตอบแทนคาดหวังอีก เพราะจะทำให้ได้ค่าที่ผิดเพี้ยนจากความเป็นจริงไปได้

สำหรับนักลงทุนหรือผู้ที่สนใจการลงทุนอย่างยั่งยืน และต้องการสร้างโอกาสการลงทุนในหุ้นยั่งยืน หรือ หุ้น ESG สามารถเรียนรู้เพิ่มเติมผ่าน e-Learning หลักสูตร “รอบรู้ลงทุนหุ้น ESG ฉบับมือใหม่” ได้ฟรี!!! >> คลิกที่นี่

หรือดูรายชื่อหุ้นยั่งยืน (Thailand Sustainability Investment: THSI) ปีล่าสุด >> คลิกที่นี่