ออกแบบเงินใช้ยามเกษียณได้ด้วยกองทุนสำรองเลี้ยงชีพ

มนุษย์เงินเดือนที่ออกจากกองทุนสำรองเลี้ยงชีพ (PVD) ไม่ว่าจะเพราะเปลี่ยนงาน ถูกให้ออก หรือเกษียณ ย่อมมีสิทธิที่จะได้รับเงินออมใน PVD ด้วยกันทั้งนั้น แต่หลายคนรับเงินออกไปแล้วนำไปใช้จ่ายจนหมด ไม่เหลือเงินไว้ใช้ตอนเกษียณตามที่ตั้งใจไว้

การรับเงินจาก PVD แบ่งออกเป็น 2 กรณี ได้แก่ กรณี “ออกก่อนเกษียณ” สำหรับคนที่ลาออกเพื่อเปลี่ยนงาน หรือถูกให้ออก และกรณี “เกษียณอายุ” สำหรับคนที่เกษียณตั้งแต่อายุ 55 ปีขึ้นไป และเป็นสมาชิกกองทุนเกิน 5 ปี ซึ่งทั้ง 2 กรณี จะมีทางเลือกในการบริหารจัดการเงิน PVD และสิทธิประโยชน์ทางภาษีที่แตกต่างกัน

สำหรับมนุษย์เงินเดือน ก่อนที่จะก้าวออกจากชีวิตการทำงานประจำและเริ่มใช้ชีวิตในช่วงหลังเกษียณ หรือเริ่มเดินทางใหม่ในเส้นทางของอาชีพอิสระหรือผู้ประกอบการก็ตาม คำถาม คือ มีการเตรียมตัว เตรียมใจ และเตรียมเงินให้พอเพียงหรือยัง

ปัจจุบันหลายๆ บริษัทมีแผนการลงทุนเพื่อการเกษียณผ่านกองทุนสำรองเลี้ยงชีพ (PVD) ให้กับพนักงาน ซึ่งจะช่วยให้มีเงินก้อนจำนวนไม่น้อยในวันที่ออกจากงาน เพราะนอกจากเงินที่สะสมเข้าไปในกองทุนแล้ว ยังได้รับเงินสมทบจากนายจ้างและผลตอบแทนจากการลงทุนตลอดระยะเวลาการทำงาน

แต่ปัญหาที่เกิดขึ้นหลังจากที่ได้รับเงินก้อนจากกองทุนสำรองเลี้ยงชีพ หลายครั้งเงินก้อนดังกล่าวถูกนำไปใช้จนหมดก่อนถึงเวลาอันควร ดังนั้น ก่อนที่จะนำเงินออกมาควรรับรู้ทางเลือกในการรับเงินจากกองทุนนี้ และเงื่อนไขเกี่ยวกับสิทธิประโยชน์ทางภาษี เพื่อให้สามารถจัดการเงินได้อย่างเหมาะสม และไม่ถูกนำไปใช้เกินกว่าความจำเป็น

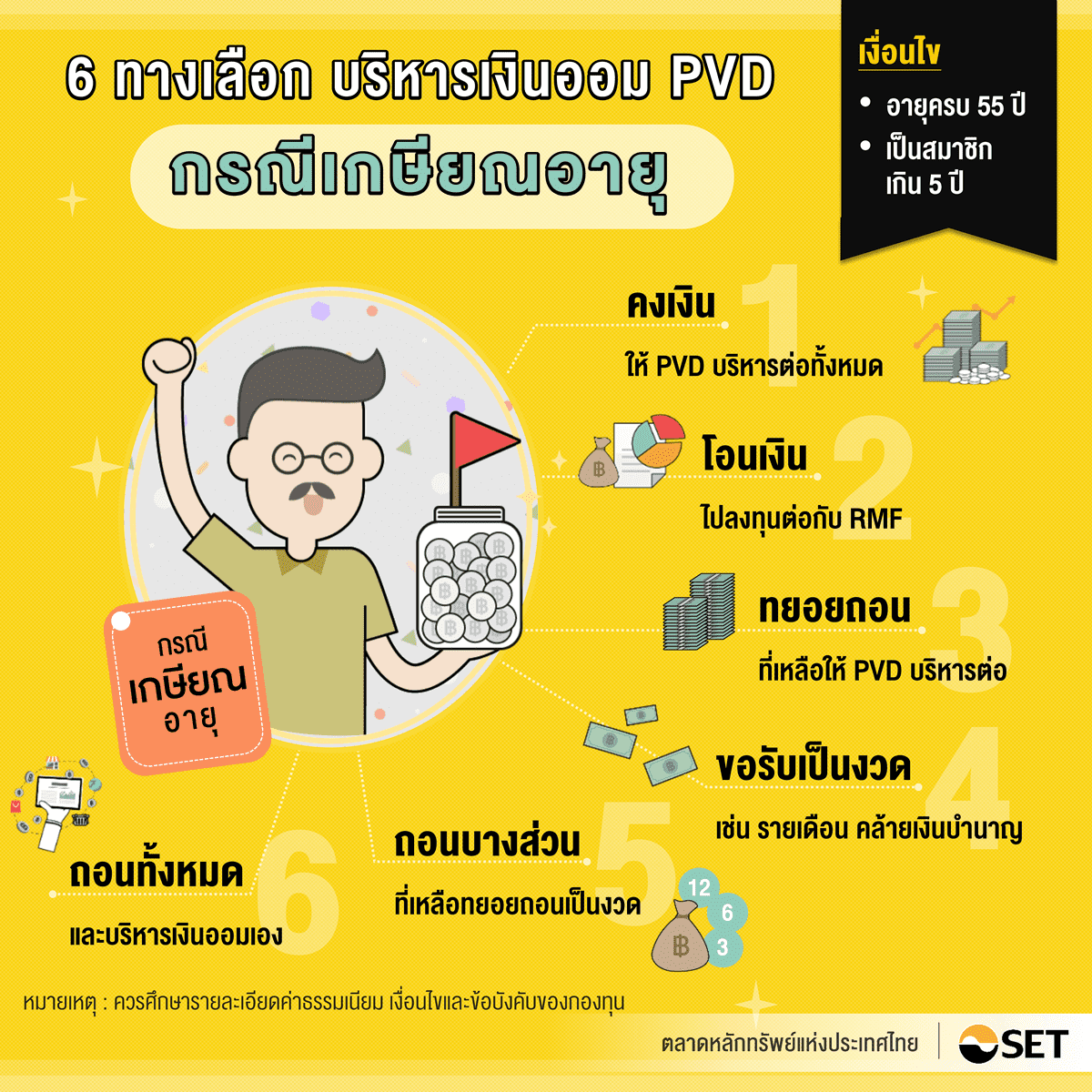

กรณี “เกษียณอายุ” ตามเงื่อนไขของกองทุน PVD

หากเราอยู่ในเงื่อนไข... อายุครบ 55 ปีบริบูรณ์ และเป็นสมาชิกกองทุนสำรองเลี้ยงชีพเกิน 5 ปี มั่นใจได้เลย!!! เราจะได้รับ “ยกเว้นภาษีทั้งจำนวน” แถมยังสามารถบริหารเงินออมให้งอกเงย เพื่อให้พอใช้หลังเกษียณผ่าน 6 ทางเลือก ดังนี้

- เลือกคงเงินทั้งหมดไว้ในกองทุนสำรองเลี้ยงชีพ

หากยังมีเงินออมหรือมีรายได้จากส่วนอื่น ซึ่งยังไม่จำเป็นต้องใช้เงินจากกองทุนนี้ สามารถขอให้บริษัทคงเงินและบริหารเงินให้ต่อเนื่อง และถอนออกมาเมื่อต้องการใช้เงิน

- โอนเงินไปยังกองทุนรวมเพื่อการเลี้ยงชีพ (RMF)

ด้วยนโยบายการลงทุนของกองทุนสำรองเลี้ยงชีพถูกกำหนดโดยคณะกรรมการกองทุน ซึ่งอาจไม่ตรงกับความต้องการและระดับความเสี่ยงที่รับได้ อาจพิจารณาโอนย้ายไปยังกองทุน RMF และกำหนดสัดส่วนการลงทุนที่เหมาะสมกับตัวเองได้

- ถอนออกบางส่วน หรือทยอยถอนออก

ในช่วงหลังเกษียณ เชื่อว่าคงอยากให้รางวัลชีวิตกับตัวเองหลังจากทำงานมาอย่างยาวนาน เช่น พักผ่อน ท่องเที่ยวก็สามารถถอนเงินบางส่วนจากกองทุนสำรองเลี้ยงชีพออกมาใช้จ่ายก่อนในช่วงแรก และปล่อยให้เงินที่เหลือยังคงทำงานได้รับผลตอบแทนต่อไป

- ทยอยรับเงินเป็นงวด

แม้ว่าจะเป็นพนักงานบริษัทเอกชน แต่สามารถขอให้กองทุนทยอยถอนเงินจากกองทุนสำรองเลี้ยงชีพออกมาเป็นงวดๆ ลักษณะคล้ายบำนาญที่ข้าราชการรับได้ โดยแจ้งกับนายทะเบียนและคณะกรรมการกองทุนเพื่อขอถอนเงินเป็นรายเดือน รายสามเดือน รายครึ่งปี รายปี เป็นต้น

ทั้งนี้ ควรพิจารณาถึงค่าใช้จ่ายในการถอนเงินด้วย เพราะแต่ละครั้งอาจเสียค่าใช้จ่ายประมาณ 100 บาท ซึ่งถ้ารับงวดละ 10,000 บาท ค่าใช้จ่ายนี้จะสูงถึง 1%

- ถอนออกบางส่วน ที่เหลือทยอยถอน

นอกจากจะสามารถถอนเงินออกเพื่อมาให้รางวัลกับชีวิตหลังออกจากงานเป็นก้อนแล้ว เงินที่เหลือยังสามารถขอให้ทยอยจ่ายเป็นงวดเพื่อเป็นค่าใช้จ่ายประจำได้เช่นกัน

- ถอนออกทั้งจำนวน

หากมีความจำเป็นต้องใช้เงินหรือมั่นใจว่าบริหารเงินของตนได้ดีกว่ากองทุนสำรองเลี้ยงชีพที่บริษัทเลือกให้ ก็สามารถเลือกรับเงินทั้งจำนวนได้ โดยจะได้รับเงินดังกล่าวภายใน 30 วันหลังจากสิ้นสมาชิกภาพ

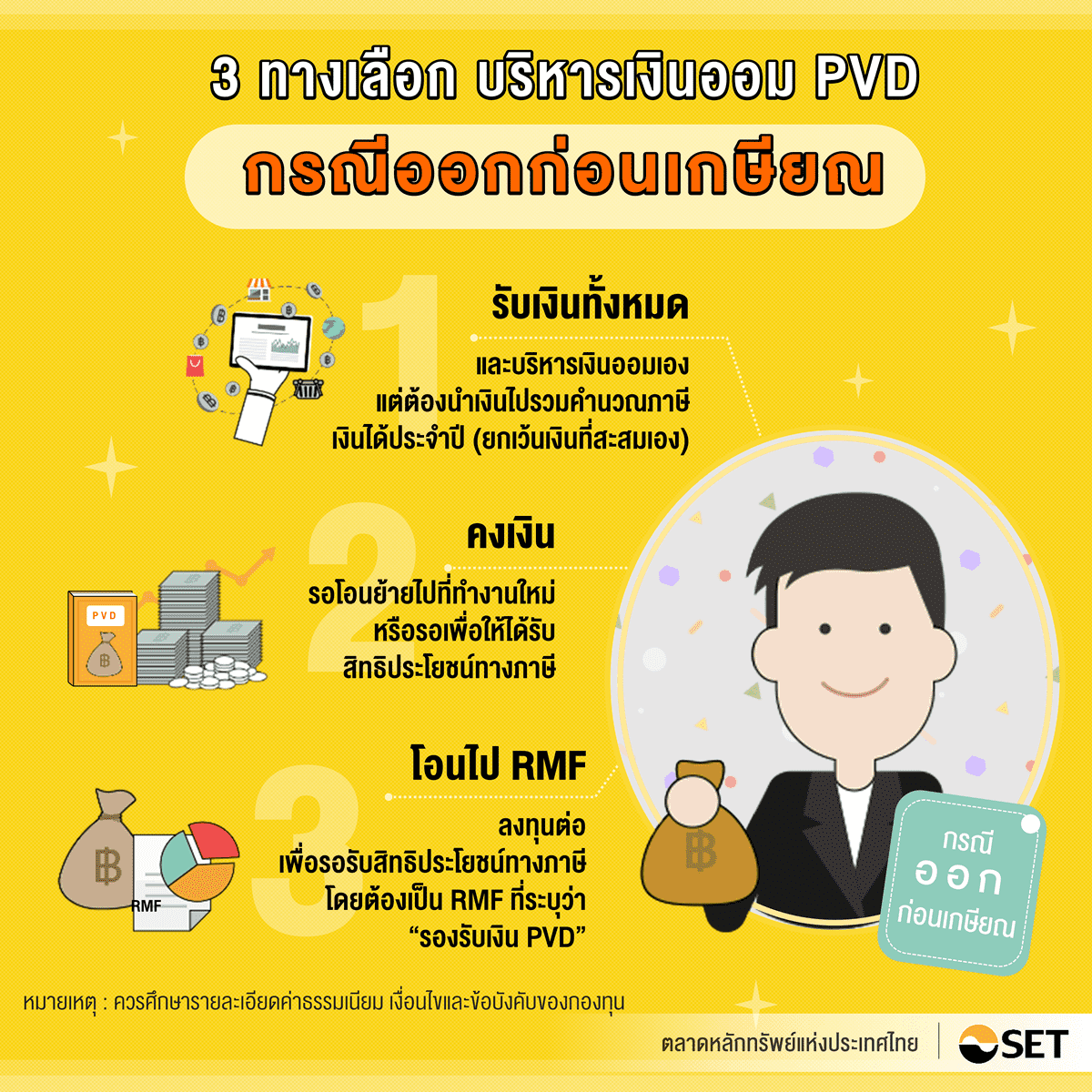

กรณีออกก่อนเกษียณ

หากออกจากงานโดยไม่เข้าเงื่อนไขข้างต้น อาจมีทางเลือกในการจัดการเงินกองทุนสำรองเลี้ยงชีพได้ไม่มากนัก ดังนี้

- รับเงินออกทั้งจำนวนและนำเงินไปบริหารด้วยตนเอง

สำหรับกรณีนี้จะแตกต่างจากกรณีก่อนหน้า เพราะหากถอนเงินออกแบบไม่ครบตามเงื่อนไข ต้องนำเอาเงินที่ได้รับจากกองทุนสำรองเลี้ยงชีพ (ยกเว้นเงินที่สะสมเอง) มารวมกับรายได้ในปีที่นำเงินออก เพื่อเสียภาษีเงินได้บุคคลธรรมดา แต่หากเป็นสมาชิกมาแล้ว 5 ปีขึ้นไป สามารถนำยอดเงินข้างต้นมายื่นภาษีในใบแนบได้ ซึ่งจะช่วยให้สามารถบริหารภาษีได้ดียิ่งขึ้น

- คงเงินไว้เพื่อรอการโอนย้ายหรือเพื่อให้ได้รับสิทธิทางภาษี

หากกลัวว่าจะต้องเสียภาษีในวันที่นำเงินออก สามารถขอให้บริษัทคงเงินไว้ในกองทุนรวมสำรองเลี้ยงชีพ จนกว่าอายุจะครบ 55 ปี เพื่อให้ได้รับสิทธิประโยชน์ทางภาษีในวันที่นำเงินออก โดยจะต้องเป็นสมาชิกกองทุนมาแล้วอย่างน้อย 5 ปีด้วย

- เลือกโอนไปยังกองทุนรวมเพื่อการเลี้ยงชีพ (RMF)

วิธีการนี้จะช่วยให้มีทางเลือกในการบริหารเงินออมมากขึ้น ผ่านกองทุน RMF ที่มีนโยบายการลงทุนหลากหลาย ขึ้นอยู่กับบริษัทหลักทรัพย์จัดการกองทุนที่เลือกโอนไป โดยเงื่อนไขทางภาษียังคงเสมือนกับการคงเงินไว้ในกองทุนสำรองเลี้ยงชีพ และไม่จำเป็นต้องลงทุนเพิ่มเติมต่อเนื่องเหมือนกันการซื้อ RMF กรณีทั่วไป

ทั้งนี้ ทางเลือกข้างต้น ไม่ว่ากรณีที่ครบเงื่อนไขอายุสมาชิกกองทุนสำรองเลี้ยงชีพและอายุของตัวเองหรือไม่ก็ตาม ต้องตรวจสอบข้อบังคับหรือเงื่อนไขกองทุนที่คณะกรรมการกองทุนสำรองเลี้ยงชีพกำหนดไว้กับบริษัทจัดการไว้ด้วย เช่น กองทุนสำรองเลี้ยงชีพบางบริษัท กำหนดให้คงเงินกองทุนได้ไม่เกิน 3 ปี บางบริษัทให้เลือกรับเงินแค่ปีละ 1 ครั้ง เป็นต้น

จะเห็นว่า... ปัจจุบันกองทุนสำรองเลี้ยงชีพเปิดทางเลือกให้สมาชิกรับเงินได้หลากหลายรูปแบบ ดังนั้น จึงควรวางแผนรายได้รายจ่ายในช่วงหลังออกจากงานล่วงหน้า เพื่อสามารถเลือกวิธีรับเงินได้ตรงกับไลฟ์สไตล์ และมีเงินเพียงพอใช้ไปตลอดชีวิต

สำหรับใครที่อยากรู้ว่า ณ วันเกษียณ เราจะได้รับเงิน PVD เท่าไหร่? และจะสามารถเพิ่มเงินออมใน PVD เพื่อสร้างสุขในวัยเกษียณได้มากน้อยแค่ไหน? ลองมาสำรวจเงินออมก้อนนี้กันดีกว่า >> คลิกที่นี่