เทคนิคการลงทุนแบบ DCA หรือ VA แบบไหนคือสไตล์เรา

การลงทุนแบบ DCA เป็นการลงทุน “สม่ำเสมอ” ด้วยเงินลงทุนจำนวนเท่า ๆ กันในแต่ละงวด ขณะที่การลงทุนแบบ VA เป็นการลงทุนสม่ำเสมอเช่นเดียวกัน แต่จะต่างกันที่เงินลงทุนในแต่ละงวดจะไม่เท่ากัน ขึ้นอยู่กับว่าได้ตั้งเป้าหมายให้มูลค่าของพอร์ตลงทุนเพิ่มขึ้นในแต่ละงวดเท่าใด การลงทุนแบบ VA จึงมีทั้งซื้อและขายเพื่อที่จะปรับพอร์ตลงทุนให้เป็นไปตามเป้าหมาย แต่การลงทุนแบบ DCA จะซื้อเพื่อถัวเฉลี่ยต้นทุนเพียงอย่างเดียว

สำหรับนักลงทุนแล้ว ใคร ๆ ก็อยากขายสินทรัพย์ลงทุน เช่น หุ้นหรือกองทุนรวมตอนที่ราคาสูง และอยากซื้อตอนที่ราคาต่ำ และด้วยความที่อยากได้ของถูกก็รอให้ราคาสินทรัพย์ลงทุนที่สนใจนั้นปรับลดลง แต่บางครั้งราคาก็ไม่ปรับลดลงสักที จนท้ายที่สุดแล้วก็ไม่ได้ซื้อ นั่นเป็นเพราะมัวแต่สนใจเรื่องการจับจังหวะตลาด (Market Timing)

การประเมินทิศทางของตลาดเพื่อหาจังหวะเข้าซื้อขายนั้น อาจจะไม่ได้เหมาะสำหรับนักลงทุนทุกคน เพราะต้องอาศัยประสบการณ์ ความรู้ด้านการวิเคราะห์การลงทุน ที่สำคัญไม่มีใครสามารถคาดการณ์สภาวะตลาดได้อย่างแม่นยำ กลยุทธ์การลงทุนแบบ Dollar Cost Average (DCA) และการลงทุนแบบ Value Averaging (VA) จึงน่าจะตอบโจทย์และเป็นที่นิยม เนื่องจากนักลงทุนสามารถใช้ลงทุนได้ทุกช่วงเวลา โดยเฉพาะการลงทุนในระยะยาว

การลงทุนแบบ Dollar Cost Average (DCA) หรือการลงทุนแบบถัวเฉลี่ยต้นทุน เป็นการซื้อสินทรัพย์และลงทุนเป็นงวด ๆ เช่น รายเดือน รายไตรมาส หรือรายปี ด้วยเงินจำนวนที่เท่า ๆ กัน ทุกงวด โดยไม่สนใจว่าราคาของสินทรัพย์ ณ ขณะนั้น เป็นอย่างไร เป็นการตัดอารมณ์ความรู้สึกออกไป เพราะไม่ว่าราคาสินทรัพย์ลงทุนจะขึ้นหรือลงก็จะยังลงทุนอย่างสม่ำเสมอตามความถี่ที่ตั้งใจไว้ วิธีนี้เป็นการทยอยลงทุนซึ่งถือเป็นวิธีที่ดีเหมาะกับนักลงทุนที่มีความทนทานในความเสี่ยงต่ำ (Risk Tolerance) ขณะเดียวกัน ต้องมีวินัยในการลงทุน เพราะเป็นการลงทุนต่อเนื่องไปเรื่อย ๆ ตามระยะเวลาที่นักลงทุนกำหนดเอง โดยไม่หวั่นไหวต่อการเปลี่ยนแปลงของสภาวะตลาด

ส่วนการลงทุนแบบ Value Averaging (VA) เป็นการลงทุนสม่ำเสมอเป็นงวด ๆ เช่นเดียวกับการลงทุนแบบ DCA เช่น ลงทุนรายเดือน รายไตรมาส หรือรายปี แต่จะต่างกันที่การลงทุนแบบ VA จะใส่เงินลงทุนในแต่ละงวดไม่เท่ากัน และจะให้ความสำคัญกับการควบคุมปริมาณการซื้อและขายสินทรัพย์เพื่อให้มูลค่าของพอร์ตลงทุนเพิ่มขึ้นเป็นมูลค่าที่เท่า ๆ กันตามเป้าหมายที่กำหนดไว้ในแต่ละงวด เช่น กำหนดเป้าหมายการลงทุนว่า มูลค่าพอร์ตลงทุนจะต้องเพิ่มขึ้น 1,000 บาททุกงวด

เดือนแรกจึงใส่เงินลงทุนไป 1,000 บาท ต่อมาในเดือนที่ 2 ไม่ว่าหุ้นจะขึ้นหรือลง จะต้องทำให้มูลค่าของพอร์ตลงทุนในเดือนที่ 2 เพิ่มขึ้นจาก 1,000 บาท เป็น 2,000 บาท ดังนั้น ถ้าราคาหุ้นในเดือนที่ 2 ปรับลดลง นักลงทุนก็จะต้องเพิ่มเงินลงทุนมากกว่า 1,000 บาท เพื่อให้มูลค่าของพอร์ตลงทุนเป็น 2,000 บาท ในทางกลับกัน ถ้าราคาหุ้นในเดือนที่ 2 ปรับขึ้น ทำให้มูลค่าของพอร์ตลงทุนเติบโตเกินกว่าเป้าหมายที่กำหนดไว้ นักลงทุนก็ต้องลดเงินลงทุนลงมาน้อยกว่า 1,000 บาท หรือจะขายสินทรัพย์ลงทุนเป็นเงินสดออกมาก็ได้ ซึ่งการลงทุนแบบ VA นี้ สามารถทำได้ทั้งซื้อและขายเพื่อที่จะปรับมูลค่าของพอร์ตลงทุนให้เป็นไปตามเป้าหมาย ในขณะที่การลงทุนแบบ DCA จะเป็นการซื้อเพื่อถัวเฉลี่ยเพียงอย่างเดียว

การลงทุนแบบ VA จึงเน้นผลลัพธ์ที่มูลค่าของพอร์ตลงทุนเป็นหลัก ซึ่งเป็นวิธีที่ต่อยอดมาจากการลงทุนแบบ DCA พูดง่าย ๆ ก็คือ DCA คือ “ต้นทาง” ส่วน VA คือ “ปลายทาง”

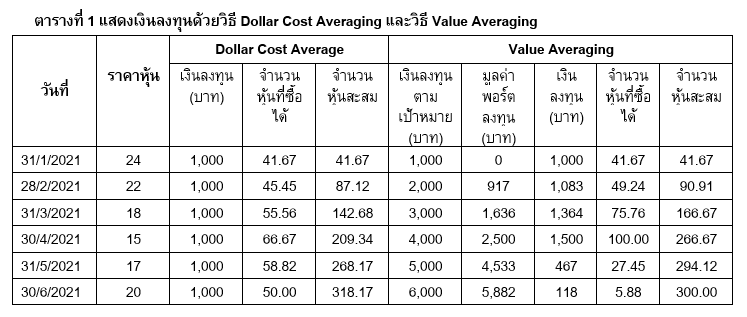

จากตารางที่ 1 จะเห็นได้ว่าการลงทุนด้วยวิธี DCA นั้น จะลงทุนด้วยเงินจำนวนเท่า ๆ กันทุกเดือน คือ 1,000 บาท เพื่อซื้อถัวเฉลี่ยต้นทุนไปเรื่อย ๆ ในขณะที่วิธีลงทุนแบบ VA จะลงทุนด้วยเงินจำนวนที่ไม่เท่ากันในแต่ละเดือน ซึ่งอาจมากกว่าหรือน้อยกว่า 1,000 บาทก็ได้ เพราะในแต่ละเดือนจะต้องดูมูลค่าของพอร์ตลงทุน ณ ขณะนั้นด้วยว่าเป็นอย่างไร เช่น ณ สิ้นเดือนกุมภาพันธ์ ราคาหุ้นได้ลดลงจากเดือนมกราคม ส่งผลให้มูลค่าของพอร์ตลงทุนลดลง คำนวณโดยนำจำนวนหุ้นสะสมที่ซื้อได้จากงวดก่อน (เดือนมกราคม) จำนวน 41.67 หุ้น คูณด้วยราคาหุ้น ณ สิ้นเดือนกุมภาพันธ์ คือ 22 บาท จะได้ 41.67 x 22 = 917 (ปัดเศษทศนิยม) เท่ากับว่ามูลค่าของพอร์ตลงทุนลดลงเหลือ 917 บาท ดังนั้น หากตั้งเป้าหมายว่า จะทำให้มูลค่าของพอร์ตลงทุนเพิ่มขึ้นเดือนละ 1,000 บาท เมื่อมูลค่าของพอร์ตลงทุนลดลง จึงต้องใส่เงินลงทุนเพิ่มขึ้นมากกว่า 1,000 บาท เพื่อให้มูลค่าของพอร์ตลงทุนในเดือนกุมภาพันธ์เป็น 2,000 บาท คำนวณโดยนำส่วนต่าง 2,000 – 917 = 1,083 หมายความว่าต้องใส่เงินลงทุน 1,083 บาทในเดือนกุมภาพันธ์ ขณะที่ถ้าเดือนไหนหรืองวดไหนที่ราคาหุ้นเพิ่มขึ้น จะทำให้มูลค่าของพอร์ตลงทุนเพิ่มขึ้น เช่น ณ สิ้นเดือนพฤษภาคม มูลค่าของพอร์ตลงทุนก่อนซื้อ คือ 266.67 x 17 = 4,533 (ปัดทศนิยม) เทียบกับเงินลงทุนตามเป้าหมาย คือ 5,000 บาท จึงต้องลงทุนเพิ่มอีก 5,000 – 4,533 = 467 บาทเท่านั้น

เมื่อราคาหุ้นลดลง ทั้งกลยุทธ์การลงทุนแบบ DCA และ VA จะทำให้ได้จำนวนหุ้นเพิ่มขึ้น แต่การลงทุนแบบ VA จะได้จำนวนหุ้นเพิ่มมากกว่า เพราะมีการเพิ่มเงินลงทุนด้วย ขณะที่เมื่อราคาหุ้นเพิ่มขึ้น การลงทุนแบบ VA จะลดจำนวนเงินลงทุนที่ซื้อลง หรือกล่าวได้ว่าเมื่อของแพงขึ้น ก็จะซื้อน้อยลงนั่นเอง

วิธีการลงทุนแบบ VA อาจมองว่าดีกว่าการลงทุนแบบ DCA เมื่อตลาดอยู่ในช่วงขาลง แต่การที่อาจจะต้องเติมเงินลงทุนเข้าไปหากยังไม่เป็นไปตามเป้าหมาย จึงควรมีการสำรองเงินสดไว้บางส่วนในกรณีที่ต้องซื้อเพิ่ม หรือขายเพื่อนำเงินสดออกมาในกรณีที่มูลค่าของพอร์ตลงทุนเกินกว่าเป้าหมายเพื่อไปเก็บในบัญชีเงินสำรอง เพื่อป้องกันกรณีเงินสดไม่พอ จึงอาจกล่าวได้ว่าวิธีลงทุนแบบ VA มีความยุ่งยากมากกว่า และต้องอาศัยวินัยในการลงทุนมากกว่าวิธีแบบ DCA เพราะต้องประเมินดูมูลค่าพอร์ตลงทุนอย่างสม่ำเสมอ ดังนั้น สำหรับนักลงทุนที่ไม่ค่อยมีเวลาในการติดตามข้อมูลข่าวสารอาจไม่เหมาะกับวิธีลงทุนแบบ VA

ทั้งนี้ วิธีการที่สามารถเริ่มต้นทำได้ง่ายและเริ่มได้ด้วยเงินจำนวนไม่มาก คือ กลยุทธ์การลงทุนแบบ DCA แต่หากนักลงทุนมีเวลาตรวจสอบพอร์ตลงทุน มีวินัยในตัวเอง มีเงินสดสำรองสำหรับซื้อหรือลงทุนเพิ่ม และต้องการเพิ่มโอกาสที่จะได้รับผลตอบแทนที่สูงกว่า อาจเลือกกลยุทธ์การลงทุนแบบ VA ได้ ถือว่ามีประโยชน์และเป็นกลยุทธ์การลงทุนที่ดีทั้ง 2 วิธี หรือจะสร้างพอร์ตลงทุนแยกเป็น 2 วิธีก็สามารถทำได้เช่นกัน

อย่างไรก็ตาม การลงทุนทั้งสองแบบนี้ไม่เหมาะกับการถือเพื่อเก็งกำไรในระยะสั้น และไม่ว่าจะเลือกวิธีใดก็ควรเลือกหุ้นที่มีพื้นฐานดีหรือกองทุนรวมที่มีการคัดกรองมาแล้วทั้งในแง่ผลตอบแทน ค่าธรรมเนียม ความเสี่ยง และนโยบายการลงทุน เพราะหากหุ้นหรือกองทุนรวมนั้นไม่ดี ซื้อแล้วมีแต่ราคาลงไปเรื่อย ๆ จะเลือกกลยุทธ์การลงทุนแบบใดก็ไม่ดีทั้งนั้น

สำหรับผู้ที่สนใจ เรียนรู้เทคนิคการลงทุนแบบ DCA ในหุ้นและกองทุนรวม ตลอดจนสามารถคัดเลือกหุ้นดีและกองทุนเด่น เพื่อเริ่มลงทุนได้ทันที สามารถเรียนรู้เพิ่มเติม ผ่าน e-Learning หลักสูตร “วางแผนลงทุนสม่ำเสมอด้วยหุ้นและกองทุน” ได้ฟรี!!! >> คลิกที่นี่

หมายเหตุ : บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด นักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน