สร้าง Passive Income ด้วย.. 'กลุ่มกองทุนอสังหาฯ' ทางเลือกที่ตอบโจทย์

การลงทุนในกลุ่มกองทุนอสังหาฯ ก็เหมือนเรามี ‘อสังหาริมทรัพย์’ มาปล่อยเช่าแล้วเก็บกินค่าเช่า เพียงแต่ทำผ่านสินทรัพย์ทางการเงินแทนการเข้าไปลงทุนในอสังหาริมทรัพย์โดยตรง ซึ่งใช้เงินลงทุนไม่มาก และเคลื่อนย้ายเงินทุนได้ง่ายกว่า

เชื่อว่า ‘อิสรภาพทางการเงิน’ คือความฝันของทุกๆคน ซึ่งคงจะดีไม่น้อย..ถ้าเราหยุดทำงานได้ โดยยังคงมี ‘รายได้’ จากสินทรัพย์ที่เราลงทุนไป กลับมาให้เราใช้ได้อย่างสม่ำเสมอ...จริงมั้ย? เราจะได้มีเวลาที่จะไปทำในสิ่งที่เราอยากจะทำโดยไม่ต้องห่วงหน้าพะวงหลังเรื่องรายได้อยู่

แนวคิดในการ ‘ใช้เงินทำงาน’ เพื่อสร้างรายได้ให้นี้เป็นลักษณะของรายได้ที่เรียกว่า “Passive Income” นั่นเอง

‘เงินฝาก’ ถือเป็นหนึ่งในทางเลือกที่คนไทยคุ้นเคยกันเป็นอย่างดี แต่ในยุคดอกเบี้ยต่ำเช่นนี้ (และคงไม่กลับไปเห็นดอกเบี้ยสูง เช่น ช่วงก่อนต้มยำกุ้งที่มีดอกเบี้ยระดับ 10 -15% อีกแล้ว) ผลตอบแทนที่ได้รับ 0.25 -0.5% ต่อปี

ก็คงไม่เพียงพออีกต่อไป

“การมองหาทางเลือกอื่นมาเสริมเพิ่มเติมจึงเป็นสิ่งที่จำเป็น อีกหนึ่งทางเลือกที่ตอบโจทย์ได้อย่างลงตัว นั่นคือกลุ่ม ‘กองทุนรวมอสังหาริมทรัพย์/ ทรัสต์เพื่อลงทุนอสังหาริมทรัพย์/ กองทุนรวมโครงสร้างพื้นฐาน’ นั่นเอง ซึ่งเป็นกลุ่มกองทุนที่จะแปลง ‘ค่าเช่า’ กลับมาในรูปของ ‘เงินปันผล’ ซึ่งเป็นที่ทราบกันโดยทั่วไปว่า การลงทุนในอสังหาริมทรัพย์เพื่อปล่อยกินค่าเช่านั้นให้ผลตอบแทนที่ดี และที่สำคัญยังสามารถปรับขึ้นค่าเช่าได้ตาม ‘อัตราเงินเฟ้อ’ ที่ปรับตัวสูงขึ้นได้อีกด้วย หากดู ‘อัตราเงินปันผล (Dividend Yield)’ ของดัชนีกลุ่มกองทุนอสังหาริมทรัพย์ (PF&REIT)

เฉลี่ยอยู่ที่ 4.47% (ที่มา: ตลาดหลักทรัพย์แห่งประเทศไทย, ข้อมูล ณ วันที่ 6 ส.ค. 64)”

ซึ่งหากถามว่า...ต่างกันขนาดไหน คุณลองนึกดูว่าหากต้องการมีรายได้ไว้ใช้เดือนละ 10,000 บาท กับเงินฝากออมทรัพย์ที่ดอกเบี้ย 0.25% คุณจะต้องมีเงินฝาก 48 ล้านบาท และถ้าดอกเบี้ยสูงขึ้นเป็น 1% คุณก็ต้องมีเงินฝาก

12 ล้านบาท แต่ถ้าคิดกันที่ผลตอบแทน 4.47% คุณจะใช้เงินลงทุนเหลือเพียง 2.7 ล้านบาทเท่านั้น!!!

การสร้าง ‘Passive Income’ ผ่าน ‘กองทุนรวมอสังหาริมทรัพย์/ ทรัสต์เพื่อลงทุนอสังหาริมทรัพย์/ กองทุนรวมโครงสร้างพื้นฐาน’ จึงเป็นทางเลือกที่ตอบโจทย์เป็นอย่างยิ่งเสมือนหนึ่งเรามี ‘อสังหาริมทรัพย์’ มาปล่อยเช่าแล้วเก็บกินค่าเช่าในลักษณะเดียวกันนั่นเอง เพียงแต่ทำผ่านสินทรัพย์ทางการเงิน (Financial Asset) แทนการเข้าไปลงทุนในอสังหาริมทรัพย์ซึ่งเป็นสินทรัพย์ที่จับต้องได้ (Real Asset) โดยตรง จึงเป็น ‘จุดเด่น’ ที่เปิดโอกาสให้กับนักลงทุนทั่วไปสามารถเข้าถึงการลงทุนในอสังหาริมทรัพย์เพื่อสร้างกระแสรายได้ที่สม่ำเสมอ และนำผลตอบแทนจากค่าเช่ากลับออกมาให้ในรูปของ ‘เงินปันผล’ ได้ แถมยังเคลื่อนย้ายเงินทุนได้ง่าย ต่างจากการลงทุนในอสังหาริมทรัพย์โดยตรง

ลองนึกดูหากคุณมีเหตุจำเป็นต้องใช้เงิน การจะขายอสังหาริมทรัพย์ออกไปเพื่อเปลี่ยนเป็นเงินสดไม่ใช่เรื่องง่าย

แต่การลงทุนผ่านรูปแบบของกลุ่มกองทุนอสังหาริมทรัพย์ยังมี ‘ตลาดรอง’ ไว้รองรับในกรณีที่มีเหตุจำเป็นที่คุณต้องการเปลี่ยนเงินลงทุนกลับมาเป็นเงินสดซึ่งจะทำได้ง่ายกว่า แต่สภาพคล่องนี้ก็ขึ้นกับสภาวะการซื้อขายของแต่ละกองทุนด้วยเช่นกัน อย่างไรก็ตามก็ยังถือว่าดีกว่าคุณจะไปขายอสังหาริมทรัพย์โดยตรงด้วยตัวเองอย่างแน่นอน

“ไม่ต่างอะไรไปกับการเข้าไปลงทุนเองโดยตรง ซึ่งถ้าเป็นการเข้าลงทุนในสินทรัพย์ตรง ก็อาจไม่ง่ายนักที่นักลงทุนทั่วไปจะเข้าถึงการลงทุนประเภทนี้ได้ หรือแม้แต่คุณจะเป็นนักลงทุนที่มีเงินก็ตาม ลองหลับตาจินตนาการตามดูเล่น ๆ ก็ได้ว่า...จะต้องใช้เงินมากมายขนาดไหน ถึงจะไปเป็นเจ้าของอสังหาริมทรัพย์หรือไปครอบครองสิทธิ์ในการใช้ประโยชน์โรงแรมระดับโลก ศูนย์การค้า คลังสินค้า โรงงานอุตสาหกรรม หรือโครงสร้างพื้นฐาน เช่น โรงไฟฟ้า

หรือรถไฟฟ้า เป็นต้น”

รู้จัก 3 ประเภท “กลุ่มกองทุนอสังหาริมทรัพย์”

เมื่อรู้แล้วว่า “กลุ่มกองทุนอสังหาริมทรัพย์” น่าสนใจในฐานะเป็นแหล่งในการสร้าง Passive Income ที่ดีให้กับนักลงทุนได้ คราวนี้..ก็มาดูว่า รูปแบบของกองทุนในกลุ่มนี้มีอะไรกันบ้าง? ปัจจุบันสามารถแบ่งได้เป็น 3 ประเภทหลัก ๆ ได้แก่

- ‘กองทุนรวมอสังหาริมทรัพย์ (Property Fund)’ เป็นรูปแบบดั้งเดิมของกองทุนที่มีการลงทุนในอสังหาริมทรัพย์ ที่ถือกำเนิดมาในอุตสาหกรรมกองทุนรวมของไทย มีการลงทุนซื้อหรือเช่าอสังหาริมทรัพย์ต่างๆ เช่น อาคาร สำนักงาน โรงแรม ห้างสรรพสินค้า สนามบิน เป็นต้น เน้นบริหารทรัพย์สินเพื่อให้ได้ผลตอบแทนที่สม่ำเสมอหรือที่เรียกกันว่า “ค่าเช่า” ซึ่งปัจจุบันไม่มีกองทุนรวมอสังหาริมทรัพย์ (Property Fund) กองใหม่เปิดเพิ่มแล้ว แต่กองทุนเดิมยังมีการซื้อ-ขายกันอยู่ในกระดานของตลาดหลักทรัพย์แห่งประเทศไทย

- ‘ทรัสต์เพื่อลงทุนอสังหาริมทรัพย์ (Real Estate Investment Trust)’ ซึ่งบางคนจะเรียกว่า ‘กองรีท’ (REITs) หรือ ‘กองทรัสต์’ (TRUST) นั่นเอง เป็นกองทุนที่มีการลงทุนในอสังหาริมทรัพย์ที่เป็นรูปแบบปัจจุบัน มีความคล้ายกับกองทุนรวมอสังหาริมทรัพย์ (Property Fund) แต่มีข้อดีที่ต่างออกไปคือ กองรีท (REITs) จะช่วยลดข้อจำกัดและกฎเกณฑ์การลงทุนต่าง ๆ มากขึ้น ทำให้ REITs สามารถเปิดกว้างและเพิ่มโอกาสการลงทุนที่มากกว่า เช่น สามารถลงทุนในทรัพย์สินที่อยู่ในต่างประเทศได้ ให้กู้ยืมเงินเพื่อนำมาลงทุนเพิ่มได้ หรือลงทุนในอสังหาริมทรัพย์ที่สร้างไม่เสร็จได้อีกด้วย เป็นต้น

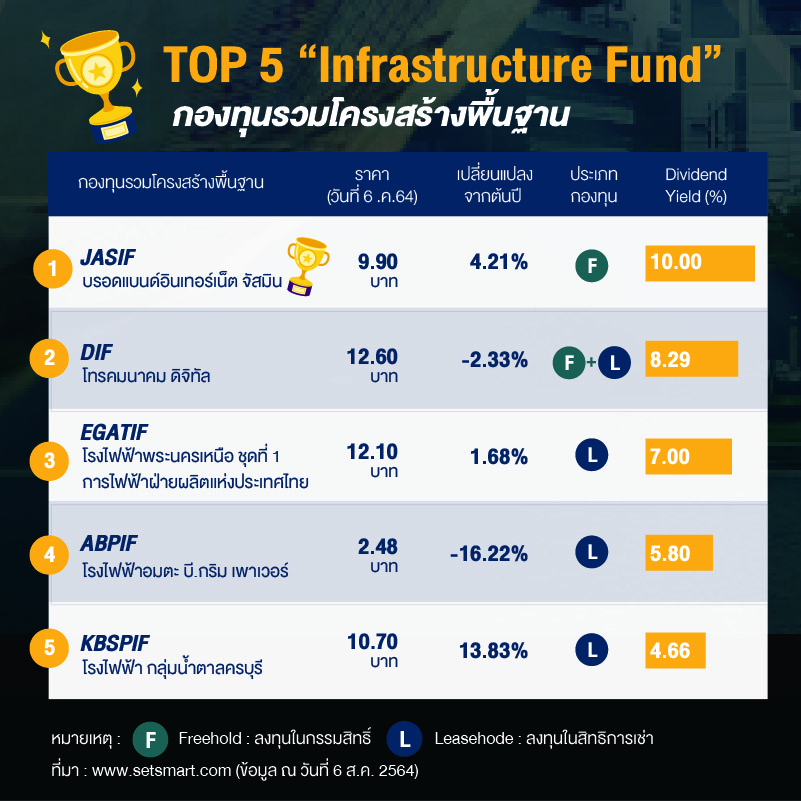

- ‘กองทุนรวมโครงสร้างพื้นฐาน (Infrastructure Fund: IFF)’ หรือที่เรียกกันว่า ‘กองทุนอินฟราฟันด์

(Infra Fund)’ เป็นรูปแบบกองทุนรวมที่โฟกัสการลงทุนไปที่สินทรัพย์โครงสร้างพื้นฐานทั้งของ ‘ภาครัฐ’ และ ‘เอกชน’ เป็นสำคัญ ซึ่งจะเป็นสินทรัพย์ที่ช่วยในการขับเคลื่อนการพัฒนาในด้านต่างๆ ที่เป็นประโยชน์สาธารณะในวงกว้างของประเทศไทย เพื่อให้เศรษฐกิจและการพัฒนาประเทศมีการเติบโตในระยะยาว

เช่น โรงไฟฟ้า ระบบโทรคมนาคมและการสื่อสาร ถนน ทางพิเศษ ทางสัมปทาน เป็นต้น

“Freehold” หรือ “Leasehold”…การลงทุนในอสังหาริมทรัพย์ ที่สร้างผลตอบแทนได้ไม่ต่างกัน

การเข้าไปลงทุนในอสังหาริมทรัพย์ของ “กลุ่มกองทุนอสังหาริมทรัพย์” นั้น โดยหลักแล้วจะแบ่งการเข้าลงทุนออกเป็น 3 รูปแบบ คือ

- ลงทุนในกรรมสิทธิ์ (Freehold) กองทุนจะได้กรรมสิทธิ์ ‘เป็นเจ้าของ’ อสังหาริมทรัพย์นั้นๆ ซึ่ง ‘ค่าเช่า’ จะกลายมาเป็นรายได้ของกองทุน และนำมาจ่ายให้ผู้ถือหน่วยลงทุนในรูปแบบ ‘เงินปันผล’ เช่น กองทุนปันผลเฉลี่ยปีละ 5% นักลงทุนก็จะรับปันผลมา 5% ไปเรื่อยๆ นอกจากนี้ ผู้ลงทุนจะมีโอกาสได้รับผลตอบแทนในรูปกำไรส่วนต่างของมูลค่าเงินลงทุน (Capital Gain) ตอนเลิกกองทุนอีกด้วยขึ้นกับมูลค่าอสังหาริมทรัพย์ที่ขายออกไปตอนเลิกกองนั้นเป็นสำคัญ

- ลงทุนในสิทธิการเช่า (Leasehold) กองทุนจะได้กรรมสิทธิ์ในการใช้ประโยชน์ หรือที่คุ้นหูในภาษาทั่วไปว่า ‘เซ้ง’ คือการขายสิทธิปล่อยเช่า แต่ไม่ได้เป็นเจ้าของ โดยปกติจะมีช่วงเวลาเช่านานสุด คือ 30 ปี เป็นต้น ซึ่งผลตอบแทนที่จ่ายคืนผู้ลงทุนจะแบ่งออกเป็น 2 ส่วน คือ 1) ‘ส่วนเงินลดทุน’ หรือ ‘ส่วนที่จะทยอยคืนเงินต้น’ ในรูปของเงินลดทุนให้แก่ผู้ถือหน่วยลงทุนระหว่างทางไปเรื่อยๆ จนกระทั่งครบอายุสิทธิการเช่า และกองทุนต้องคืนอสังหาริมทรัพย์ให้แก่เจ้าของโดยไม่สามารถขายอสังหาริมทรัพย์ได้ ณ วันครบอายุสัญญา (มูลค่าของสิทธิการเช่าหมดไปแล้วเป็นศูนย์) กับ 2) ‘ส่วนเงินปันผล’ ซึ่งก็ไม่ต่างอะไรกับของ Freehold

ตัวอย่าง:กองทุน Lease Hold อายุ 30 ปี มีเงินที่จ่ายคืนให้ผู้ลงทุน 8% ต่อปี สมมติให้มีการคืนเงินต้นแบบเส้นตรงก็จะเฉลี่ยเป็นส่วนของเงินลดทุน (เงินต้น) ปีละ 3.33% ต่อปี (ครบ 30 ปี ก็ครบส่วนของเงินต้น 100%) ที่เหลืออีก 4.67% ต่อปี ก็จะเป็นส่วนของเงินปันผลไป

“กองทุนประเภท Leasehold นักลงทุนจึงพึงเข้าใจถึงกลไกการจ่ายผลตอบแทนคืนให้กับนักลงทุนเพื่อจะได้ลงทุนด้วยความเข้าใจ ส่วนในรายละเอียดของแต่ละกองทุนอาจมีรูปแบบการจ่ายคืนเงินต้นที่แตกต่างกันออกไป แต่ถ้าคุณถือไปจนครบอายุแล้วก็สบายใจได้ว่าจะได้รับทั้งเงินต้นและผลตอบแทนเงินปันผลอย่างที่ควรจะเป็นอย่างแน่นอน ดังนั้นแนะนำให้ลงทุนไปจนครบอายุกองทุนเพื่อรับเงินปันผลอย่างสม่ำเสมอ จะทำให้การลงทุนของคุณได้รับผลตอบแทนอย่างเต็มเม็ดเต็มหน่วยนั่นเอง”

- ลงทุนแบบผสม (Mixed Freehold and Leasehold) กองทุนจะมีการลงทุนในอสังหาริมทรัพย์ทั้งในส่วนที่ถือกรรมสิทธิ์เป็นเจ้าของ และส่วนที่ถือกรรมสิทธิ์ปล่อยเช่า ผสมกันไปในกองทุนเดียว

“ดังนั้น ผู้ลงทุนที่เข้าลงทุน จะต้องรู้ข้อมูลของทรัพย์สิน ไม่ว่าจะเป็นทำเลที่ตั้ง อัตราการเช่า รายได้จากค่าเช่า และแนวโน้มการเติบโตของผลตอบแทนตลอดอายุการลงทุน เป็นต้น เพราะ “ผลตอบแทน” และ “ความเสี่ยง” ของ “กลุ่มกองทุนอสังหาริมทรัพย์” จะมากน้อยนั้น ขึ้นกับรูปแบบของอสังหาริมทรัพย์ที่เข้าไปลงทุนอีกอีกด้วย อย่างเช่น ในกรณีของ Leasehold ถ้าคุณลงทุนแล้วถือไปจนครบอายุโครงการ นั่นคือ ผลตอบแทนที่คุณจะได้รับ ส่วนกรณี Freehold ก็จะตรงตัวเพราะเงินปันผลจะจ่ายเป็นเงินปันผลอย่างเดียวเลย ดังนั้น ไม่ต้องแปลกใจว่าทำไมผลตอบแทนที่จ่ายคืนให้นักลงทุนของ Leasehold มักจะสูงกว่า Freehold เพราะมีการรวมส่วนของ ‘เงินต้น’ เอาไว้ด้วยนั่นเอง”

ต้องพิจารณาอะไรบ้างก่อนตัดสินใจลงทุน? และจะลงทุนได้ที่ไหน?

เมื่อมองหา “กลุ่มกองทุนอสังหาริมทรัพย์” เพื่อลงทุนสร้าง Passive Income แล้ว การเลือกกองทุนเพื่อลงทุนไม่ได้ต่างอะไรกับการเลือกอสังหาริมทรัพย์เพื่อลงทุนแต่ประการใด นั่นคือ

- ประเภทของอสังหาริมทรัพย์ที่เข้าไปลงทุน เป็นทรัพย์สินประเภทไหน ทำเลที่ตั้ง รวมถึงอัตราการเช่าพื้นที่ เป็นต้น

- ผู้จัดการกองทุน/ผู้จัดการกองทรัสต์ มีฝีไม้ลายมือ มีประสบการณ์ในการบริหารมากน้อยแค่ไหน ซึ่งสามารถดูได้จากอัตราการเช่าพื้นที่ (Occupancy Rate) การบริหารผู้เช่าให้มีการกระจายตัวที่ดี มีการบริหารค่าเช่าได้ดี เช่น การกระจายตัวของอายุสัญญาเช่า การปรับขึ้นค่าเช่า เป็นต้น

- โครงสร้างเงินทุนของกอง ส่วนใหญ่จะเป็นกลุ่มกองทรัสต์หรือกองรีทเป็นหลัก ว่ามีสัดส่วนเงินกู้เท่าไร เงินทุนเท่าไร ซึ่งจะส่งผลมาถึงตัว ‘ผลตอบแทน’ ของกองทุนด้วยเช่นกัน

ตัวอย่าง: ในการระดมทุนหากมีการกู้เงินมา Leverage บางส่วน จะช่วยให้ผลตอบแทนของกองทุนดีขึ้นได้ ถ้าคุณลงทุน 100 ล้านบาท ได้กำไร 10 ล้านบาท ก็กำไร 10% แต่ถ้าคุณใช้เงินทุนแค่ 80 ล้านบาท ใช้เงินกู้อีก 20 ล้านบาท กำไร 10 ล้านบาท จะเพิ่มเป็น 12.5% (ยังไม่หักต้นทุนทางการเงิน)

- สภาพคล่องในการซื้อขาย เผื่อยามฉุกเฉินกรณีต้องการใช้เงินนอกจากขายในตลาดรองแล้ว (คุณสามารถติดต่อกับทางผู้จัดการกองทุน/ผู้จัดการกองทรัสต์เพื่อสอบถามและขอคำแนะนำในกรณีที่ต้องขายจำนวนมากจริงๆ)

- ขนาดของกองทุนจะเกี่ยวข้องกับเรื่องสภาพคล่องในการซื้อขายในตลาดรอง แต่ถ้าคุณตั้งใจซื้อเพื่อถือยาวกินปันผล ประเด็นนี้อาจไม่สำคัญเท่าไรนัก เป็นต้น

แล้วเราจะไปลงทุนในกลุ่ม “กองทุนอสังหาริมทรัพย์” ได้จากที่ไหน?

- ช่วงขายครั้งแรก (IPO) หรือช่วงระยะเวลาเปิดเสนอขายต่อนักลงทุนทั่วไป: เป็นทางเลือกแรกสำหรับนักลงทุนทั่วไปทุกคน และเหมาะสำหรับนักลงทุนที่ต้องการลงทุนเป็นจำนวนเงินค่อนข้างมาก ซึ่งส่วนใหญ่จะขายผ่าน บริษัทจัดการและตัวแทนการจัดจำหน่ายหน่วยลงทุนที่บริษัทจัดการนั้นๆ แต่งตั้งขึ้น

- ตลาดรอง: หากพ้นช่วง IPO ไปแล้ว “กลุ่มกองทุนอสังหาริมทรัพย์” ทั้ง 3 ประเภท จะเข้า ‘จดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย’ เพื่อเพิ่มสภาพคล่องให้กับผู้ลงทุน ซึ่งจะสามารถซื้อขายได้เหมือนกับหุ้นตัวหนึ่งเลยทีเดียว แต่อย่าลืมว่า..สภาพคล่องในการซื้อขายของบางกองทุนอาจมีไม่มาก เพราะคนที่ลงทุนกองทุนประเภทนี้ ส่วนใหญ่จะลงทุนแล้วเก็บกินปันผลกับแบบระยะยาว ซึ่งหากคุณอยากลงทุนด้วยจำนวนเงินมากจริงๆ คุณอาจขอคำแนะนำจากบริษัทจัดการได้เช่นกัน

การสร้าง “พอร์ต Passive Income” ที่ลงทุนผ่าน ‘กลุ่มกองทุนอสังหาริมทรัพย์’ นั้น นักลงทุนต้องค่อยๆ สร้างขึ้นมา และให้พอร์ตโตขึ้นตามลำดับ เมื่อถึงวันหนึ่งที่พอร์ตมีขนาดใหญ่เพียงพอ ก็จะเป็นหนึ่งในแหล่งเงินที่สามารถสร้างกระแสเงินสดให้กลับมาเป็นรายได้ที่ค่อนข้างมั่นคงให้กับผู้ลงทุนได้เป็นอย่างดีเลยทีเดียว

>> สนใจเปิดบัญชีลงทุน: คลิกเลย !!

คำเตือน: ผลตอบแทนในอดีต มิได้รับประกันถึงผลตอบแทนในอนาคต ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน ความเสี่ยง ก่อนตัดสินใจลงทุน