หุ้น P/E สูงที่ว่าแพง ทำไมถึงยังมีคนสนใจ ไปหาคำตอบกัน

ไม่ว่าจะเป็นนักลงทุนหน้าใหม่หรือมีประสบการณ์อย่างโชกโชน การลงทุนในหุ้นที่มีอัตราส่วน P/E ต่ำ เป็นคำแนะนำที่พบเจอได้ทั้งจากตำราและคำแนะนำจากผู้เชี่ยวชาญ แต่ในระยะหลังการค้นหาหุ้นที่อัตราส่วน P/E ต่ำ ที่มาพร้อมการเติบโตของกำไรสูงเป็นสิ่งที่หากันไม่ได้ง่ายๆ คำถามที่ต้องเกิดขึ้น ก็คือหุ้นที่มีอัตราส่วน P/E สูง หรืออย่างน้อยก็สูงขึ้นเมื่อเทียบกับในอดีตเป็นหุ้นที่มีราคาแพงหรือไม่ ควรพิจารณาลงทุนหรือรอไปก่อนจนกว่าอัตราส่วน P/E จะกลับลงมาต่ำกว่านี้

บทความนี้จะชวนไปดูว่าหุ้นที่มีอัตราส่วน P/E สูง อาจไม่ใช่หุ้นแพงเสมอไป ภายใต้อัตราส่วน P/E ที่สูงได้ซ่อนโอกาสที่น่าสนใจ ซึ่งอาจมีนักลงทุนศึกษาข้อมูลของบริษัทจนพบโอกาสและลงทุนในหุ้นที่มี P/E สูง และไปดูกันต่อว่ามีเครื่องมืออะไรที่นักลงทุนจะนำมาใช้ประกอบการตัดสินใจลงทุนหุ้นที่มี P/E สูง

- P/E อัตราส่วนทางการเงิน ที่บอกว่าถ้าเราซื้อราคาเท่านี้ในปัจจุบัน จะคืนทุนในอีกกี่ปี หากกำไรของบริษัทยังเท่าเดิม

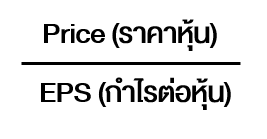

อัตราส่วน P/E เป็นอัตราส่วนทางการเงินยอดนิยมของนักลงทุนสายคุณค่า (VI) โดยนำข้อมูลทางการเงินมาใช้วิเคราะห์พื้นฐานของบริษัท โดยคำนวณมาจากราคาตลาดของหุ้นหารด้วยกำไรต่อหุ้น (Price/Earnings Per Share) หรือก็คือ การนำราคาหุ้นมาเทียบกับความสามารถในการสร้างกำไรของบริษัท

ในอีกมุมหนึ่งก็มองได้ว่านักลงทุนยินยอมจ่ายเงินลงทุนเท่าไรเพื่อแลกกับกำไรของบริษัท 1 บาท และรอเพื่อให้คืนทุนได้กี่ปี ด้วยการสมมติว่ากำไรไม่มีการเปลี่ยนแปลงและถูกนำมาปันผลคืนนักลงทุนทั้งหมด

ยกตัวอย่างเช่น หุ้นบริษัท A มีราคา 50 บาท กำไรต่อหุ้น 10 บาท อัตราส่วน P/E เท่ากับ 5 เท่า หากบริษัทนำกำไรมาปันผลทั้งหมดมาปันผลปีละ 10 บาท จะใช้เวลาคืนทุน 5 ปี

อัตราส่วน P/E สามารถนำมาพิจารณาความเหมาะสมของราคาหุ้นได้หลายรูปแบบ ไม่ว่าจะเป็นการเปรียบเทียบกับค่าเฉลี่ยในอดีตของหุ้น หรือเทียบกับค่าเฉลี่ยอัตราส่วน P/E ของกลุ่มอุตสาหกรรมของบริษัท นอกจากนี้อัตราส่วน P/E อาจถูกนำไปประยุกต์โดยกลับเศษส่วนได้ออกมาเป็น Earnings Yield หรืออัตราผลตอบแทนจากการลงทุนหุ้น จากนั้นนำไปหาส่วนต่างกับอัตราผลตอบแทนของพันธบัตรซึ่งเป็นสินทรัพย์ที่มีความเสี่ยงต่ำมาก ได้ออกมาเป็น Earnings Yield Gap

- ตัวเลข P/E ยิ่งต่ำ หุ้นก็จะโดนมองว่าถูกแต่ใช่ว่าหุ้นที่มี P/E สูงๆจะไม่ดีเสมอไป

เป็นเรื่องปกติในตลาดหุ้นที่นักลงทุนจะมองว่าอัตราส่วน P/E ที่ต่ำ บ่งบอกว่าหุ้นมีราคาถูกแต่อาจไม่เป็นเช่นนั้นเสมอไป เพราะอัตราส่วน P/E ที่ต่ำอาจเกิดขึ้นได้จากราคา (Price) ลดลง หรือกำไรต่อหุ้น(Earnings Per Share) มีแนวโน้มเพิ่มขึ้น ซึ่งหากลงทุนหุ้นที่อยู่ในช่วงราคาลดลงและกำไรหดตัว แม้ P/E จะต่ำก็ไม่ใช่หุ้นที่มีราคาถูก ขณะเดียวกันหุ้นที่มึอัตราส่วน P/E สูง ก็ไม่ได้หมายความว่าจะเป็นหุ้นที่มีราคาแพงเสมอไป เพราะกำไรอาจอยู่ในช่วงที่กำลังเติบโต

ด้วยภาวะอัตราดอกเบี้ยต่ำมากและมีการฉีดสภาพคล่องจำนวนมหาศาลเข้าระบบการเงิน ทำให้นักลงทุนย่อมมีความ “คาดหวัง” ต่อสินทรัพย์ประเภทหุ้น และมองหาบริษัทที่มีการเติบโตในอนาคต หากบริษัทใดที่นักลงทุนมองเห็นว่ากำไรมีโอกาสเติบโตประกอบกับในปัจจุบันข้อมูลข่าวสารค้นหาได้ง่ายมาก ส่งให้แรงซื้อหุ้นจนอัตราส่วน P/E สูงขึ้นมาก

ตลอด 10 ปีที่ผ่านมา ตลาดหลักทรัพย์แห่งประเทศไทย (SET) มีอัตราส่วน P/E อยู่ที่ระดับประมาณ 13-30 เท่า แต่กลับมีหลายช่วงเวลาที่ราคาหุ้นของบางบริษัทซื้อขายกันด้วยอัตราส่วน P/E ถึง 50-70 เท่า อัตราส่วน P/E ที่สูงทำให้หลายคนอาจมองว่าหุ้นมีมูลค่าที่แพงมาก แต่ใช่ว่าจะเป็นเช่นนั้นเสมอไป เพราะถ้าบริษัทสามารถทำผลกำไรเติบโตได้อย่างที่ “คาดหวัง” หุ้นของบริษัทนั้นก็อาจไม่แพงอีกต่อไป

- มาดูกันทำไมหุ้น P/E สูงถึงมักได้รับความสนใจ และเราจะใช้ P/E วิเคราะห์หุ้นได้อย่างไร

เมื่อหุ้นในตลาดมีอัตราส่วน P/E ที่สูง อาจทำให้วิธีการวิเคราะห์โดยใช้อัตราส่วน P/E เพียงอย่างเดียวอาจไม่เหมาะอีกต่อไปแล้ว นำไปสู่วิธีการนำอัตราส่วน P/E เทียบกับอัตราการเติบโตของกำไร ได้ออกมาเป็นอัตราส่วน PEG (Price Earning to Growth)

อัตราส่วน PEG คำนวณจากการนำอัตราส่วน P/E มาหารด้วยอัตราการเติบโตของกำไรต่อหุ้น ยกตัวอย่างเช่น หุ้นบริษัท A มีอัตราส่วน P/E อยู่ที่ 50 เท่า ถ้ากำไรต่อหุ้น (EPS) ของปีหน้าสามารถเติบโตได้ถึง 50% อัตราส่วน PEG จะอยู่ที่ 1 เท่า

โดยอัตราส่วน PEG ที่เหมาะสมไม่ควรเกิน 1 เท่า เพราะถ้า PEG เกินกว่า 1 เท่า ก็แสดงว่าอัตราส่วน P/E สูงกว่าอัตราการเติบโตของกำไรต่อหุ้น หรือสรุปได้ว่ากำไรไม่สามารถเติบโตได้ตามที่นักลงทุนในตลาดคาดหวังไว้

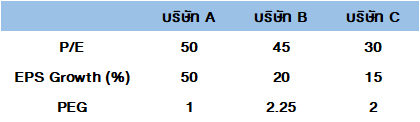

เพื่อแสดงให้เห็นว่าหุ้นที่มีอัตราส่วน P/E ต่ำอาจไม่ใช่หุ้นที่มีราคาถูกเสมอไป การเปรียบเทียบ 3 บริษัทในรูปด้านล่างนี้เป็นตัวอย่างที่ดี

สมมติให้บริษัท A B และ C เป็นบริษัทที่อยู่ในอุตสาหกรรมเดียวกัน ทำธุรกิจที่มีลักษณะใกล้เคียงกัน โดยบริษัท A เป็นบริษัทน้องใหม่ไฟแรงเพิ่งเข้าจดทะเบียนในตลาดหุ้น (IPO) มีขนาดเล็กและกำลังเร่งลงทุนขยายธุรกิจ บริษัท B เป็นบริษัทน้องใหม่และกำลังลงทุนขยายธุรกิจเช่นกัน ส่วนบริษัท C เป็นบริษัทขนาดใหญ่ในอุตสาหกรรม

เป็นเรื่องปกติที่เมื่อบริษัทเร่งขยายธุรกิจ นักลงทุนจึง “คาดหวัง” ต่อการเติบโตของกำไรในอนาคต แน่นอนว่าต้องมีแรงซื้อเข้าไปดันราคาขึ้นจนอัตราส่วน P/E ของบริษัท A และ B สูงกว่าบริษัท C ซึ่งเป็นบริษัทขนาดใหญ่และมีอัตราการเติบโตที่น้อยกว่า

อย่างไรก็ตามบริษัท A สร้างผลกำไรเติบโตได้อย่างที่คาดหวังถึง 50% อัตราส่วน PEG จึงอยู่ที่ 1 เท่า ขณะที่บริษัท B แม้ผลกำไรจะเติบโตแต่ไม่ได้เป็นไปตามที่คาดหวัง เพราะอัตราส่วน PEG อยู่ที่ 2 เท่า ซึ่งเรียกว่าได้หุ้นมีราคาที่แพงเกินไป

แม้บริษัท A จะมีอัตราส่วน P/E ที่สูงกว่าบริษัท C แต่เมื่อพิจารณาด้วยอัตราส่วน PEG แล้วระดับราคากลับมีมูลค่าที่น่าสนใจกว่า เพราะอัตราส่วน PEG ต่ำกว่าและไม่เกิน 1 เท่า เรียกได้ว่ากำไรสามารถเติบโตได้ตามที่นักลงทุนคาดหวังไว้

เมื่อ 6-7 ปีที่ผ่านมา เป็นยุคที่หุ้นซึ่งมีรายได้จากการค้าขายกับนักท่องเที่ยวจีนได้รับความนิยมอย่างมากในตลาดหุ้น การเติบโตของ EPS สูงถึง 49% ราคาจึงปรับขึ้นกว่าเท่าตัวส่งให้อัตราส่วน P/E อยู่ที่ 55 เท่า ค่า PEG อยู่ที่ 1.12 เท่า ซึ่งอาจสูงกว่าระดับที่เหมาะสมเล็กน้อยแต่ด้วยกระแสการเติบโตที่มาแรง ความคาดหวังจึงหนุนให้ราคาหุ้นยืนในระดับดังกล่าวได้ แต่ในอีกไม่กี่ปีต่อมา กำไรไม่สามารถเติบโตในอัตราเดิมได้ ราคาหุ้นจึงลดลงมาอย่างรวดเร็ว

ดังนั้นบริษัทที่ P/E สูงก็อาจไม่ใช่บริษัทที่หุ้นมีราคาแพงเสมอไป เพราะบางครั้งนักลงทุนอาจมองเห็นศักยภาพการเติบโตของบริษัท แต่ก็มีหุ้นของบางบริษัทที่มีอัตราส่วน P/E สูง และต่อมาราคาก็ลดลงเช่นกัน ซึ่งไม่ว่าจะลงทุนในหุ้นที่มีอัตราส่วน P/E เท่าใดก็ตาม สิ่งสำคัญนั่นก็คือนักลงทุนต้องหมั่นศึกษาข้อมูลของบริษัทอยู่ตลอดนั่นเอง