จัดพอร์ตกองทุนสำรองเลี้ยงชีพ ด้วย Employee’s Choice

ปัจจุบันการปรับพอร์ตลงทุนในกองทุนสำรองเลี้ยงชีพสามารถทำได้ง่าย เพราะสมาชิกกองทุนแต่ละคนสามารถเลือกนโยบายการลงทุนที่เหมาะสมกับตัวเอง (Employee’s Choice) ตามระดับความเสี่ยงที่ยอมรับได้

การเลือกแผน Employee’s Choice ด้วยตัวเอง สามารถทำได้ง่าย โดยการเลือกลงทุนตามช่วงอายุ

การปรับเปลี่ยนนโยบายการลงทุนตามระดับความเสี่ยงที่เปลี่ยนไปในแต่ละช่วงอายุ รวมทั้งปรับกลยุทธ์การลงทุนให้ทันต่อสถานการณ์ ย่อมช่วยลดความเสี่ยงและสร้างความมั่งคั่งยามเกษียณให้กับตัวเองได้

ในอดีต เงื่อนไขนโยบายการลงทุนของกองทุนสำรองเลี้ยงชีพ จะกำหนดสัดส่วนเงินลงทุนส่วนใหญ่ไปลงทุนในตราสารทางการเงินที่มีความมั่นคงสูง ซึ่งเป็นข้อจำกัดและไม่ยืดหยุ่นตามลักษณะและความต้องการที่แท้จริงของสมาชิกกองทุน โดยลักษณะที่ว่านี้ ได้แก่ อายุ ความสามารถในการยอมรับความเสี่ยงจากการลงทุน และผลตอบแทนที่สมาชิกกองทุนแต่ละคนต้องการ

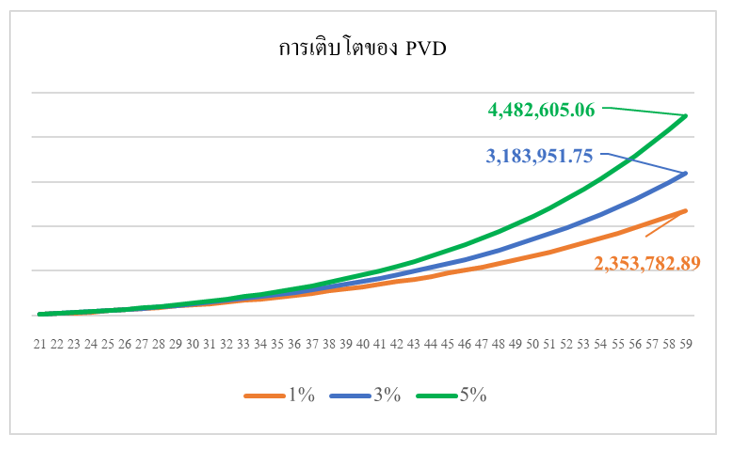

ตัวอย่าง การเปรียบเทียบการเติบโตของเงินลงทุนในกองทุนสำรองเลี้ยงชีพที่มีแผนการลงทุนแผนเดียว ซึ่งหากเป็นแผนการลงทุนที่มีความเสี่ยงต่ำ ก็ทำให้ผลตอบแทนการจากการลงทุนต่ำไปด้วย

หมายเหตุ : กราฟแนวนอน คือ อายุ ส่วนแนวตั้ง คือ มูลค่าทรัพย์สินสุทธิ และใช้วิธีการคำนวณแบบทบต้นต่อปี

จากรูป เป็นการเปรียบเทียบการเติบโตของเงินลงทุนในกองทุนสำรองเลี้ยงชีพ ณ สิ้นปีที่อายุ 22 - 59 ปี (เกษียณเมื่ออายุ 60 ปี) สมมติว่า เริ่มทำงานโดยได้รับเงินเดือน 25,000 บาท อัตราเงินเดือนขึ้นเฉลี่ย 5% ต่อปี และหักเงินสะสมเข้ากองทุนสำรองเลี้ยงชีพที่อัตรา 3% ต่อปี รวมถึงนายจ้างจ่ายเงินสมทบให้ที่อัตรา 3% ต่อปี

ถึงแม้ว่า ในแต่ละงวดจะมีเงินสะสมและเงินสมทบเข้ากองทุนสำรองเลี้ยงชีพเท่ากัน รวมทั้งลงทุนในระยะเวลาเท่ากัน แต่จะได้รับผลตอบแทนจากการลงทุนไม่เท่ากัน เนื่องจากแผนการลงทุนแต่ละแผนจะสร้างผลตอบแทนแตกต่างกัน

จากตัวอย่างจะพบว่า หากเลือกแผนลงทุนที่ได้รับผลตอบแทนเฉลี่ย 1% ต่อปี เมื่อเกษียณจะมีเงินทั้งสิ้น 2,353,782.89 บาท ในขณะที่แผนการลงทุนที่ได้รับผลตอบแทนเฉลี่ย 3% และ 5% ต่อปี เมื่อเกษียณจะมีเงินทั้งสิ้น 3,183,951.75 บาท และ 4,482,605.06 บาท ตามลำดับ ดังนั้น แผนการลงทุนที่ได้รับผลตอบแทนเฉลี่ยที่ 1% และ 5% จะมีการเติบโตของเงินลงทุนต่างกันเกือบ 2 ล้านบาทเลยทีเดียว

อีกข้อสังเกตหนึ่ง คือ การลงทุนในกองทุนสำรองเลี้ยงชีพถือเป็นการลงทุนระยะยาวเพื่อเป้าหมายเกษียณเป็นหลัก โดยมูลค่าเงินลงทุนจะเริ่มเห็นการเติบโตอย่างชัดเจนเมื่ออายุประมาณ 40 ปี

ดังนั้น การมีกองทุนสำรองเลี้ยงชีพเพียงแผนเดียวอาจไม่เหมาะกับสมาชิกแต่ละคน เนื่องจากอยู่ในช่วงวัยที่แตกต่างกัน และในระยะยาวมีโอกาสที่เงินออมเพื่อการเกษียณอายุจะไม่ถึงเป้าหมายที่ตั้งใจไว้

ด้วยเหตุนี้ กฎหมายจึงเปิดโอกาสให้สมาชิกกองทุนแต่ละคนสามารถเลือกนโยบายการลงทุนที่เหมาะสมกับตัวเองได้ (Employee’s Choice) โดยเลือกนโยบายการลงทุนได้จากระดับความเสี่ยงที่ตัวเองสามารถยอมรับได้และจากผลตอบแทนที่ตัวเองต้องการ

โดยทั่วไปแล้ว Employee’s Choice จะมีประมาณ 3 แผนการลงทุน ซึ่งออกแบบตามระดับความเสี่ยงตั้งแต่ระดับต่ำ ปานกลาง ไปจนถึงระดับสูง โดยแต่ละแผนจะเป็นตัวกำหนดว่าผู้จัดการกองทุนจะสามารถนำเงินของสมาชิกกองทุนไปลงทุนในสินทรัพย์อะไรได้บ้าง ในสัดส่วนเท่าใด รวมถึงอาจมีแผนพิเศษสำหรับสมาชิกกองทุนที่สามารถจัดพอร์ตในสัดส่วนตามที่ตัวเองต้องการได้

การเลือกแผน Employee’s Choice ด้วยตัวเองนั้น สามารถทำได้ง่ายมาก โดยเลือกได้ตามช่วงอายุหรือตามช่วงวัย

วัยเริ่มต้นทำงาน (อายุ 20 – 30 ปี) : เน้นการสะสมสินทรัพย์เติบโตสูง

เป็นช่วงวัยที่เริ่มต้นการออมการลงทุนได้ดีที่สุด เนื่องจากยังมีภาระไม่มาก ยังไม่มีหนี้สินหรือมีหนี้สินน้อย ประกอบกับมีเวลาในการหารายได้ และเวลาในการลงทุนเพื่อเกษียณอีกยาวนาน รวมถึงมีเวลาในการเรียนรู้ ลองผิดลองถูกกับการลงทุน ดังนั้น ควรจัดพอร์ตกองทุนสำรองเลี้ยงชีพที่มีสินทรัพย์เสี่ยงสูงในสัดส่วน 80 - 90% ของพอร์ตลงทุนโดยรวม ที่เหลือจึงลงทุนในสินทรัพย์เสี่ยงต่ำ 10 - 20% หรือเลือกแผนการลงทุนที่มีสินทรัพย์เสี่ยงสูงสุดเท่าที่มีให้เลือกเลยก็ได้

วัยสร้างครอบครัว (อายุ 30 – 40 ปี) : บริหารสินทรัพย์เสี่ยงปานกลาง - สูง

วัยนี้เป็นช่วงที่ดี เพราะหน้าที่การงานเริ่มเติบโต ความมั่นคงเริ่มชัดเจน มีโอกาสในการเปลี่ยนงาน หรือเลื่อนตำแหน่งทำให้มีรายได้เพิ่ม และอาจเป็นช่วงที่ค้นพบตัวตนในชีวิตการทำงาน แต่ก็เป็นช่วงวัยที่มีภาระมากขึ้น ความรับผิดชอบในการทำงาน และภาระทางการเงินก็สูงตามไปด้วย เช่น ค่าผ่อนบ้าน ค่าผ่อนรถ ค่าดูแลสุขภาพ ค่าเทอมลูก หรือมีโอกาสเปลี่ยนที่อยู่เพราะเปลี่ยนงาน ทำให้รับความเสี่ยงจากการลงทุนได้ระดับปานกลางขึ้นไป ดังนั้น จึงสามารถลงทุนในสินทรัพย์เสี่ยงสูงเพื่อเน้นการเติบโตของเงินลงทุนได้ ด้วยการเลือกแผนการลงทุนหรือจัดพอร์ตที่มีสินทรัพย์เสี่ยงสูงในสัดส่วน 60 - 70% ของพอร์ตลงทุนโดยรวม และสินทรัพย์เสี่ยงต่ำในสัดส่วน 30 - 40%

วัยมั่นคง (อายุ 40 - 50 ปี) : ปรับสมดุลพอร์ต สมดุลชีวิต

ในช่วงที่ผ่านมา หากมีการวางแผนการเงินดีมาตลอด ช่วงวัยนี้จะมีความมั่นคงสูงสุด รายได้จากการทำงานอยู่ในระดับสูง ลูกใกล้เรียนจบ ภาระความรับผิดชอบทางการเงินเริ่มลดลง ดังนั้น จึงสามารถรับความเสี่ยงจากการลงทุนในสินทรัพย์เสี่ยงสูงได้อยู่ แต่ควรปรับพอร์ตลงทุนให้สอดคล้องกับชีวิต ด้วยการเลือกแผนการลงทุนหรือจัดพอร์ตที่มีสินทรัพย์เสี่ยงสูงเหลือประมาณ 40% ของพอร์ตลงทุนโดยรวม ที่เหลืออีกประมาณ 60% ก็เน้นสินทรัพย์เสี่ยงต่ำ หรืออาจจัดพอร์ตสมดุลระหว่างสินทรัพย์เสี่ยงสูงกับสินทรัพย์เสี่ยงต่ำในสัดส่วน 50 : 50 เพราะยังเหลือระยะเวลาในการลงทุนอีก 10 – 20 ปี เพื่อสร้างโอกาสรับผลตอบแทนจากสินทรัพย์เสี่ยงสูงต่อไปในระดับที่เหมาะสม

วัยใกล้เกษียณ (อายุ 50 ปีขึ้นไป) : เตรียมตัวเกษียณสบาย

ช่วงนี้รายได้ยังคงสูงอยู่ ภาระความรับผิดชอบทางการเงินผ่อนคลายที่สุด แต่ต้องระวังเรื่องค่าใช้จ่ายด้านการรักษาพยาบาลที่เพิ่มขึ้น ส่วนระยะเวลาในการลงทุนเริ่มลดน้อยถอยลงเหลือ 10 ปี ดังนั้น แนวคิดการลงทุนจึงเน้นความปลอดภัยของเงินต้น ด้วยการเลือกแผนการลงทุนหรือจัดพอร์ตที่มีสินทรัพย์เสี่ยงต่ำในสัดส่วน 90% ของพอร์ตลงทุนโดยรวม ที่เหลืออีก 10% ลงทุนในสินทรัพย์เสี่ยงสูง หรือเพื่อความปลอดภัยที่สุดในกรณีเกิดความผันผวนในการลงทุน ก็ลงทุนในสินทรัพย์เสี่ยงต่ำทั้งหมด 100%

อย่างไรก็ตาม ก่อนตัดสินใจเลือกแผนการลงทุน (Employee’s Choice) ในกองทุนสำรองเลี้ยงชีพ อย่าลืมพิจารณาความสามารถในการยอมรับความเสี่ยงของตัวเองให้ดี ที่สำคัญ ควรหมั่นตรวจสอบและปรับเปลี่ยนนโยบายการลงทุนตามระดับความเสี่ยงที่เปลี่ยนไปในแต่ละช่วงอายุ รวมทั้งเพื่อปรับกลยุทธ์การลงทุนให้ทันต่อสถานการณ์ หากสามารถบริหารการลงทุนได้เหมาะสม ย่อมช่วยลดความเสี่ยงและสร้างความมั่งคั่งยามเกษียณให้กับตัวเองได้

สำหรับผู้ที่สนใจ เรียนรู้เทคนิคเพิ่มเงินออมและวิธีการสะสมความมั่งคั่งในระยะยาวเพื่อเป้าหมายเกษียณได้อย่างมีความสุข สามารถเรียนรู้เพิ่มเติมผ่าน e-Learning หลักสูตร “วางแผนเกษียณ สไตล์มนุษย์เงินเดือน” ได้ฟรี!!! >> คลิกที่นี่

หมายเหตุ : บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด นักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน