วัยเริ่มต้นทำงาน พิชิตเงินล้านด้วยกองทุนสำรองเลี้ยงชีพ

การมีเงินออมในกองทุนสำรองเลี้ยงชีพเท่ากับมีหลักประกันที่มั่นคงในยามเกษียณ ถ้าเริ่มสะสมเงินตั้งแต่เดือนแรกในวัยทำงานก็จะได้เปรียบและมีโอกาสหยิบเงินล้านตั้งแต่อายุ 40 ปี

เทคนิคออมเงินในกองทุนสำรองเลี้ยงชีพ คือ เลือกหักเงินสะสมสูงสุดที่สามารถเลือกได้ เลือกนโยบายการลงทุนที่มีโอกาสได้รับผลตอบแทนสูงขึ้น และทบทวนนโยบายการลงทุนและสัดส่วนที่เหมาะกับตัวเองในแต่ละช่วงเวลา

เมื่อเริ่มต้นเข้าสู่วัยทำงาน ส่วนใหญ่จะได้เงินเดือนสตาร์ทกันที่ 15,000 บาท ซึ่งด้วยเงินเดือนระดับนี้ทำให้หลายคนยอมรับว่าเมื่อหักค่าใช้จ่ายต่าง ๆ แล้ว ก็แทบไม่เหลือเงินที่จะนำไปเก็บออม อย่างไรก็ตาม ไม่ว่าจะมีเงินเดือนมากน้อยเพียงใด หากมีวินัยและเก็บก่อนใช้ทุกเดือน ย่อมมีเงินออมแน่นอน

โดยทางเลือกหนึ่งของการเก็บออมและอยู่ใกล้ตัวสำหรับวัยเริ่มต้นทำงาน คือ กองทุนสำรองเลี้ยงชีพ ซึ่งถูกออกแบบเพื่อเป็นหลักประกันให้กับลูกจ้างให้มีเงินใช้หลังวัยเกษียณ ซึ่งหากเริ่มต้นสะสมเงินในกองทุนสำรองเลี้ยงชีพตั้งแต่เนิ่น ๆ จะเป็นเครื่องมือที่พาไปสู่เงินล้านได้ไม่ยาก

อย่างไรก็ตาม ผู้ที่เริ่มต้นวัยทำงานและไม่ต้องการเป็นสมาชิกกองทุนสำรองเลี้ยงชีพ ด้วยเหตุผลแค่หลีกเลี่ยงการถูกหักเงินเข้ากองทุน โดยอาจไม่รู้ว่าเงินที่ถูกหักไว้นั้นจะเป็นเงินออมของตัวเองเพื่อไว้ใช้หลังเกษียณ โดยเงินที่ลูกจ้างถูกหัก เรียกว่า เงินสะสม ตามอัตราที่กำหนดในข้อบังคับของกองทุนของแต่ละนายจ้าง ในอัตราไม่ต่ำกว่า 2% แต่ไม่เกิน 15% ของเงินค่าจ้าง และนายจ้างก็จะจ่ายให้อีกจำนวนหนึ่ง เรียกว่า เงินสมทบ ตามอัตราที่กำหนดในข้อบังคับของกองทุนของแต่ละนายจ้าง ในอัตราไม่ต่ำกว่า 2% แต่ไม่เกิน 15% ของเงินค่าจ้าง

ยกตัวอย่างเช่น เงินเดือน 15,000 บาท สะสมเงินเข้ากองทุนสำรองเลี้ยงชีพเดือนละ 5% ของเงินเดือนหรือ 750 บาท และนายจ้างสมทบให้เดือนละ 5% หรือ 750 บาท หมายความว่าในแต่ละเดือนจะมีเงินออมในกองทุนนี้ 1,500 บาท

การหักเงินเดือนละหลักร้อยบาทเข้ากองทุนสำรองเลี้ยงชีพอาจมองว่าไม่เยอะ แต่อย่าลืมว่าเป็นการหักเงินเข้าทุกเดือนและเป็นเวลาหลายปี จึงทำให้มีโอกาสที่จะเห็นเงินออมหลักล้านบาทได้ไม่ยาก ซึ่งการออมเงินสม่ำเสมอแบบนี้ เรียกว่า Dollar Cost Averaging (DCA) เป็นการออมเงินรูปแบบหนึ่งที่เหมาะกับวัยเริ่มต้นทำงานที่มีเงินเดือนไม่มาก ขณะเดียวกันก็ถือเป็นการฝึกฝนวินัยทางการเงินอีกด้วย

มีเงินออมหลักล้าน ยากแค่ไหน

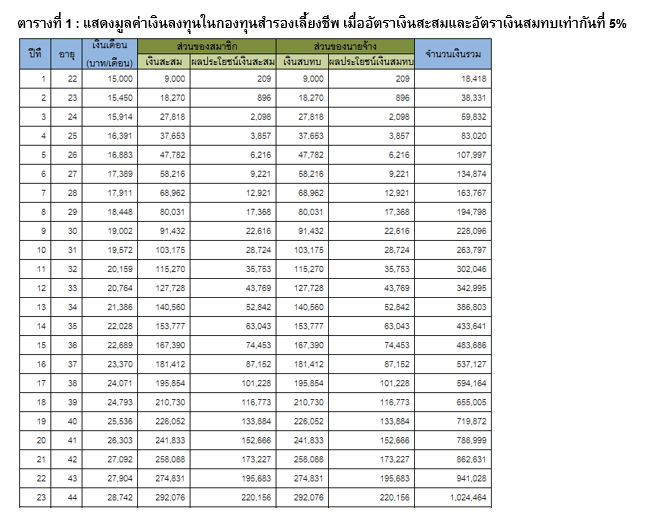

ตารางที่ 1 : แสดงมูลค่าเงินลงทุนในกองทุนสำรองเลี้ยงชีพ เมื่ออัตราเงินสะสมและอัตราเงินสมทบเท่ากันที่ 5%

กองทุนสำรองเลี้ยงชีพ ถือเป็นแหล่งเงินออมสำคัญเพื่อการเกษียณของมนุษย์เงินเดือน จากตารางที่ 1 จะเห็นว่า ถ้าเริ่มต้นทำงานเมื่ออายุ 22 ปี เงินเดือน 15,000 บาท (อัตราการเพิ่มขึ้นของเงินเดือน 3% ต่อปี) โดยหักเงินสะสมเข้ากองทุนสำรองเลี้ยงเดือนละ 5% และนายจ้างสมทบให้อีกเดือนละ 5% รวมทั้งสมมติว่า นโยบายการลงทุนของกองทุนสำรองเลี้ยงชีพที่ตัวเองเลือกไว้ ให้ผลตอบแทนเฉลี่ย 5% ต่อปี จะพบว่า เมื่ออายุครบ 44 ปี จะมีเงินในกองทุนสำรองเลี้ยงชีพทะลุ 1 ล้านบาท

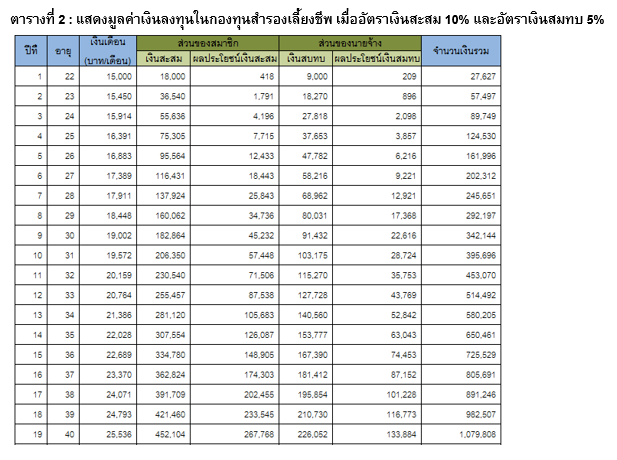

ตารางที่ 2 : แสดงมูลค่าเงินลงทุนในกองทุนสำรองเลี้ยงชีพ เมื่ออัตราเงินสะสม 10% และอัตราเงินสมทบ 5%

ตารางที่ 2 สมมติว่า ถ้าเพิ่มอัตราเงินสะสมแต่ละเดือนจาก 5% เป็น 10% ขณะที่นายจ้างยังคงจ่ายเงินสมทบให้ที่ 5% ต่อเดือน และได้ผลตอบแทนเฉลี่ย 5% ต่อปี จะมีเงิน 1 ล้านบาทเมื่ออายุ 40 ปี และถ้าสะสมแบบนี้ไปเรื่อย ๆ จนถึงอายุ 60 ปี จะมีเงินในกองทุนสำรองเลี้ยงชีพทั้งสิ้น 5,004,401 บาท

เทคนิคออมเงินในกองทุนสำรองเลี้ยงชีพ สำหรับวัยเริ่มต้นทำงาน