เทคนิคประหยัดภาษีง่าย ๆ สไตล์ฟรีแลนซ์

ปัญหาภาษีกับฟรีแลนซ์เป็นของคู่กันมายาวนาน เพราะส่วนใหญ่เงินค่าจ้างจะถูกหักภาษี ณ ที่จ่ายและโอนเงินที่เหลือเข้าบัญชี ซึ่งหลายคนก็คิดว่าจ่ายภาษีครบถ้วนเรียบร้อยแล้ว แต่สุดท้ายกลับกลายเป็นว่าไม่ได้จ่ายภาษี หรือจ่ายภาษีไม่ครบ ต้องเสียค่าปรับจากสรรพากรโดยไม่ได้ตั้งใจ

การเป็นฟรีแลนซ์จะต้องเก็บข้อมูลเงินได้ให้พร้อม และนำมาคำนวณภาษีเงินได้อยู่เสมอ ๆ ว่า นอกจากภาษีหัก ณ ที่จ่ายแล้ว ยังต้องจ่ายภาษีเพิ่มอีกเท่าไหร่ เพื่อให้เราสามารถวางแผนภาษีได้โดยไม่มีปัญหาและไม่ต้องถูกปรับจากสรรพากรในภายหลัง

คำถามยอดฮิตที่เกิดขึ้นเสมอ เนื่องจากปัญหาภาษีกับฟรีแลนซ์นั้นเป็นของคู่กันมายาวนาน หลาย ๆ คนทำงานอยู่ที่บ้านคนเดียว ไม่มีคนคอยทำเอกสารเงินได้ให้เหมือนมนุษย์เงินเดือน ปกติก็รับเงินค่าจ้างโอนเข้าบัญชีมาพร้อมกับหนังสือหักภาษี ณ ที่จ่าย ก็คิดว่าทุกอย่างครบถ้วนเรียบร้อยดี แต่สุดท้ายกลับมีปัญหาเรื่องไม่จ่ายภาษี หรือจ่ายภาษีไม่ครบ ต้องเสียค่าปรับจากสรรพากรโดยไม่ได้ตั้งใจไปซะอีก

ดังนั้น ถึงเวลาเปลี่ยนตัวเองให้เป็นฟรีแลนซ์ที่มีความรู้ด้านการเงินและภาษี เพื่อให้ได้เปรียบกว่าคนอื่น ๆ ลองมาดู “5 เทคนิคประหยัดภาษีง่าย ๆ สไตล์ฟรีแลนซ์” กันดีกว่า

1. เข้าใจประเภทรายได้ของตัวเอง

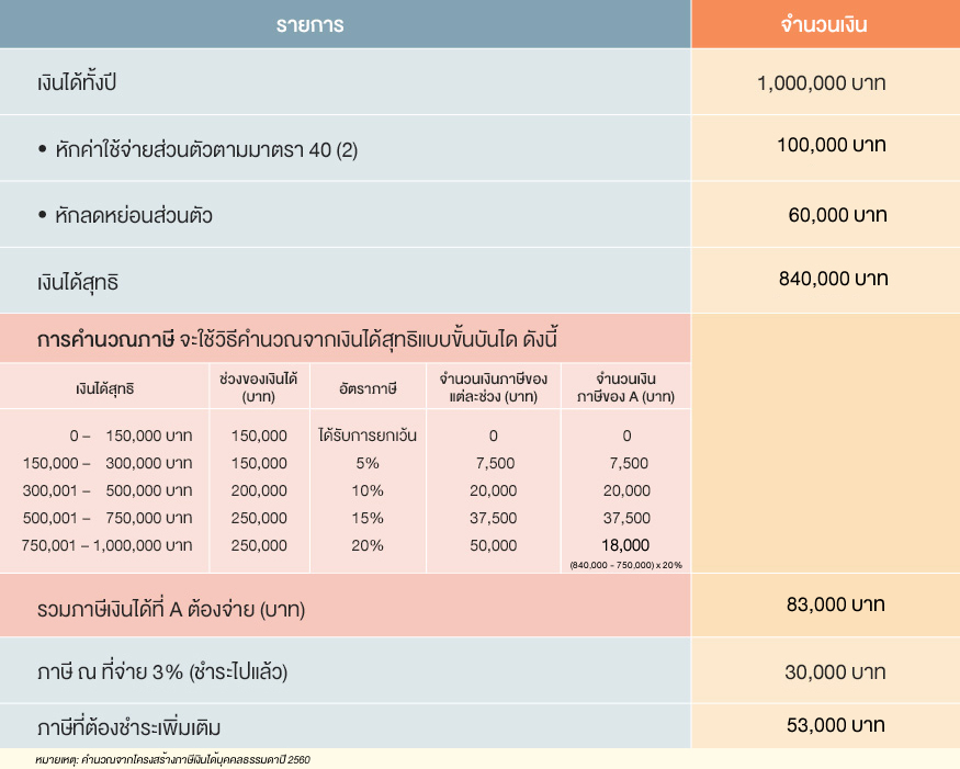

รายได้ของฟรีแลนซ์จะแตกต่างจากมนุษย์เงินเดือน คือ มีรายได้เป็นเงินก้อนและไม่คงที่ โดยส่วนใหญ่จะจ่ายเป็นเงินได้ประเภท 40(2) ซึ่งสามารถหักค่าใช้จ่ายได้ 50% แต่ไม่เกิน 100,000 บาท และหักค่าลดหย่อนส่วนตัว 60,000 บาท เหมือนมนุษย์เงินเดือน แต่รายได้จะถูกหักภาษี ณ ที่จ่าย 3% และเมื่อครบปีภาษี จะต้องรวบรวมรายได้ทั้งหมดไปคำนวณเพื่อจ่ายภาษีเงินได้บุคคลธรรมดาตามฐานภาษีเช่นเดียวกัน

ในตัวอย่างนี้ หากมีเงินได้ทั้งปี 1,000,000 บาท ถูกหักภาษี ณ ที่จ่ายไปแล้ว 3% หรือ 30,000 บาท และนำมาคำนวณภาษีโดยหักแค่ค่าลดหย่อนพื้นฐาน จะเห็นว่า... เรายังต้องชำระภาษีเพิ่มเติมอีก 53,000 บาท

เพื่อให้รู้รายละเอียดของรายได้จากการทำงานแต่ละครั้ง และจำนวนเงินที่ถูกหักภาษี ณ ที่จ่ายไปแล้ว รวมทั้งควรติดตามหนังสือรับรองภาษีหัก ณ ที่จ่าย ตามมาตรา 50 ทวิ แห่งประมวลรัษฎากร ให้ครบถ้วนทุกรายการเงินได้ เพื่อเป็นข้อมูลในการยื่นแบบแสดงเงินได้ให้กับกรมสรรพากร

3. คำนวณสถานะเงินได้สุทธิเป็นประจำ

ทุกเดือนที่มีรายได้เกิดขึ้นก็ควรนำมาคำนวณว่า... เงินได้ของเราเมื่อหักค่าใช้จ่ายและค่าลดหย่อนภาษีขั้นพื้นฐานแล้ว จะมีเงินได้สุทธิเท่าไหร่ เพื่อให้ทราบว่าปัจจุบันสถานะทางการเงินเป็นอย่างไร

4. ทยอยลงทุนเพื่อใช้สิทธิประโยชน์ทางภาษี

หลังจากที่รู้จำนวนเงินได้สุทธิแล้ว เมื่อมีรายได้ใหม่ ๆ เกิดขึ้น ก็ย่อมทำให้ฐานภาษีของเราสูงขึ้น ดังนั้น อย่ารอช้า ให้รีบวางแผนภาษีฉบับฟรีแลนซ์ได้เลย โดยเริ่มต้นจากการคำนวณวงเงินที่สามารถใช้สิทธิลดหย่อนภาษีได้ จากนั้นก็จัดสรรเงินไปออมและลงทุนในทางเลือกต่าง ๆ ตามระดับความเสี่ยงที่เรายอมรับได้ ไม่ว่าจะเป็นกองทุนรวมเพื่อการออม (SSF) กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) หรือประกันชีวิตที่มีความคุ้มครอง 10 ปีขึ้นไปก็ได้ เมื่อแผนพร้อมแล้วก็ทยอยลงทุนตามทางเลือกที่เรากำหนดไว้ได้เลย

5. ตั้งนิติบุคคลเมื่อธุรกิจไปได้ดี

ในกรณีที่เรามีรายได้เป็นจำนวนมาก และได้วางแผนใช้สิทธิลดหย่อนภาษีจนถึงเพดานสูงสุดแล้ว เราก็อาจตั้งบริษัทขึ้นมาเพื่อขยายกิจการให้ใหญ่โตขึ้น วิธีนี้จะทำให้เราสามารถนำค่าใช้จ่ายต่าง ๆ มาใช้สิทธิประโยชน์ทางภาษีของนิติบุคคลได้

การเป็นฟรีแลนซ์นั้นจะต้องเก็บข้อมูลเงินได้ให้พร้อม เพื่อนำมาคำนวณภาษีเงินได้ของตัวเองอยู่เสมอ ๆ ว่า นอกจากภาษีหัก ณ ที่จ่ายแล้ว เรายังจะต้องจ่ายภาษีเพิ่มอีกเท่าไหร่ และฟรีแลนซ์ก็สามารถวางแผนภาษีเพื่อสร้างความมั่งคั่งได้ไม่ต่างกับมนุษย์เงินเดือนหรืออาชีพอื่น ๆ เช่นเดียวกัน

สำหรับใครที่สนใจอยากรู้สิทธิประโยชน์และเงื่อนไขต่าง ๆ ในการลดหย่อนภาษีเพื่อให้สามารถวางแผนภาษีและเพิ่มเงินออมได้อย่างมีประสิทธิภาพ สามารถเรียนรู้เพิ่มเติมผ่าน e-Learning หลักสูตร “วางแผนดี ได้ภาษีคืน ด้วยโปรแกรม Tax Planning” ฟรี!!! >> คลิกที่นี่