เทคนิควางแผนภาษี ให้มีเงินเหลือเก็บ

ผู้มีรายได้อย่างเราๆ เมื่อถึงช่วงเดือนมกราคม-มีนาคมของทุกปี ก็มีหน้าที่เป็นพลเมืองดีต้องจ่ายภาษีกันอย่างสม่ำเสมอ ยิ่งถ้าใครมีเงินได้สุทธิมากย่อมต้องเสียภาษีมาก แต่การเสียภาษีมากเกินความจำเป็นจะทำให้ความมั่งคั่งของเราลดลงได้ ดังนั้น หากอยากเสียภาษีน้อยลงแบบถูกต้องตามกฎหมาย ก็สามารถทำได้ด้วยการวางแผนภาษี ซึ่งถ้าวางแผนดีก็จะทำให้ประหยัดภาษีและมีเงินเหลือเก็บเพิ่มมากขึ้น

“การวางแผนภาษี”

คือ การเตรียมการเพื่อเสียภาษีให้ถูกต้อง ครบถ้วน และใช้สิทธิประโยชน์ทางภาษีต่างๆ ที่กฎหมายกำหนดไว้ไปใช้ลดหย่อนภาษีเงินได้ประจำปี เพื่อบรรเทาภาระภาษีให้น้อยลง ไม่ต้องเสียภาษีมากจนเกินไป รวมถึงไม่ต้องชำระภาษีเพิ่มหรือเสียเบี้ยปรับโดยใช่เหตุ

การวางแผนภาษีที่ดีควรเริ่มต้นจากการทำความเข้าใจในรายละเอียดเกี่ยวกับภาษีเงินได้ที่เราจะต้องเสีย และรู้จักใช้ประโยชน์จากสิทธิประโยชน์ทางภาษีให้คุ้มค่า ซึ่งหลักในการวางแผนภาษี มี 5 เรื่องที่เราต้องรู้ คือ รู้ประเภทของรายได้ รู้ค่าใช้จ่ายที่หักภาษีได้ รู้ค่าลดหย่อนเพื่อลดภาษี รวมถึงรู้วิธีการคำนวณภาษี และรู้ช่องทางการยื่นภาษี

เริ่มที่ “รายได้”

เพราะการที่เราต้องเสียภาษีก็เนื่องมาจากการมีรายได้เป็นเหตุ ซึ่งในวิถีชีวิตของคนเสียภาษีส่วนใหญ่มาจากการเป็นมนุษย์เงินเดือนหรือเป็นลูกจ้างขององค์กรต่างๆ การจัดการกับภาษีเงินได้ที่ได้จากเงินเดือนหรือค่าจ้างจึงไม่ยากเย็นนัก หากเราไม่แอบไปรับจ๊อบหารายได้เสริมจากที่ไหน

ซึ่งรายได้แต่ละประเภทจะหัก “ค่าใช้จ่าย” ได้ไม่เท่ากัน

ตัวอย่างเช่น รายได้ที่เป็นเงินเดือน สามารถหักค่าใช้ได้ 50% ของรายได้รวม แต่ไม่เกิน 100,000 บาท ในขณะที่รายได้จากอาชีพบางอย่างสามารถหักค่าใช้จ่ายได้ค่อนข้างสูงเลยทีเดียว เช่น ขายของชำ ซักอบรีด หักค่าใช้จ่ายได้ 80% ของรายได้ทั้งปี หรือร้านอาหาร ร้านตัดผม ร้านถ่ายรูป หักได้ 70% ของรายได้ทั้งปี

นี่คือสิทธิประโยชน์จากการหักค่าใช้จ่ายที่กฎหมายได้เปิดกว้างไว้ให้ ซึ่งนอกจากค่าใช้จ่ายแล้ว ยังมีอีกสิทธิประโยชน์หนึ่งที่เราไม่ควรละเลย นั่นก็คือ การนำเอา “ค่าลดหย่อน” ต่างๆ มาหักออกจากรายได้

ค่าลดหย่อน เป็นอีกส่วนหนึ่งที่จะช่วยให้ตัวเลขรายได้จริงลดลงและเสียภาษีน้อยลง

ลดหย่อนส่วนตัว 60,000 บาท

คู่สมรสที่ไม่มีเงินได้ 60,000 บาท

บุตรที่เรียนอยู่และอายุไม่เกิน 25 ปี คนละ 30,000 บาท และ บุตรตั้งแต่ คนที่ 2 และเกิดปี2561 เป็นต้นไป คนละ 60,000 บาท

ค่าฝากครรภ์หรือคลอดบุตรไม่เกิน 60,000 บาท

ค่าอุปการะพ่อแม่ที่มีอายุ 60 ปีขึ้นไป คนละ 30,000 บาท

ค่าอุปการะผู้พิการ หรือทุพพลภาพ คนละ 60,000 บาท

เบี้ยประกันชีวิตคู่สมรส ถ้าคู่สมรสไม่มี เงินได้ลดหย่อนได้ไม่เกิน 10,000 บาท

เบี้ยประกันสุขภาพพ่อแม่ของผู้มีเงินได้ และคู่สมรส ไม่เกิน 15,000 บาท

เบี้ยประกันสุขภาพของผู้มีเงินได้ ไม่เกิน 25,000 บาท และเมื่อรวมกับค่าเบี้ย ประกันชีวิตต้องไม่เกิน 100,000 บาท

นอกจากนี้ ยังมีค่าลดหย่อนอีกมากมายที่น่าสนใจและไม่ควรมองข้าม แถมค่าลดหย่อนบางอย่างยังเป็นการส่งเสริมเพื่อให้เกิดการออมการลงทุนระยะยาวด้วย เช่น

เงินสะสม กองทุนสำรองเลี้ยงชีพไม่เกิน 15% ของค่าจ้างและไม่เกิน 500,000 บาท

เงินสะสม กองทุน กบข. และกองทุน สงเคราะห์ครูเอกชน ไม่เกิน 500,000 บาท

เงินสะสม กองทุนการออมแห่งชาติ (กอช.) ไม่เกิน 13,200 บาท

เบี้ยประกันชีวิตแบบบำนาญ ไม่เกิน 15% ของเงินได้พึงประเมินที่ต้องเสียภาษี และ ไม่เกิน 200,000 บาท

ค่าซื้อ RMF ไม่เกิน 30% ของเงินได้พึง ประเมินที่ต้องเสียภาษีและไม่เกิน 500,000 บาท

ค่าซื้อ SSF ไม่เกิน 30% ของเงินได้พึง ประเมินที่ต้องเสียภาษีและไม่เกิน 200,000 บาท

ค่าซื้อ Thai ESG ไม่เกิน 30% ของเงินได้พึงประเมินที่ต้องเสียภาษีและไม่เกิน 300,000 บาท

เงินสมบทกองทุนประกันสัมคม ไม่เกิน 9,000 บาท

ดอกเบี้ยกู้ยืมเพื่อที่อยู่อาศัย ไม่เกิน 100,000 บาท

รวมไปถึงพวกเงินบริจาค และสิทธิประโยชน์ใหม่ๆ ...

หลายคนลืมที่จะใส่ใจเงินค่าลดหย่อนเหล่านี้ เพราะคิดว่าเป็นเงินเล็กๆ น้อยๆ แต่ที่จริงแล้ว... หากรวมค่าลดหย่อนหลายๆ อย่างเข้าด้วยกัน เงินส่วนนี้จะช่วยประหยัดภาษีได้มากเลยทีเดียว ยิ่งมีค่าลดหย่อนมาก ก็จะช่วยประหยัดภาษีได้มาก

คราวนี้มาถึงเรื่อง “วิธีการคำนวณภาษี” กันบ้าง...

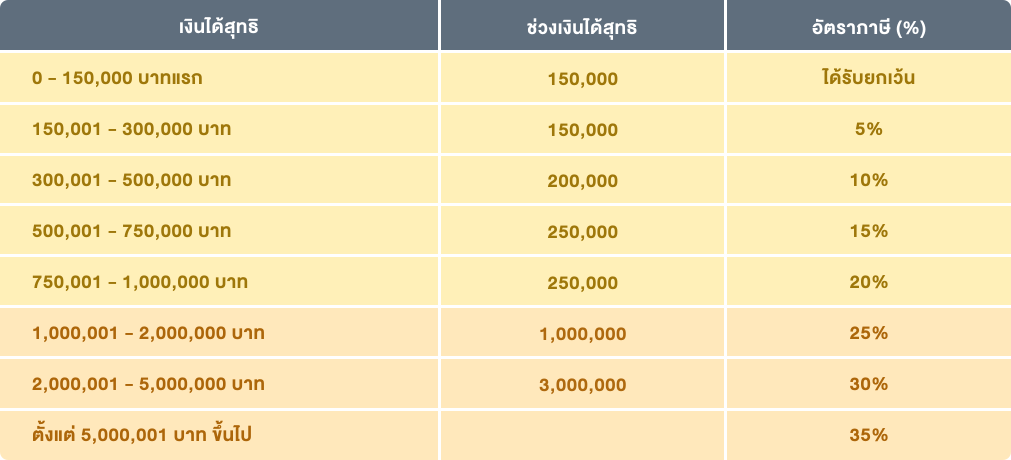

หลังจากที่นำรายได้ทั้งปี มาหักค่าใช้จ่ายตามประเภทรายได้ และหักค่าลดหย่อนต่างๆ แล้ว จากนั้นเราจะนำเงินได้สุทธิมาคำนวณภาษีในอัตราก้าวหน้าดังตาราง

หมายเหตุ : อัตราภาษีเงินได้บุคคลธรรมดาข้างต้นบังคับใช้ตั้งแต่ปีภาษี 2560 เป็นต้นไป (อ้างอิงพระราชกฤษฎีกา ฉบับที่ 600)

วิธีนี้จะใช้สำหรับผู้มีรายได้ประเภทเงินเดือนเป็นหลัก แต่สำหรับผู้ที่มีรายได้ประเภทอื่นๆ รวมอยู่ด้วย ต้องคำนวณอีกวิธีหนึ่งเพื่อเปรียบเทียบกัน โดยการนำรายได้ทั้งปีก่อนหักค่าใช้จ่ายและค่าลดหย่อน หรือที่เรียกกันว่า “รายได้พึงประเมิน” มาคูณด้วยอัตราภาษี 0.5% หากวิธีใดมีจำนวนเงินภาษีที่ต้องจ่ายสูงกว่า ให้เสียภาษีด้วยวิธีนั้น ซึ่งส่วนใหญ่แล้ววิธีแรกจะมีจำนวนที่มากกว่า

แล้วก็มาถึงขั้นตอนสำคัญ นั่นคือ “การยื่นภาษี”

โดยเฉพาะอย่างยิ่งถ้าเรามีเงินคืนภาษีด้วยแล้ว เราต้องกรอกรายละเอียดให้ครบถ้วน อย่าลืมตรวจทานรายละเอียดเล็กๆ น้อยๆ รวมทั้งเอกสารที่ต้องแนบเป็นหลักฐานให้เรียบร้อยก่อน ปัจจุบันเราสามารถยื่นแบบแสดงรายการผ่านทางอินเทอร์เน็ตได้ที่ www.rd.go.th ซึ่งจะช่วยเพิ่มความสะดวกสบายและความรวดเร็วในการยื่นภาษีได้อีกทางหนึ่ง รีบยื่นตั้งแต่เนินๆ อย่าถ่วงเวลาจนเลยช่วงยื่นแบบแสดงรายการเข้าล่ะ เพราะแทนที่จะได้ประหยัดภาษี กลับต้องจ่ายค่าปรับถึง 1.5% ต่อเดือนของเงินภาษีที่ต้องชำระเพิ่มแทน

เห็นหรือไม่ว่า... การวางแผนภาษีที่ดีและใส่ใจรายละเอียดเล็กๆ น้อยๆ จะทำให้เราประหยัดภาษีได้อย่างมาก ไม่ว่าจะรายได้ ค่าใช้จ่ายหรือเงินออมเงินลงทุนใดๆ หากคิดย้อนกลับมาถึงเรื่องภาษีได้ ก็อย่าละเลยที่จะกลับมาไตร่ตรองให้ดีก่อนว่าจะทำอย่างไรให้ประหยัดภาษีได้มากที่สุดและเมื่อเราคุ้นเคยกับตัวเลขยุบยิบเหล่านี้แล้ว ภาษีก็จะไม่สร้างความวุ่นวายในแต่ละปีให้ต้องปวดหัวอีกต่อไป

ลองวางแผนประหยัดภาษีด้วยการออมและการลงทุนผ่านโปรแกรม "วางแผนประหยัดภาษี" คลิกที่นี่