การซื้อขายตราสารหนี้

เมื่อเราสนใจจะเข้าลงทุนในตราสารหนี้ สิ่งหนึ่งที่เราต้องทำการบ้าน คือ ระบบการซื้อขายตราสารหนี้ ซึ่งนอกจากจะจองซื้อตราสารหนี้ในช่วงเสนอขายแล้ว เรายังสามารถซื้อขายตราสารหนี้ในตลาดรองได้ด้วย

การลงทุนในตราสารหนี้เป็นทางเลือกลงทุนที่ได้รับความนิยมมากขึ้น เนื่องจากมีความเสี่ยงต่ำ ได้ผลตอบแทนสม่ำเสมอ และมีช่องทางให้นักลงทุนสามารถ ซื้อขายแลกเปลี่ยนตราสารหนี้ได้ ทั้งการลงทุนทางตรงผ่านการซื้อขายในตลาดแรกจากผู้ออกตราสารหนี้ และซื้อขายเปลี่ยนมือผ่านตลาดรอง โดยนักลงทุน รายย่อยหรือมือใหม่ที่ยังไม่เชี่ยวชาญ ก็สามารถลงทุนตราสารหนี้ทางอ้อม ผ่านการลงทุนในกองทุนตราสารหนี้ได้ เริ่มต้นด้วย...

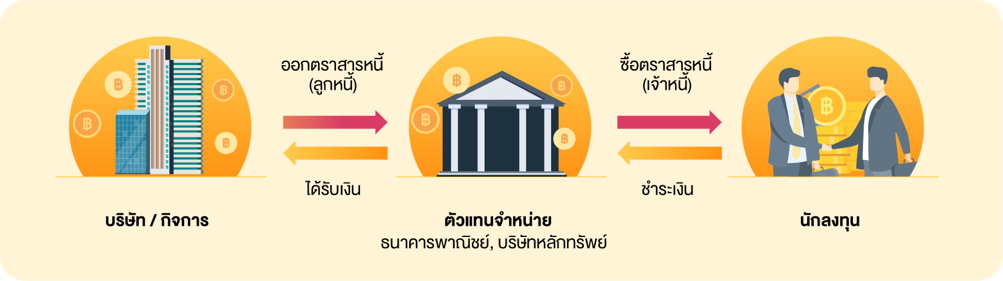

“การลงทุนทางตรงในตลาดแรก” (Primary Market)

เป็นการลงทุนในตราสารหนี้ที่ออกขายเป็นครั้งแรกในตลาด หากเป็น หุ้นกู้ของบริษัทเอกชน มีการเสนอขาย 2 รูปแบบ แบบแรกเสนอขายให้แก่นักลงทุนในวงจำกัด (Private Placement : PP) เช่น นักลงทุนสถาบัน หรือนักลงทุนรายใหญ่ ซึ่งจะต้องมีคุณสมบัติทางการเงินตามที่กำหนด และ แบบเสนอขายแก่ประชาชนทั่วไปในวงกว้าง (Public Offering : PO) ติดต่อซื้อได้ที่สถาบันการเงินที่เป็นผู้จัดจำหน่ายหรือเป็นตัวแทนจำหน่ายโดยตรง หรือสามารถซื้อหุ้นกู้ผ่านช่องทางออนไลน์และแอปพลิเคชั่นโมบายแบงกิ้งของสถาบันการเงินได้ โดยจะมีการกำหนดจำนวนหน่วยหรือจำนวนเงินลงทุนขั้นต่ำไว้ เช่น 100,000 บาทหรือเท่ากับ 100 หน่วย หน่วยละ 1,000 บาท

ด้าน พันธบัตรภาครัฐ หากเป็น พันธบัตรประเภทออมทรัพย์ นักลงทุนทั่วไปสามารถจองซื้อขั้นต่ำ 1,000 บาทได้ ที่ธนาคารกรุงเทพ ธนาคารกรุงไทย ธนาคารไทยพาณิชย์ และธนาคารกสิกรไทย ส่วนพันธบัตรประเภทอื่น เช่น ตั๋วเงินคลังพันธบัตรของธนาคารแห่งประเทศไทย จะออกจำหน่ายให้แก่นักลงทุนสถาบัน และ/หรือ นักลงทุนรายใหญ่ที่มีคุณสมบัติทางการเงินตามที่กำหนดใน 2 รูปแบบ ได้แก่ การประมูลแบบแข่งขันราคา (Competitive Bidding) ซึ่งผู้ที่ได้รับการจัดสรร คือผู้ที่เสนออัตราผลตอบแทนต่ำสุดหรือให้ราคาสูงสุดเรียงลำดับลงมา และการประมูลแบบไม่แข่งขันราคา (Non-Competitive Bidding) สามารถเสนอซื้อในจำนวนเงินที่ต้องการ โดยอัตราผลตอบแทนจะเท่ากับอัตราผลตอบแทนถัวเฉลี่ยในการประมูลแบบแข่งขันราคาที่จัดจำหน่ายในคราวเดียวกัน

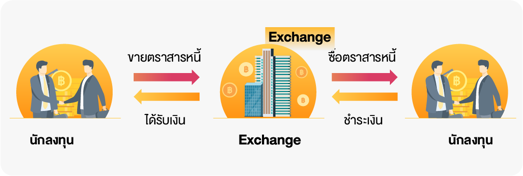

ส่วนนักลงทุนที่ต้องการซื้อ ขาย แลกเปลี่ยนมือตราสารหนี้ที่ซื้อจากตลาดแรก เพื่อเพิ่มสภาพคล่องหรือบริหารจัดการเงิน จะเรียกเป็น

“การซื้อขายในตลาดรอง” (Secondary Market)

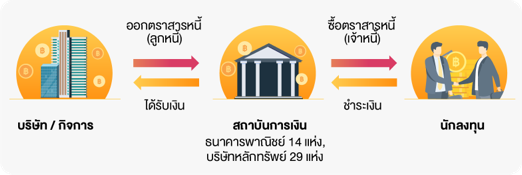

สามารถซื้อขายได้ทั้งแบบ Over the counter หรือ OTC คือไม่มีระบบหรือสถานที่กลางในการจับคู่การซื้อขาย ผู้ที่สนใจที่จะซื้อขายดราสารหนี้สามารถติดต่อกับสถาบันการเงิน และบริษัทหลักทรัพย์ที่มีธุรกรรมการค้าตราสารหนี้ เพื่อแจ้งความประสงค์และทำการซื้อขาย โดยสามารถติดตามข้อมูลการซื้อขายแบบ OTC ได้จาก www.thaibma.or.th

อีกช่องทางการลงทุนตราสารหนี้ที่ทั้งสะดวก และง่ายดาย เหมาะสำหรับนักลงทุนรายย่อยคือ “การลงทุนทางอ้อมผ่านกองทุนรวมตราสารหนี้” ที่มีผู้เชี่ยวชาญอย่างบริษัทหลักทรัพย์จัดการกองทุน (บลจ.) เป็นผู้บริหารจัดการให้ สามารถเลือกกองทุนที่มีนโยบายเหมาะสมกับการยอมรับความเสี่ยงของตนเอง มีกองทุนให้เลือกหลากหลาย ลงทุนได้ทั้งในประเทศและต่างประเทศ เช่น

- Term Fund กองทุนรวมที่มีกำหนดระยะเวลา ส่วนใหญ่ลงทุนในตราสารหนี้ ภาครัฐและเอกชน

- Money Market Fund ลงทุนในเงินฝากและตราสารหนี้ที่อายุคงเหลือไม่เกิน 1 ปี

- Fixed Income Fund ลงทุนในตราสารหนี้ที่อายุคงเหลือมากกว่า 1 ปีขึ้นไป

- Foreign Investment Fund ลงทุนในหลักทรัพย์ต่างประเทศทั้งหุ้นและตราสารหนี้ ฯลฯ

กองทุนรวมตราสารหนี้เหมาะสำหรับนักลงทุนรายย่อย เนื่องจากใช้เงินลงทุนไม่มาก มีความยืดหยุ่นและสะดวกต่อการบริหารเงิน สามารถเลือกเงื่อนไขในการขายคืนหรือจะถือจนครบกำหนดอายุก็ได้ หากลงทุนในกองทุนเปิดจะได้รับความสะดวกในเรื่องสภาพคล่องและได้รับสิทธิประโยชน์ทางภาษี

แต่กองทุนรวมตราสารหนี้ก็มีความเสี่ยงเช่นกัน โดยกรณีที่ราคาตราสารหนี้เปลี่ยนแปลงมูลค่าทรัพย์สินสุทธิ (Net Asset Value : NAV) ของกองทุนรวม และราคาซื้อขายของหน่วยลงทุนก็จะเปลี่ยนแปลงด้วย เหมือนราคาหุ้นที่มีการปรับขึ้นและลงได้

ไม่ว่าจะลงทุนในตราสารหนี้ทางตรงหรือทางอ้อม นักลงทุนต้องประเมินความเสี่ยงและผลตอบแทนที่จะได้รับ ศึกษาข้อมูลก่อนการลงทุนให้ครบถ้วนก่อนตัดสินใจ และเมื่อตัดสินใจลงทุนแล้ว ก็ต้องหมั่นติดตามผลการลงทุนอย่างสม่ำเสมอ เพื่อให้บริหารจัดการพอร์ตลงทุนและกระจายความเสี่ยงอย่างมีประสิทธิภาพ