หนึ่งในเรื่องสำคัญของการลงทุนที่เรามักจะได้ยินกันบ่อยๆ คือเรื่อง “การจัดพอร์ตลงทุน” หรือก็คือการแบ่งเงินไปลงทุนในสินทรัพย์หลายๆ ประเภท ซึ่งเหตุผลที่ต้องทำเช่นนั้นก็เพราะ การลงทุนในสินทรัพย์ใดสินทรัพย์หนึ่งเพียงอย่างเดียวนั้นเสี่ยงเกินไป หากเกิดเหตุการณ์ไม่คาดฝันที่ส่งผลกระทบต่อมูลค่าของสินทรัพย์นั้นๆ เพียงครั้งเดียวก็อาจจะทำให้ความมั่งคั่งที่สะสมมาหายไปได้ในพริบตา

ดังนั้น การจัดพอร์ตลงทุนโดยแบ่งสัดส่วนเงินลงทุนกระจายไปยังสินทรัพย์ต่างๆ กัน ก็จะช่วยกระจายความเสี่ยงที่เงินลงทุนจะได้รับผลกระทบ หรือทำให้เสียหายน้อยลง อีกทั้งยังทำให้มีโอกาสที่เงินจะเติบโตมากขึ้นหากแบ่งเงินไปลงทุนในสินทรัพย์ที่ให้ผลตอบแทนสูงได้เหมาะสม และถูกช่วงเวลาอีกด้วย

“พอร์ตการลงทุนที่ดี” ต้องเป็นอย่างไร?

“พอร์ตการลงทุนที่ดี” ต้องมีการกำหนดรูปแบบการลงทุนให้เหมาะกับความเสี่ยงที่เรายอมรับได้ ว่าเราควรจะลงทุนในสินทรัพย์อะไรบ้าง ในสัดส่วนอย่างละเท่าไหร่ หรือที่ภาษาทางการเงินเขาเรียกว่า “Asset Allocation” ที่จะช่วยเราสร้างโอกาสการลงทุน พร้อมกับการกระจายความเสี่ยงไปในตัวด้วย

ลักษณะของพอร์ตการลงทุนที่ดี

มีสภาพคล่องสูง

ไม่ควรทุ่มเงินลงทุนเพื่อการลงทุน

มีความยืดหยุ่น

สามารถปรับเปลี่ยนแผนการลงทุนได้เมื่อสถานการณ์เปลี่ยนแปลงไป

ไม่หลากหลายหรือกระจัดกระจายมากเกินไป

เพราะจะทำให้ยากในการติดตามราคาและข่าวสารเกี่ยว

มีสัดส่วนการลงทุนที่เหมาะกับเป้าหมายที่ตั้งไว้

มีความสมดุลกันระหว่างการลงทุนในสินทรัพย์ที่มีความเสี่ยงน้อย ให้ผลตอบแทนค่อนข้างแน่นอน

4 ขั้นตอน สร้างพอร์ตลงทุนให้ประสบความสำเร็จ

1

กำหนดเป้าหมายของพอร์ตการลงทุน

เราควรแยกพอร์ตการลงทุนออกเป็นตามแต่ละเป้าหมาย เพราะมีเงื่อนไข ความสำคัญ และระยะเวลาที่ต้องบรรลุเป้าหมายแตกต่างกันออกไป ซึ่งจะมีผลต่อการเลือกประเภทของสินทรัพย์ลงทุนให้เหมาะกับความเสี่ยงและผลตอบแทนที่คาดหวังของแต่ละพอร์ตฯ

ตัวอย่าง

เป้าหมายเก็บเงินดาวน์เพื่อซื้อบ้าน 300,000 บาท ในอีก 3 ปี เป็นเป้าหมายระยะสั้นที่สำคัญ ถ้าไม่อยากให้พลาด ก็ไม่ควรเลือกลงทุนในสินทรัพย์ที่มีความเสี่ยงสูงมาก เพราะมีโอกาสขาดทุนสูง หรือเป้าหมายเก็บเงินไว้ใช้ในยามเกษียณ 3,000,000 บาท ในอีก 30 ปีข้างหน้า ก็เป็นเป้าหมายที่สำคัญเช่นกัน แต่มีระยะเวลาในการลงทุนนาน จึงสามารถเลือกลงทุนในสินทรัพย์ที่มีความเสี่ยงสูงได้ เพราะหากพิจารณาผลตอบแทนย้อนหลังแล้ว จะพบว่า... ระยะเวลาจะช่วยถัวเฉลี่ยความเสี่ยง และมีโอกาสได้รับผลตอบแทนที่สูงกว่า

พิจารณาระดับความเสี่ยงที่ยอมรับได้ ทั้งในแง่ของทัศนคติที่มีต่อการลงทุน อายุ ฐานะ การเงิน และความอดทนต่อการขาดทุน เช่น วัยเริ่มทำงาน อายุน้อย ไม่มีภาระ มีระยะเวลาในการลงทุนยาว ก็สามารถรับความเสี่ยงได้สูง แต่หากเป็นวัยกลางคน มีภาระเยอะ เหลือเวลาลงทุนไม่นาน ก็จะรับความเสี่ยงได้ต่ำกว่า

นับเป็นขั้นตอนที่สำคัญมากในการบริหารพอร์ตการลงทุนให้ประสบความสำเร็จ โดยการแบ่งเงินไปลงทุนในสินทรัพย์หลายๆ ประเภทที่สอดคล้องกับเป้าหมายการลงทุนและความเสี่ยงที่นักลงทุนยอมรับได้

ตัวอย่าง เป้าหมายเก็บเงินไว้ใช้ในยามเกษียณ มีระยะเวลาลงทุนยาวนาน สามารถจัดพอร์ตลงทุนตามช่วงวัยได้ดังนี้

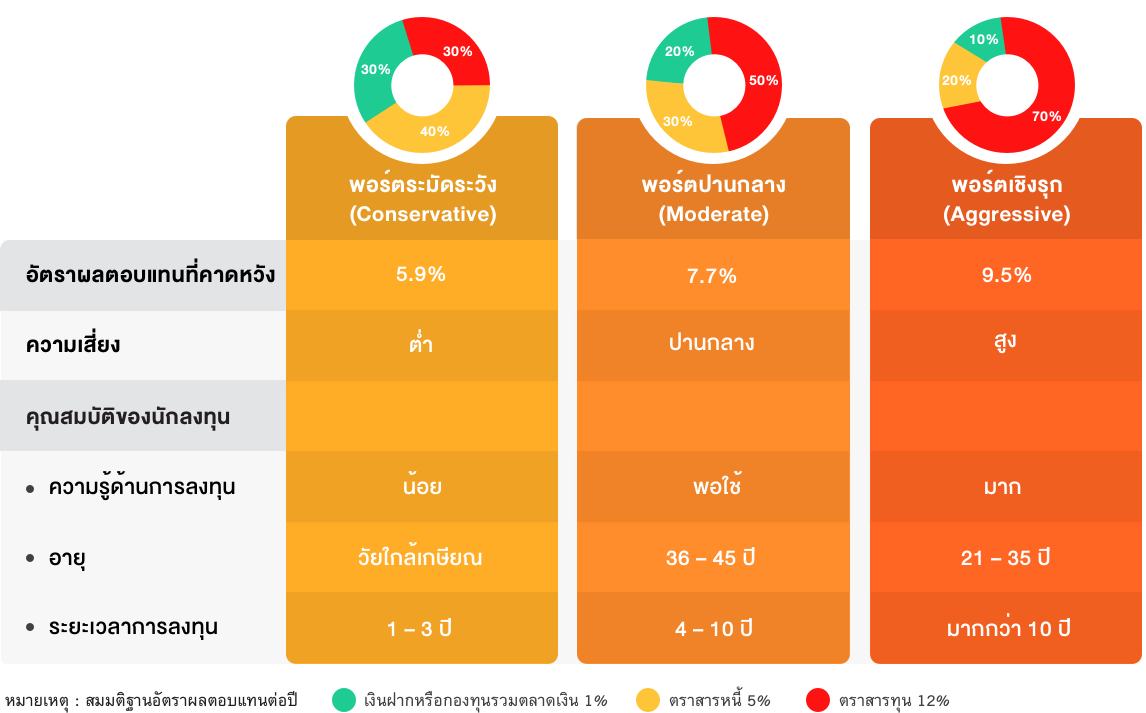

วัยเริ่มทำงาน รับความเสี่ยงได้สูง มีระยะเวลาลงทุนนานอาจ จัดพอร์ตเชิงรุก (Aggressive) แบ่งเป็นเงินฝากหรือกองทุนรวมตลาดเงิน 10% ตราสารหนี้ 20% และตราสารทุน 70%

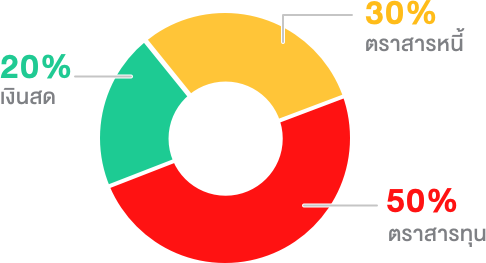

วัยกลางคน รับความเสี่ยงได้ปานกลาง เพราะมีภาระครอบครัวมากขึ้น อาจ จัดพอร์ตเสี่ยงปานกลาง (Moderate) แบ่งเป็นเงินฝากหรือกองทุนรวมตลาดเงิน 20% ตราสารหนี้ 30% และตราสารทุน 50%

วัยใกล้เกษียณ รับความเสี่ยงได้น้อย เพราะมีระยะเวลาการลงทุนไม่มาก และจำเป็นต้องรักษาเงินต้นไว้ให้ได้มากที่สุด เพื่อเอาไว้ใช้จ่ายหลังเกษียณ อาจ จัดพอร์ตแบบระมัดระวัง (Conservative) แบ่งเป็นเงินฝากหรือกองทุนรวมตลาดเงิน 30% ตราสารหนี้ 30% และตราสารทุน 40%

ตัวอย่าง นี้เป็นเพียงตัวอย่างการจัดพอร์ตลงทุนแบบเบื้องต้นของคนในแต่ละช่วงวัยที่มีเป้าหมายการลงทุนเพื่อการเกษียณเหมือนกัน ซึ่งในความเป็นจริงแล้วการจัดพอร์ตการลงทุนไม่มีอะไรที่ตายตัว เพียงแค่ต้องเป็นการจัดสรรเงินลงทุนที่เหมาะสมกับตัวเราเท่านั้นเอง

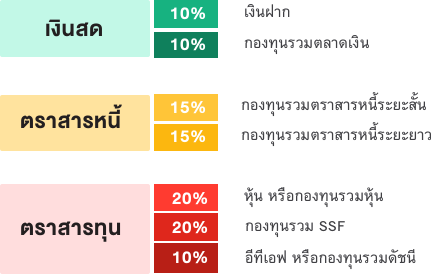

หลังจากหาแนวทางการจัดพอร์ตในแบบที่ “ชอบ” และ “ใช่” ได้แล้ว เราก็ต้องเลือกหลักทรัพย์รายตัว มาเข้าพอร์ตตามสัดส่วนของสินทรัพย์แต่ละประเภทที่กำหนดไว้ ซึ่งจำเป็นต้องอาศัยการวิเคราะห์สถานการณ์โดยรวมของตลาด และข้อมูลเกี่ยวกับสินทรัพย์ลงทุนนั้นๆ เพื่อพิจารณาว่าจะเลือกลงทุนในหลักทรัพย์ตัวใด

ตัวอย่าง การจัดพอร์ตสำหรับผู้รับความเสี่ยงได้ปานกลาง

4

การติดตามผลและปรับปรุงพอร์ตการลงทุน

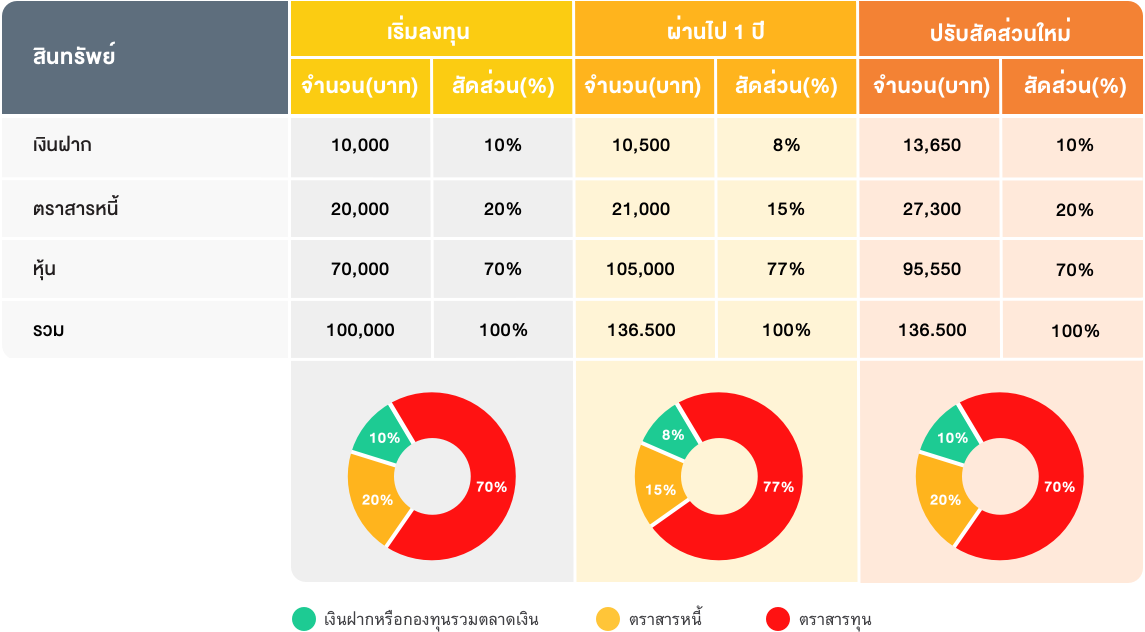

เมื่อลงทุนไปสักระยะหนึ่ง สถานการณ์ ภาวะตลาดการลงทุนและราคาสินทรัพย์ต่างๆ ย่อมเปลี่ยนแปลง อาจทำให้น้ำหนักของสินทรัพย์บางตัวมากเกินไป หรือน้อยเกินไป เช่น ถ้าปีนี้หุ้นสามัญสร้างผลตอบแทนได้ดี สัดส่วนของหุ้นในพอร์ตของเราก็จะเพิ่มขึ้นโดยปริยาย และหากในปีถัดไปตลาดหุ้นตกอย่างหนัก แน่นอนว่าพอร์ตการลงทุนที่มีหุ้นเป็นสัดส่วนที่มากก็มีโอกาสที่จะขาดทุนมากนั่นเอง

ตัวอย่าง เมื่อลงทุนผ่านไป 1 ปี หุ้นสร้างผลตอบแทนได้มากขึ้น ทำให้สัดส่วนเงินลงทุนในหุ้นเพิ่มขึ้นด้วย จึงควรปรับพอร์ตการลงทุนโดยแบ่งขายหุ้นออกส่วนหนึ่ง จากนั้นนำเงินต้นและกำไรที่ได้ทั้งหมดไปซื้อตราสารหนี้และฝากเงินในธนาคารเพิ่มขึ้น เพื่อให้สัดส่วนพอร์ตการลงทุนโดยรวมกลับไปเท่ากับสัดส่วนตอนตั้งต้น ซึ่งจะสอดคล้องกับระดับความเสี่ยงที่เรารับได้

เราจึงควรหมั่นทบทวนพอร์ตการลงทุน อาจจะทุก 6 เดือน หรือ 1 ปี ว่าเป็นไปตามเป้าหมายการลงทุนที่กำหนดไว้ตอนต้นหรือไม่ หากไม่เป็นไปตามเป้าหมายที่กำหนดไว้ จะได้ “ปรับพอร์ตการลงทุน” ของตัวเองได้ทันท่วงที แต่ระวัง!!! อย่าปรับพอร์ตบ่อยจนเกินไป เพราะอาจทำให้พอร์ตนั้นไม่สามารถสร้างผลตอบแทนได้อย่างที่ควรจะเป็น

เพียง 4 ขั้นตอนง่ายๆ เท่านี้ ...

เราก็สามารถบริหารพอร์ตให้ประสบความสำเร็จได้ แม้สุดท้ายแล้วการจัดพอร์ต ลงทุนอาจไม่ได้สร้างผลตอบแทนที่ดีที่สุด แต่การจัดพอร์ตให้มีการกระจายความเสี่ยงอย่างเหมาะสม จะช่วยสร้างผลตอบแทนโดยรวมในระดับที่เรายอมรับได้และพาเราไปสู่เป้าหมายการลงทุนได้อย่างแน่นอน